SMM6月16日讯:受美联储6月暂停加息、美元大幅回落以及LME锡0-3现货升水持续上涨等因素提振,沪锡主连连续第三日飘红,今日刷2023年4月20日以来新高至221320元/吨,截至日间收盘涨2.03%。

自5月24日以来,伦锡一路上行,今日触2023年4月19日以来新高至27557美元/吨,截至15:02,涨幅为1.22%。近期伦锡较沪锡走势更为强劲或和一数据有关。

沪、伦锡期货走势变化:

数据显示,一个实体持有LME锡注册仓单的逾一半,这令空头压力增加。交易商表示,这使得那些卖出大量锡的公司(空头)很难执行实物交割或将头寸展期。这也令LME锡0-3现货升水从6月13日的456美元/吨大幅拉升,6月14日为1075美元/吨,6月15日为1435美元/吨。

LME锡0-3升贴水价格变化走势:

LME公布的数据显示,一个实体持有LME锡注册仓单的50%-79%。一位金属交易商称,“无论空头选择平仓还是展期,都会付出代价。”

宏观方面:在美联储宣布6月暂停加息后美元回落,利好有色金属。近期国内政策面利好频出,商务部推动出台支持恢复和扩大消费的一系列政策措施,四部门发五大举措促进绿色智能家电消费,商务部传促汽车消费信号等,给予市场一定的预期,今日有色金属全线飘红。

现货价格:SMM1#锡现货均价自5月底以来,震荡上行。截至6月16日,连续三日上调。据SMM调研显示,贸易企业反馈今日锡价上涨后,下游企业采购情绪尤为低迷,多数贸易企业反馈今日为无成交状态,个别零星出货部分后点价锡锭,现货市场成交情况再度转差,交易情绪萎靡,成交极其冷清。

SMM1#锡现货均价变化走势:

供应端:开工率方面,上周云南、江西地区冶炼企业合计开工率为55.61%,较上周增1.44个百分点,云南地区某冶炼企业生产性波动带来开工率增1.31个百分点,江西地区某冶炼企业近期有较多长单交付而略微增产,开工率增1.67个百分点。

多数冶炼企业依然表示后续将持稳生产,近期沪锡价格上涨,矿贸商出货意愿提升,前期困扰冶炼企业原料采购困难的情况有所缓解。但在上周五沪锡价格上涨后,市场中冶炼企业被点矿数量相对较多,冶炼企业生产环节依然有较大压力。另外,近期云南地区环保检查也将略微影响后续锡锭生产。

云南、江西精炼锡合计开工率变化走势:

产量方面,进入5月下旬,多数冶炼企业均反馈锡矿和废料等原料供应紧缺,原料采购减少较多,该情况决定冶炼企业产量后续难有增量,但当下云南地区多数冶炼企业的运行产量为维持工厂正常运转的较低水平,除非锡矿供应特别紧缺,否则也难大幅减产;西南地区和广东某两家冶炼企业检修也使得国内6月锡锭产量减少较多;江西、安徽、浙江地区冶炼企业多为废锡回收冶炼企业,多数均反馈近期废锡供应紧缺、采购减量,后续产量或将略微减少。

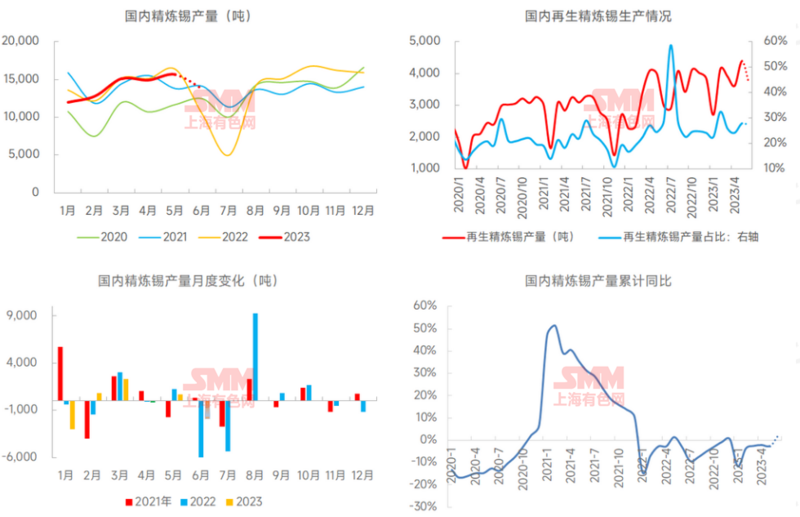

国内精炼锡产量变化走势:

消息面:受银漫矿业停产技改一个月的消息影响,国内“锡矿供应紧缺”的逻辑短期内有所加深,但银漫矿业停产技改是为了后续生产锡矿刚好地放量,其技改完成后,锡矿产量从三季度逐渐放量,预计三季度产量为1276金属吨,较一季度约增29.8%,2023年产量为6152.26金属吨,较2022年约增122.1%。长期来看,此前国内锡矿供应紧缺的逻辑有所松动。

进口方面:近日精炼锡进口持续亏损,较5月25日亏损低点,6月15日亏损扩大约1.5万元/吨。据SMM调研显示,4月从刚果(金)进口锡矿1924吨,环比减36.9%;5月上旬刚果(金)经历极端降雨引发的山洪爆发和泥石流,预计后续从刚果(金)进口锡矿也将受到较大影响。在缅甸佤邦禁矿未有进一步消息的情况下,后续国内锡矿供应仍将处于偏紧状态。

精炼锡进口盈亏变化走势:

库存方面:上周,国内分地区锡锭库存较前一周增加19吨,仍处于历史高库存水平;LME锡库存周内增加55吨,至2025吨,其中亚洲库存1980吨,欧洲库存为45吨,美洲库存为0吨。6月15日,LME锡库存较前一日增加5吨,其中巴生港增加15吨,新加坡减少10吨。

国内分地区及LME锡锭库存变化走势:

需求端:据下游焊料企业反馈,国内6月焊料生产订单和光伏焊带订单均有所减少,且5月手机出口同比减25%,低于前值的-12.8%;集成电路出口同比减25.8%,低于前值的-7.3%,海外市场消费同样较差,短期内“需求不断探底”的逻辑将依然延续。

综上:近日沪伦锡价持续上行,主要受美联储6月暂停加息,以及LME锡0-3升持续上涨、LME锡注册仓单逾一半为某一家持仓令空头压力增加影响。不过国内下游焊料企业反馈6月订单仍难有起色,近期沪锡价格上涨导致锡锭现货市场成交冷清。后续关注LME锡市场波动、宏观面及消息面对沪锡价格的影响。

推荐阅读: