相关机构预计,2024年8月,全球轻型汽车市场年销售速率为9,000万辆,与7月基本持平。不过,受部分主流车市的影响,8月全球轻型汽车销量同比下降4%,其中中国市场的销售速率保持相对稳定,市场有望在短期内获得增长势头;美国市场交付量有所增长,但低于预期;欧洲车市情况不利,销量出现了两位数下滑。

不过,2024年1至8月,全球轻型汽车累计销量同比增长1%,目前仍保持增长态势。

全球车市:中印日下滑,美国恢复增长

从具体的市场来看,8月份,中国汽车产销分别为249.2万辆和245.3万辆,同比分别下降3.2%和5%,环比分别增长9%和8.5%;1至8月,中国汽车累计产销分别为1867.4万辆和1876.6万辆,同比分别增长2.5%和3%,产销增速较此前7个月分别收窄了0.9%和1.3%。

中汽协表示,受近期高温多雨、部分行业生产淡季等因素影响,制造业企业生产和市场需求均有所放缓。不过,就汽车市场的表现来看,自7月25日国家发改委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》以来,汽车报废更新补贴力度得到加码,8月日均报废更新补贴申请量破万。部分省市也出台了置换更新政策,市场消费热情被进一步激发,尤其是新能源汽车表现强劲、贡献显著,推动汽车产销环比增长。

展望中国车市未来几个月的走势,中汽协表示,随着中央报废更新政策加力效果逐渐显现,叠加地方置换更新补贴政策陆续生效,预计将对后四个月汽车市场起到积极地促进作用。加之汽车行业即将迎来“金九银十”的传统销售旺季,多地将举办秋季车展,各大车企也在持续不断推出新产品,将有助于进一步释放市场消费活力。

美国轻型车市场成功扭转了7月的同比跌势,8月销量预计同比增长7.8%,达到142.2万辆,但低于市场预期。标普全球汽车首席分析师Chris Hopson指出:“新车的可负担性仍然是阻碍美国汽车销量进一步增长的最大障碍。当前利率仍然居高不下,而汽车价格的回落速度较为缓慢,这导致月供仍然很高,新车需求几乎原地踏步。”

J.D. Power和GlobalData还表示,随着汽车制造商提供的激励措施和经销商提供的折扣都在增加,美国新车平均零售价格继续下降。为了解决消费者面临的负担问题,价格更低的汽车的供应不断增加,这也给美国汽车行业的定价带来了下行压力。

由于德国、法国和意大利等主要市场的汽车和电动汽车销量有所下滑,欧洲8月新车注册量同比下降17%至755,717辆。欧洲五大主流车市均较去年同期有所下滑,其中德国(-27.8%)、法国(-24.3%)和意大利(-13.4%)出现两位数下滑,西班牙(-6.5%)和英国(-1.3%)出现一位数下滑。

自2019年达到约1500万辆的峰值以来,欧洲车市一直承受着巨大的压力。从新冠疫情到供应链中断,再到通货膨胀和持续的经济疲软,欧洲汽车销量水平也一直难以回到2019年的水平。鉴于欧洲汽车市场1至8月的累计销量约为860万辆,今年欧洲汽车市场可能更难以回到2019年的峰值水平。

作为欧洲汽车市场最重要的组成部分,西欧汽车市场的销量甚至可能低于2023年的水平。相关机构预计2024年西欧汽车销量预计将同比下滑0.4%至1,151万辆,略低于2023年的1,156万辆。

此外,由于消费者需求不温不火以及经销商库存高企,印度汽车市场的表现也较为低迷,8月销量同比和环比均下滑超过4%,其中乘用车市场同比下滑4.5%。从印度最畅销的三大车企来看,马鲁蒂铃木和现代汽车在印度的轿车和SUV销量同比下滑8%,而塔塔汽车销量也下滑3%,连续第三个月下滑。

有分析甚至指出,尽管汽车制造商目前采取诸多措施,比如对库存进行合理化调整,但是印度乘用车行业高个位数增长的辉煌时代可能已经过去。

日本汽车市场也面临诸多挑战,致使8月新车销量同比下降3.5%。一方面,尽管受安全测试操纵丑闻影响的大发在5月获准全面恢复生产,但其运营尚未完全恢复正常化。另一方面,在日本国土交通省发现新的安全测试违规行为后,丰田被禁止交付Corolla Fielder、Corolla Axio和Yaris Cross,虽然这一禁令已于7月份解除,但汽车供应尚未恢复正常。日本车市正致力于恢复增长,但1至8月累计销量下滑近10%,未来几个月任重道远。

展望2024年全球车市,多家机构预计2024年全球汽车市场的增长预期更加温和。一方面,2020至2022年全球汽车产量低迷时期被压抑的大部分需求已得到满足;另一方面,全球不同地区的消费者仍面临持续的经济挑战。

其中一家机构在8月份将2024年全球汽车市场的预期从此前的增长2.6%下调至增长1.8%(销量预期为9,140万辆),并预计市场将在明年再次回升,同比增长2.5%至9,370万辆。

新能源车市:中国保持高速增长,欧洲市场持续低迷

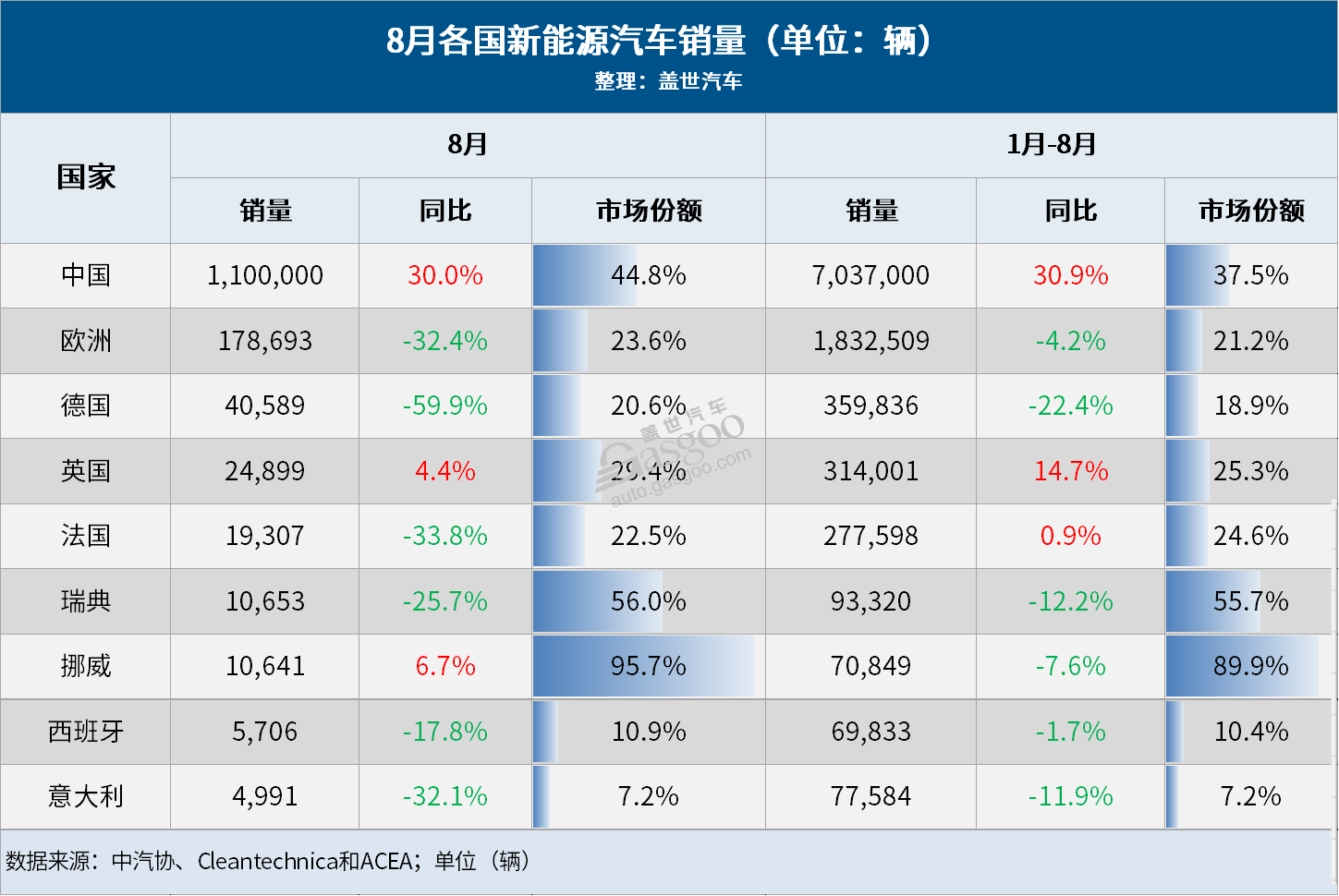

根据市场研究公司Rho Motion发布的数据,今年8月份,尽管欧洲电动车销量大幅下降,但得益于中国电动汽车销量创历史新高,全球电动汽车(包括纯电动汽车和插电式混合动力汽车)销量达到147万辆,同比增长20%。

其中,中国新能源汽车市场继续保持高速增长态势,8月产销分别为109.2万辆和110万辆,同比分别增长29.6%和30%,市场渗透率达到44.8%。值得一提的是,中国新能源乘用车市场零售102.7万辆,同比增长43.2%,环比增长17.0%,渗透率为53.9%,再次突破50%。

乘联会指出,自7月25日国家发展改革委与财政部联合发布《关于加力支持大规模设备更新和消费品以旧换新的若干措施》以来,汽车报废更新补贴政策得到强化,尤其是新能源车相较于传统燃油车享有的额外5000元补贴,极大地提振了市场消费信心。

1至8月,中国新能源汽车累计产销分别为700.8万辆和703.7万辆,同比分别增长29%和30.9%,市场占有率为37.5%。中汽协常务副会长兼秘书长付炳锋预计2024年全年中国新能源汽车销量有望达到1150万辆。

他在7月份的2024中国汽车论坛上表示,中国已经成为全球新能源汽车竞争的主战场,产销量连续9年居全球首位,2023年实现销售950万辆、全球占比超过60%。2024年上半年延续了良好的发展态势,销量达到494.4万辆,同比增长32%,市场占有率达到35.2%,2024年全年有望达到1150万辆。

在中国新能源车市冲刺1150万辆的销量目标之际,欧洲8月电动汽车(包括纯电动汽车和插电式混合动力汽车)销量大幅下滑32.4%,市场情况相比7月份更加糟糕,其中德国和法国是最大的拖累因素。

作为欧洲最大的汽车市场,德国电动化转型已陷入困境。

数据显示,德国8月电动汽车销量同比下滑59.9%,其中纯电动汽车销量下滑68.8%,插电式混合动力汽车销量下滑6.8%。经济疲软、补贴取消以及纯电动汽车价格过高是德国电动汽车市场下滑的主因。在这些因素发生重大变化之前,德国电动汽车市场恐怕难以逃脱困境。

与此同时,法国电动汽车市场也驶入了“慢车道”。

法国8月电动汽车销量同比下降超过33%,降幅超过整体市场,市场份额也从去年同期的25.7%下滑至22.5%。补贴削减、欧盟碳排放目标变化以及欧盟对中国进口电动汽车加征关税等政策变化都对法国电动汽车的发展产生了严重的负面影响。

目前来看,今年剩余几个月,法国电动汽车销量恐怕难以继续保持增长。受政策因素影响,法国电动汽车市场的发展前景十分黯淡。

作为欧洲电动化转型最快的国家,挪威给欧洲疲软的电动车市带来了一丝“慰藉”。

挪威8月电动汽车销量为10,641辆,同比增长6.7%,市场份额达到95.7%。其中,挪威纯电动汽车市场占有率高达94%,创下了新的纪录,与此同时,柴油车和汽油车的市场份额已下滑至2%。

挪威公路联合会(OFV)指出,挪威8月份汽车总销量同比略有增长,这表明“人们的经济状况略有改善”。“如果这一趋势持续下去,我们很快就会实现2025年拥有100%零排放车队的目标。在电动汽车赛道上,世界上没有一个国家能与挪威相提并论。”

不过,整体来看,欧洲电动汽车市场目前正处于持续下滑的轨道上。

随着各国政府取消成本高昂的激励措施,囿于高生活成本的消费者正在回避购买相对昂贵的纯电动汽车,欧洲纯电动汽车需求正在萎缩。截至8月,纯电动汽车在欧洲市场的普及率已从去年同期的略高于15%缩减至14%。此外,欧盟新的贸易壁垒也给欧洲电动汽车市场的未来蒙上了一层“阴影”。

总得来看,多年来,世界各国政府提供慷慨的补贴,鼓励司机转向电动汽车。汽车制造商也对工厂进行重组,并提供更广泛的电动汽车选择来满足需求。随着价格下降和技术进步,零排放汽车从小众市场走向主流市场。

在政府和企业的双重作用下,中国、美国和欧洲的电动化转型已取得部分成效,但由于经济前景不利等挑战,美国和欧洲的电动汽车市场已有所放缓。

一些政府对近期电动汽车需求的下滑感到担忧,正在权衡是否恢复对消费者的经济激励措施,而汽车制造商也在重新配置工厂,致力于提供更多经济实惠车型,以吸引犹豫不决的买家。

以欧洲市场为例,盖世汽车分析师指出,欧洲汽车市场的消费者偏好低售价高续航的新能源汽车,而环保组织Transport & Environment也在近期透露,今明两年将有七款价格低于2.5万欧元的新款纯电动车型在欧洲上市,在这种乐观的情况下,纯电动汽车明年将占据欧洲市场高达24%的份额。

根据联合国公布的相关数据,交通运输业是全球碳排放的最大的来源之一。然而,由于市场准备不足以及生产成本高导致售价高昂等挑战,目前全球在实现净零气候目标之路上仍然道阻且长。