从产业供需来看,2023年全球镍进入全面过剩。印尼贡献了NPI以及中间品的产量的全部增量,国内贡献了电镍产量的全部增量;消费端,国内不锈钢近10%的增速占了全球镍需求增量的一半,新能源对于镍的需求表现差强人意。

从市场结构来看,由于库存拐点的出现,沪镍长期的back结构结束,当前市场结构处于过渡阶段,后期随着库存的持续增加,全部转为Contango结构的概率较大。

从成本利润角度来看,目前国内镍铁厂全部处于亏损状态,不锈钢厂当前利润修复后依旧处于亏损边缘,拉长时间全年来看传统产业链条利润情况并不理想;新能源产业链条,由于从去年开始硫酸镍已经开始过剩,硫酸镍利润较前两年也有了大幅收缩后,硫酸镍价格下行至28000元/吨附近,中间品作原料利润也仅仅维系在1-3%的利润率;无论是硫酸镍作原料还是中间品作原料,电积镍生产目前已经严重亏损。

2024年全球镍维持过剩格局,由于生产工艺各个环节的打通,结构性短缺机会大大减少。从当前产业链的利润情况以及估值角度来看,镍价已经击穿硫酸镍形成的动态成本支撑,镍市下方空间有限。预计2024年沪镍价格震荡密集区间在【110000,180000】。操作上,中长期的逢高沽空操作配套短线的波段操作。

风险点:

① 印尼方面镍矿相关政策的扰动;

② 宏观层面美联储超预期的货币政策等。

1. 2023年镍市回顾

1.1 期镍走势:全面过剩,镍价深跌

2023年镍市交易逻辑主打一个“镍全面过剩”。一季度市场交易过剩预期,由于年初各家冶炼厂宣布增产和新投产能计划,使得市场预期年内纯镍将逐渐过剩,再此过程中,国内外库存持续下跌,现货高升水回落,盘面由23万回落至17万;4-8月,供需紧平衡,国内外库存持续下跌,库存、仓单都处于历史低位水平,供应新增产能爬产,但并没有有效补给市场需求,盘面15万-20万之间震荡;进入9月后,国内外库存拐点显现,镍全面过剩得到有效印证,现货升水回落,盘面17万回落至当下的12万。

1.2 现货市场:库存现拐点,现货升水回落

年内镍市格局出现变化,结构过剩转为全面过剩,现货市场纯镍升贴水整体下移,尤其是在库存拐点显现后,进口镍的升贴水开始贴近0轴运行,而长期高升水的金川镍也由于下游消费不济大幅下调了升水水平;LME镍年内一直处于贴水状态,有效反映了现货镍资源的供需情况。

2. 镍市基本面:传统产业链条 2.1 镍矿:菲律宾出矿能力明显提升,国内镍矿进口维持较高水平

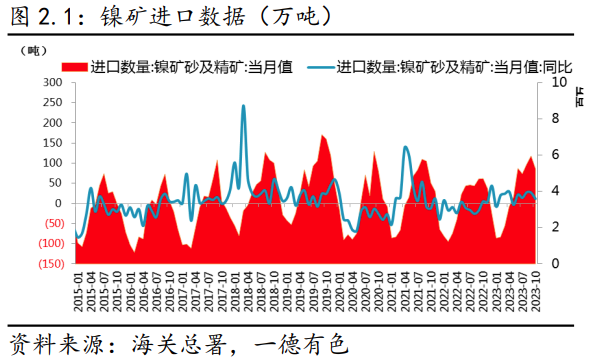

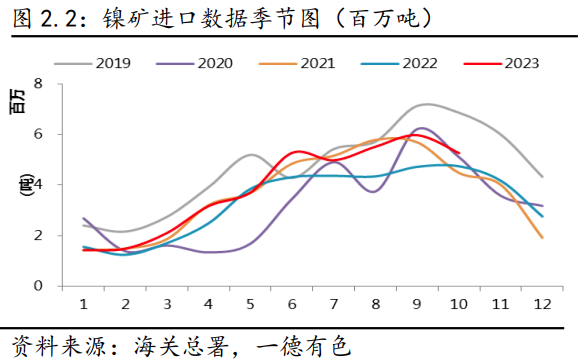

据中国海关数据统计,今年10月中国镍矿进口量525.90万吨,环比减少11.8%,同比增加11.0%。其中,自菲律宾进口镍矿量485.43万吨,环比减少12.1%,同比增加21.2%。自其他国家进口镍矿量40.47万吨,环比减少8.4%,同比减少44.8%。1-10月,中国镍矿进口总量3900.7万吨,同比增加17.1%。其中,自菲律宾进口镍矿总量3408.8万吨,同比增加22.2%;自其他国家进口镍矿总量491.9万吨,同比减少9.3%。

年内菲律宾方面镍矿出货量增量明显,1-10月,菲律宾累积出矿4411万吨,同比增幅17.7%。预计年内菲律宾总出货量超5000万吨,同比增幅16.84%。

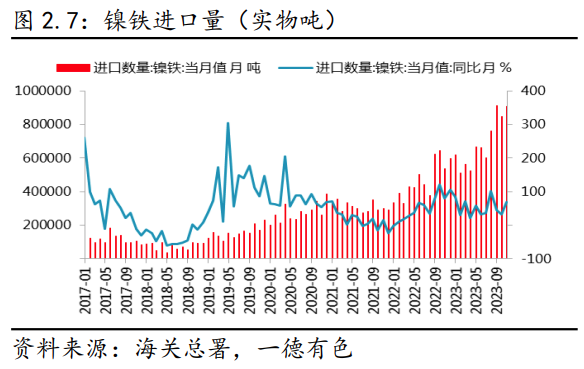

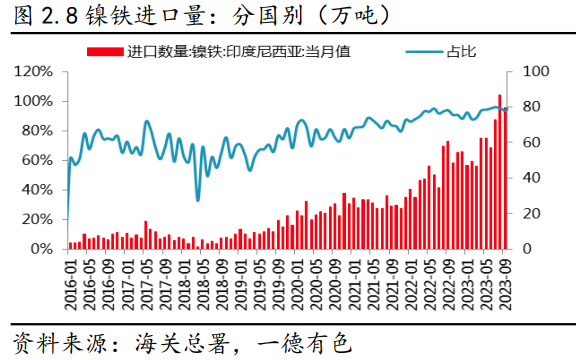

2.2 镍铁:利润因素国内镍铁减产,印尼大量回流补给国

2023年,年内冶炼厂的利润水平较差,叠加印尼回流货的市场挤占,国内镍铁企业维持较低生产水平,预计今年全年总产量达38万吨同比下降7%。2024年,印尼回流增量还将保持一定水平,国内部分市场还将被进一步挤占,预计2024年国内镍铁产量继续下降至36万吨。

据中国海关数据统计,今年10月中国镍铁进口量90.6万吨,环比增幅6.6%,同比增幅68.7%。其中,自印尼进口镍铁量86.5万吨,环比增幅8.8%;同比增幅77.5%。1-10月中国镍铁进口总量695.2万吨,同比增幅48.6%。其中,自印尼进口镍铁量650.5万吨,同比增幅51.3%。

截止10月底,印尼方面共投产35台矿热炉,其中力勤哈利达投产6台,其8台矿热炉项目完结;万嘉项目投产2台矿热炉,其4台矿热炉项目完结;巨盾项目投产3台;翡翠湾2台矿热炉项目投产;昭辉4台矿热炉项目投产;银海万向投产2台矿热炉;青岛印尼综合产业园镍点项目投产2台矿热炉,其4太项目完结;德邦两台矿热炉项目投产;另外Antam、Ivmi、WMI、东加里曼丹钢铁有限公司以及印尼寰宇均有项目投产。前期部分已投产尚未全部投产的项目叠加部分新上马的项目将在2024年投产,整体看,可靠的投产项目目前看相较前两年有明显减少,具体投产计划图下表所示。2023年预计印尼NPI总产量达117万金属吨,2024年预计产量达136万金属吨。

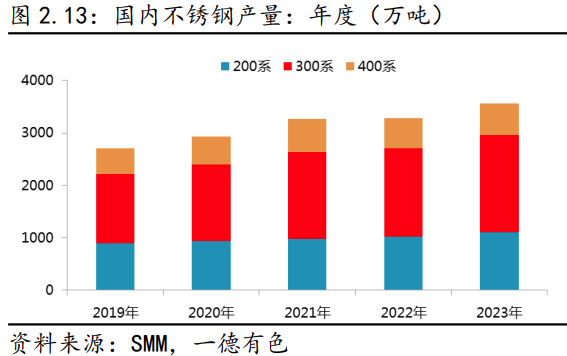

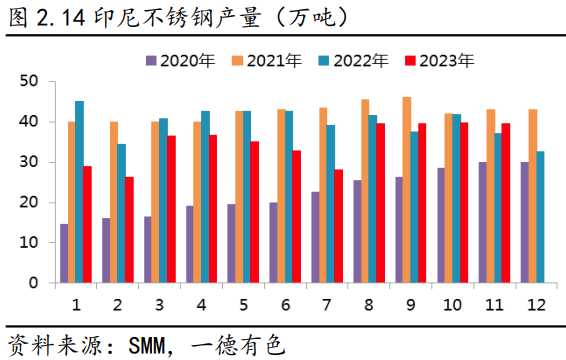

2.3 不锈钢:全年产量超预期,短期减产、去库成主基调

今年国内不锈钢产量增幅超预期表现,预计2023年全年国内不锈钢总产量3565万吨,同比增幅8.15%,其中200系产量预计1100万吨,同比增长7.95%;300系产量预计1860万吨,同比增长10.23%;400系总产量预计605万吨,同比增长6.16%%。今年产量增量主要集中在5-9月份释放,进入10月后,由于库存累积,价格承压,钢厂利润回调,钢厂减产增加。年内不锈钢冷轧产能新增近900万吨,主要增量来自宏旺、德龙、甬金等头部企业。印尼方面,由于海外消费较差,印尼产量延续下降趋势,预计全年总产量422万吨,去年总产量478万吨,同比下降11.64%。印尼方面不锈钢总产能依旧维持在650万吨,主要是青山、德龙两个项目,年内无新增。

根据海关数据,2023年1-10月,中国不锈钢进口总量为167.00万吨,同比降幅39.42%。其中,中国自印尼进口不锈钢总量为134.88万吨,同比降幅42.32%。1-10月,中国不锈钢出口总量为344.45万吨,同比降幅8.39%。1-10月,中国不锈钢净出口总量为177.45万吨,环比增幅21.37%,同比增幅76.87%。

全年来看,由于去年年底库存累积量较大,年内库存整体水平高于往年。具体看,今年前三季度由于产量增速维持较高水平,同时金九银十的旺季消费并没有较好表现,导致10月有明显的累库。当下,由于钢厂减产明显,库存持续去化。

根据全年不锈钢产量、净出口数据,我们预估出年内不锈钢表观消费量预计在3200万吨上下,同比增长6.57%,好于年初的市场预期。2024年我们预计国内不锈钢表观消费量3315万吨,同比增幅3.6%。

2.4 总结:产量增速超预期,不锈钢耗镍量增速表现较好

整体看,今年国内高镍铁维持供应过剩格局,且整体供应过剩量相较2022年有所扩大,虽然国内镍铁由于利润因素一再压缩产量,但是印尼镍铁以它特有的成本优势和庞大的产能对国内进一步进行补给。2024年,印尼NPI新增项目量虽有下降但依旧不少,国内高镍铁产量进一步收缩,整体维持过剩格局。

虽然当前由于利润因素国内不锈钢企业减产较多,但由于年内前9个月国内不锈钢产量处于较高水平,全年不锈钢对于镍元素的消耗增幅也处于较高水平,预计年内不锈钢耗镍同比增速在10%以上。根据世界不锈钢协会的预估数据,初步估算2024年不锈钢耗镍量同比增度4%左右。

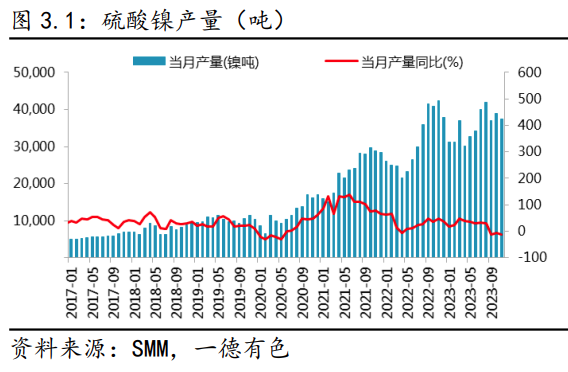

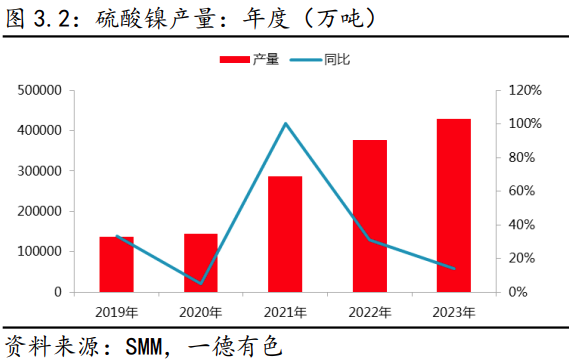

3. 镍市基本面:新能源产业链条 3.1 硫酸镍:产量同比增速回落,中间品贡献主要生产原材料

今年由于新能源汽车增幅放缓,叠加动力电池去年库存大量累积,今年产业链条以去库为主,硫酸镍产量维持低速增长。2023年全年预计硫酸镍产量42.9万吨,同比增长13.90%。2024年整车与动力电池的库存问题依旧存在,受此影响,硫酸镍产量增幅总体维持在15%上下,预计2024年国内硫酸镍产量49万吨上下。

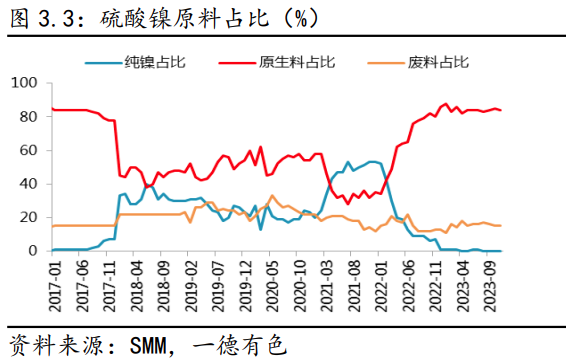

从2023年硫酸镍生产原料占比来看,镍豆镍粉自融产硫酸镍占比已经为0,中间品原料占比85%上下,废料占比15%。当前的原料格局主要是由性价比决定的,长期看,MHP以及高冰镍长期具有经济性,镍豆镍粉去年以来长期处于亏损状态。

3.2 中间品:印尼项目持续投放,产量以及回流国内量增加

据中国海关数据统计,2023年1-10月镍锍进口总量24.44万吨,同比增加98.95%。2023年1-10月镍湿法冶炼中间品进口总量104.53万吨,同比增加46.78%。

印尼当地中间品产能有效释放,其中力勤HPL公司已提前一个月完成HPAL项目一期和二期共55000金属吨镍钴化合物的产能。根据SMM数据,1-11月印尼MHP累计镍金属产量13.49万吨,同比增加76.57%。预计2023年全年印尼MHP累计产量达15万金属吨。冰镍项目也在有序投产爬产,1-11月印尼高冰镍累计镍金属产量22.1万吨,同比增加30.92%。预计2023年全年印尼高冰镍累计产量24万吨。

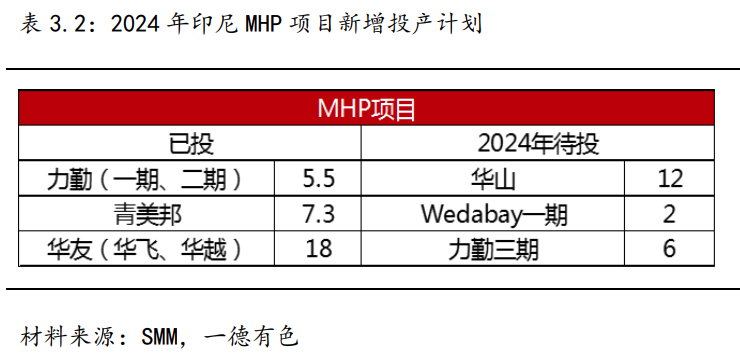

2024年高冰镍项目有3个,累计产能9万吨;预计2024年高冰镍产量达33万吨,同比增福37.5%。

2024MHP新增项目3个,累计产能20万吨。在今年投产项目放量以及2024年新增产能投产的共同作用下,我们预计2024年MHP产量达22万吨,同比增幅46.67%。

3.3 下游:由于电池环节库存量较大,三元正极材料产量呈负增速

2023年国内三元正极材料总产量预计62.69万吨,同比下降4.1%。三元前驱体总产量82万吨,同比下降4%。2024年,预计国内正极材料总产量72.1万吨,同比增速15%。预计国内三元前驱体总产量94.39万吨,同比增幅达15%。

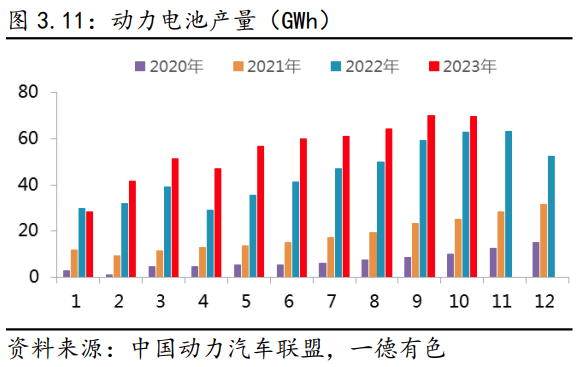

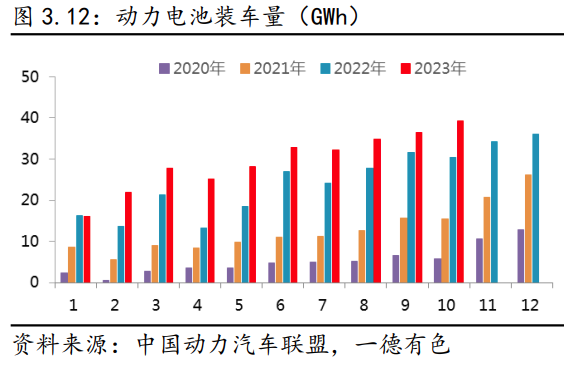

2023年1-10月,我国动力和储能电池合计累计产量为611.0GWh,累计同比增长41.8%。1-10月,我国动力电池累计装车量294.9GWh,累计同比增长31.5%。其中三元电池累计装车量93.9GWh,占总装车量31.8%,累计同比增长6.7%;磷酸铁锂电池累计装车量200.7GWh,占总装车量68.1%,累计同比增长47.6%。

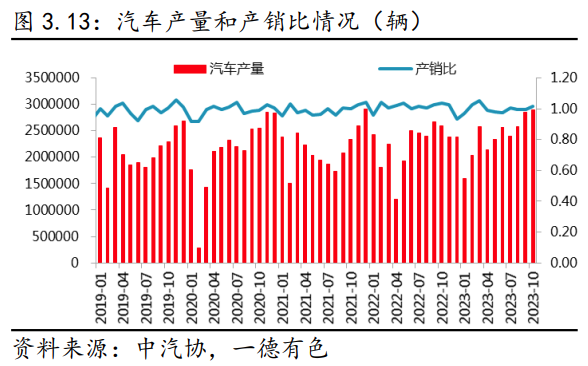

中汽协公布数据显示,1-10月,汽车产销累计完成2401.6万辆和2396.7万辆,同比分别增长8%和9.1%。1-10月,新能源汽车产销累计完成735.2万辆和728万辆,同比分别增长33.9%和37.8%,市场占有率达到30.4%。预计年内国内新能源汽车产销数据达900万辆。

3.4 总结:产业链库存管理因素,电池耗镍量同比下降

从新能源产业链条来看,终端企业产销数据表现较年初的市场预期略有逊色(1-10月累计增幅33.9%,年初市场预期是40%),1-10月,三元动力电池装车量同比增速6.7%,三元正极材料产量同比呈负值,新能源对硫酸镍的需求呈负值。

长期以来我们一直在追踪产业链各个环节的同比增速情况,2021年以及2022年属于产业链条高速发展的时段,今年前10个月对于镍的需求已经呈现下滑态势。这其中原因,一方面是终端汽车产销同比增速放缓,另一方面,在产业高速发展,产业各个环节对于原料以及产成本库存的容忍度要远远高于产业下行通道中,所以有一部分原因是产业库存管理因素造成的,在原料价格下行通道中产业各个环节都以消耗库存为主。去年动力电池环节累积180GWh(见下表)的库存,今年从数据追踪来看,前十个月,动力电池依旧在累库,这势必对2024年的供需平衡产生影响。

2023年新能源产业链条由于终端无超预期表现,磷酸铁锂电池对三元电池的挤占,叠加去年动力电池的超高库存,电池对于硫酸镍的消耗增速表现差强人意,全年来看,电池用镍量同比下滑。2024年我们不考虑库存因素,终端新能源汽车同比22%增速的产销预期下,预计耗镍量增速在14%上下。

4. 纯镍供需情况 4.1 电解镍:新增产能投放,产量明显增加

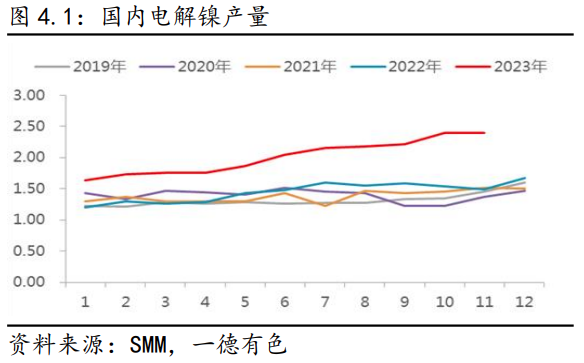

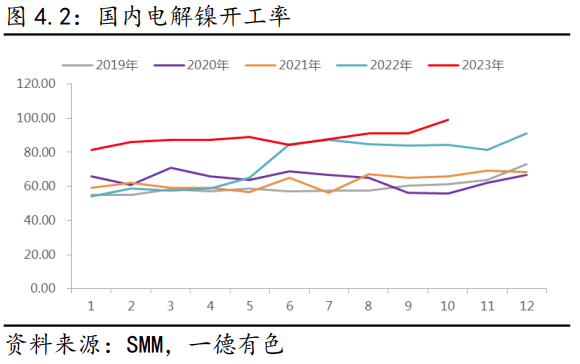

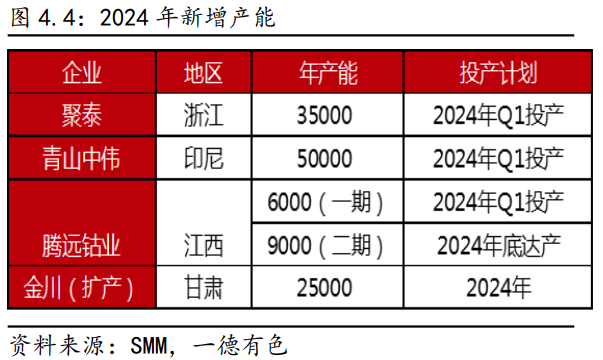

今年部分新增产能投放,改变了近几年国内纯镍稳定产量的格局,预计2023年国内电镍总产量超23万吨,同比增幅35%。2024年,依旧有部分新增产能投产(见下表),当前镍价回落至13万之下,电镍企业利润不尽人意,恐一定程度上影响新增产能的投放步伐,综合考虑利润相关因素,我们预计2024年国内电镍总产量达到27万吨。

4.2 电解镍:国内产能替代,进口量大幅萎缩

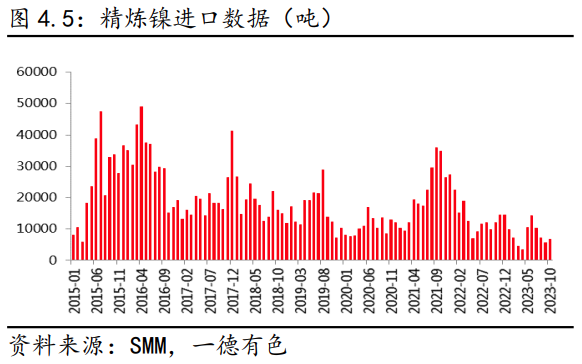

据中国海关数据统计,2023年10月中国精炼镍进口量6441.889吨,环比涨幅16.22%,同比降幅46.10%。1-10月,中国精炼镍进口总量76132.126吨,同比降幅40.34%。随着国内精炼镍产能的新增,对于海外货源的市场挤占效果明显,国内进口格局发生了较大改变,今年全年精炼镍进口总量大幅减少。从明细看俄镍的进口量占据总进口量的一半,多为长协订单。

5. 库存与供需平衡 5.1 库存分析

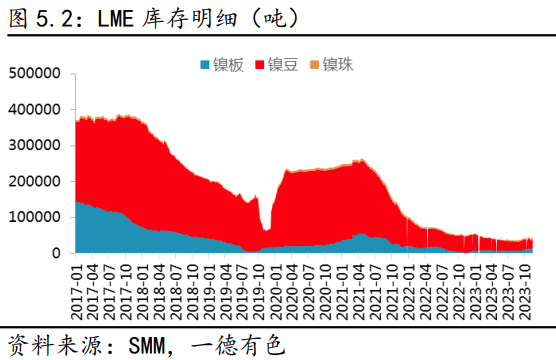

2023年前三个季度,国内外纯镍库存维持降库势头,国内为库存、仓单水平都到了历史新低水平,LME库存一度降至37000吨以下,国内仓单一度降至百吨附近,现货库存降至7000吨附近;进入9月后,国内外库存开始累计,截止11月底,LME库存已经增至46000吨以上,国内仓单增至万吨以上,现货库存也已经增加至2万吨以上。由于纯镍新增产能的爬坡,新增消费表现不及预期的背景下,年内库存水平还将持续增加。2024年依旧有电镍新增产能投放,但由于电镍目前的消费领域相对固化,电镍在不锈钢领域经济性尚未打开,所以预计2024年电镍还将持续增库。

5.2 供需平衡

2023年镍市依旧过剩,过剩量相较2022年明显增加,从明细看,镍铁以及硫酸镍维持前期的过剩格局,今年的变化是纯镍由供应缺口转为了供应过剩,所以今年镍进入了全面过剩格局,这得益于镍各个产业链环节工艺的打通。2024年全球范围内,镍市依旧维持全面过剩格局。供应端,综合考虑价跌的利润因素,保守估计2024年供应增量22万吨,增量依旧主要来自印尼的NPI产品、MHP产品以及高冰镍产品上。需求端,传统领域不锈钢消费增量预计在10万吨上下,新能源领域考虑到新能源汽车增速的下滑,乐观估计电池耗镍增量在5万吨上下。

2023年镍市进入全面过剩,得益于国内纯镍产能的投放,年内国内纯镍产能释放较多,产量相较前几年有了质的飞跃,同时由于国货挤占,进口格局发生了改变。2024年纯镍新增产能还将释放,释放力度取决于利润情况,进口维持较低水平,整体看,2024年国内纯镍过剩量还将扩大。

6. 总结与展望

从产业供需来看,2023年全球镍进入全面过剩。印尼贡献了NPI以及中间品的产量的全部增量,国内贡献了电镍产量的全部增量;消费端,国内不锈钢近10%的增速占了全球镍需求增量的一半,新能源对于镍的需求表现差强人意。

从市场结构来看,由于库存拐点的出现,沪镍长期的back结构结束,当前市场结构处于过渡阶段,后期随着库存的持续增加,全部转为Contango结构的概率较大。

从成本利润角度来看,目前国内镍铁厂全部处于亏损状态,不锈钢厂当前利润修复后依旧处于亏损边缘,拉长时间全年来看传统产业链条利润情况并不理想;新能源产业链条,由于从去年开始硫酸镍已经开始过剩,硫酸镍利润较前两年也有了大幅收缩后,硫酸镍价格下行至28000元/吨附近,中间品作原料利润也仅仅维系在1-3%的利润率;无论是硫酸镍作原料还是中间品作原料,电积镍生产目前已经严重亏损。

2024年全球镍维持过剩格局,由于生产工艺各个环节的打通,结构性短缺机会大大减少。从当前产业链的利润情况以及估值角度来看,镍价已经击穿硫酸镍形成的动态成本支撑,镍市下方空间有限。预计2024年沪镍价格震荡密集区间在110000-180000元/吨。操作上,中长期的逢高沽空操作配套短线的波段操作。

风险点:

① 印尼方面镍矿相关政策的扰动;

② 宏观层面美联储超预期的货币政策等