SMM6月9日讯:5月沪锡主力呈“V”型走势,大部分收复上旬的跌幅,月度跌幅为1.37%;进入6月区间震荡,9日大幅上涨,截至日间收盘涨3.39%。5月伦锡走势同沪锡类似,月度跌幅为3%;截至6月9日16:59分涨1.65%。

沪、伦锡期货走势变化:

沪锡上旬下滑月末反弹的原因:5月市场对美联储加息的预期再度增强,令美元指数大幅反弹2.52%,同时美国经济衰退风险依旧较大,对有色板块起到了压制性作用,上中旬沪锡持续走弱。进入月末,受缅甸佤邦发布《关于执行“暂停一切矿产资源开采”的通知》消息发酵影响,沪锡持续反弹。

现货价格

5月SMM1#锡现货均价先抑后扬,月度跌幅为2.24%。进入6月主要呈区间震荡走势,6月9日报214500元/吨。

SMM1#锡现货均价变化走势:

供应端

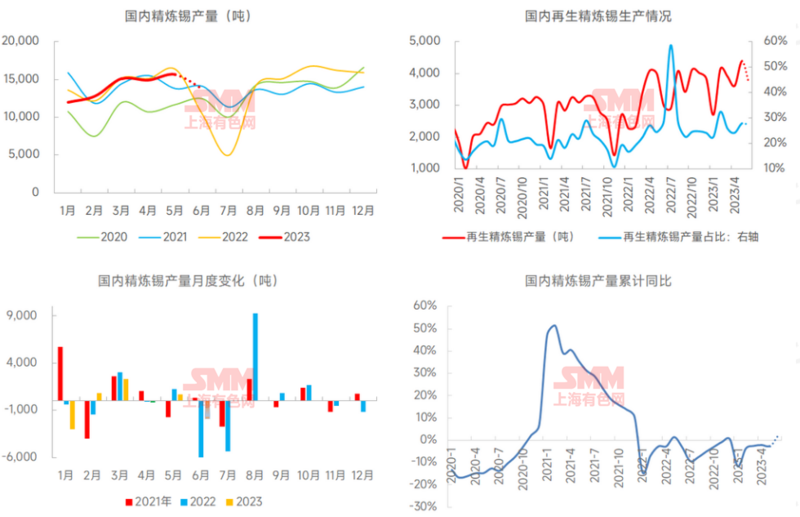

产量方面:据SMM调研了解,5月国内精炼锡产量为15660吨,环比增4.72%,同比减4.1%,1-5月累计产量同比减2.6%。5月国内精炼锡产量实际表现略高于预期,主要由于江西某家冶炼企业此前由于新签订废料供应商,废料供应增加带来产量提升,而安徽某冶炼企业由于企业生产策略情况在5月产量也增加较多,两者带来5月国内锡锭产量的主要增量,其余多数冶炼企业表示生产维稳,部分企业产量略微增加。

不过进入5月下旬,多数冶炼企业均反馈锡矿和废料等原料供应紧缺,原料采购减少较多,该情况决定冶炼企业产量后续难有增量,但当下云南地区多数冶炼企业的运行产量为维持工厂正常运转的较低水平,除非锡矿供应特别紧缺,否则也难大幅减产;西南地区和广东某两家冶炼企业检修也使得国内6月锡锭产量减少较多;江西、安徽、浙江地区冶炼企业多为废锡回收冶炼企业,多数均反馈近期废锡供应紧缺、采购减量,后续产量或将略微减少。

国内精炼锡产量变化走势:

锡矿方面:国内锡矿供应仍处于偏紧状态,后续仍难有大幅改善的转变。锡矿进口量累计同比大幅回落,带来的锡矿长期紧缺预期和下游孱弱的消费状态是主要矛盾点。

进口方面:5月精炼锡进口仍处于进口亏损的状态,22日亏损触及2022年7月以来新高至约10000元/吨后亏损快速收窄至约960元/吨。6月仍处于亏损状态,8日亏损约为8200元/吨。在锡锭进口亏损较多情况下,预计后续难有很多进口锡货源进入国内市场,关注5月具体进口数据的公布。

精炼锡进口盈亏变化走势:

库存方面

5月国内分地区锡锭库存仍居高位,并于6月2日更上一层楼,至1.14万吨,刷历史新高。5月末以来,锡价逐渐回升,焊料企业接货情绪低迷,国内现货市场成交依然孱弱,在消费依然未有明显好转状态下,后续锡锭社库仍难进入顺畅去库周期。

国内分地区锡锭库存变化走势:

需求端

5月消费情况并未明显好转,焊料企业订单没有明显向好的转变,也反映出下游企业难有持续性采购需求释放,关注终端尤其是半导体和消费电子需求的变化。

SMM展望

5月锡市供紧需弱,库存仍处高位。进入6月面临“锡矿供应紧缺、锡锭产量渐入拐点、焊料企业订单未见明显转变、终端需求逐渐见底”的局面,缅甸佤邦事件、进口锡矿不断减少以及国内冶厂生产逐渐减量从供应端对后续锡价起到托底作用,后续价格或难现大幅下跌的情况。同时,关注美联储加息进程等宏观消息对价格的影响。