根据终端上险量数据分析,2024年上半年国内动力电池装机总量达到了177.8GWh的新高。在这一总量中,合资品牌贡献了34GWh,对应新能源汽车销量约88万辆。

与去年同期相比,合资品牌在动力电池装机量和销量方面增幅相对温和,其中装机量增加了4GWh,销量提升了4万辆。这与中国本土品牌形成鲜明对比,后者在同期内动力电池装机量激增40GWh,销量更是增加100万辆,展现出更为强劲的市场表现。

盖世汽车通过对近20家合资及独资品牌的电池装机量数据进行深入分析,发现有以下几个显著特征:

供应链更为精简化:与中国品牌相比,合资品牌倾向于与更少数量的电池厂商合作;本土化程度高;韩系品牌与韩国电池厂商合作较多;日系保持着与各自专属日本电池供应商的合作关系。

这些特征不仅反映了合资/独资品牌在中国新能源汽车市场的适应性策略,也凸显了全球汽车产业链在中国市场的深度融合趋势。

本土化程度高

20家合资/外资品牌普遍与1-5家电池厂商保持合作关系,这与部分中国本土品牌动辄10余家电池供应商的模式形成鲜明对比。这种精简的供应链策略可能源于合资/外资品牌专注于乘用车业务,以及其较高的品牌集中度。

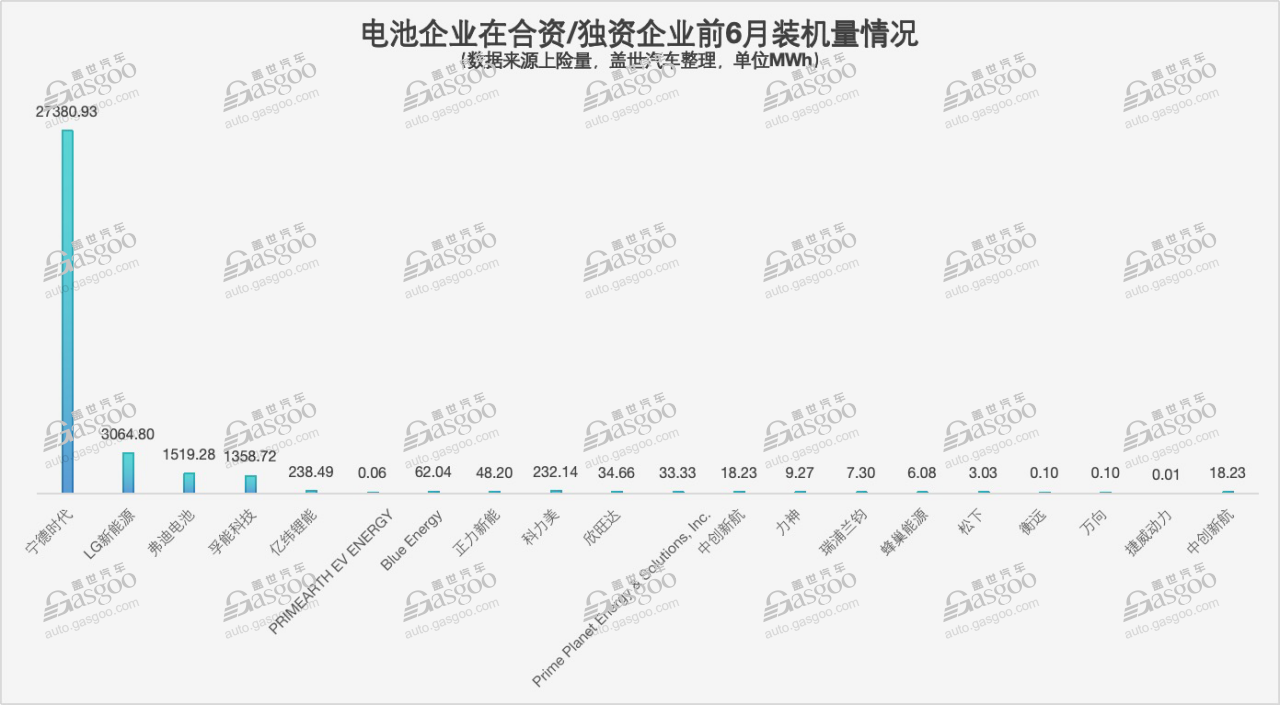

在合作的20余家动力电池供应商中,本土企业占据了14个席位。本土电池企业前6个月合计装机量达到30.6GWh,占据了90%的市场份额。这些本土合作伙伴大多是技术实力雄厚、装机量领先的头部企业,包括宁德时代、弗迪电池、孚能科技和正力新能等。

在合作的20余家动力电池供应商中,本土企业占据了14个席位。本土电池企业前6个月合计装机量达到30.6GWh,占据了90%的市场份额。这些本土合作伙伴大多是技术实力雄厚、装机量领先的头部企业,包括宁德时代、弗迪电池、孚能科技和正力新能等。

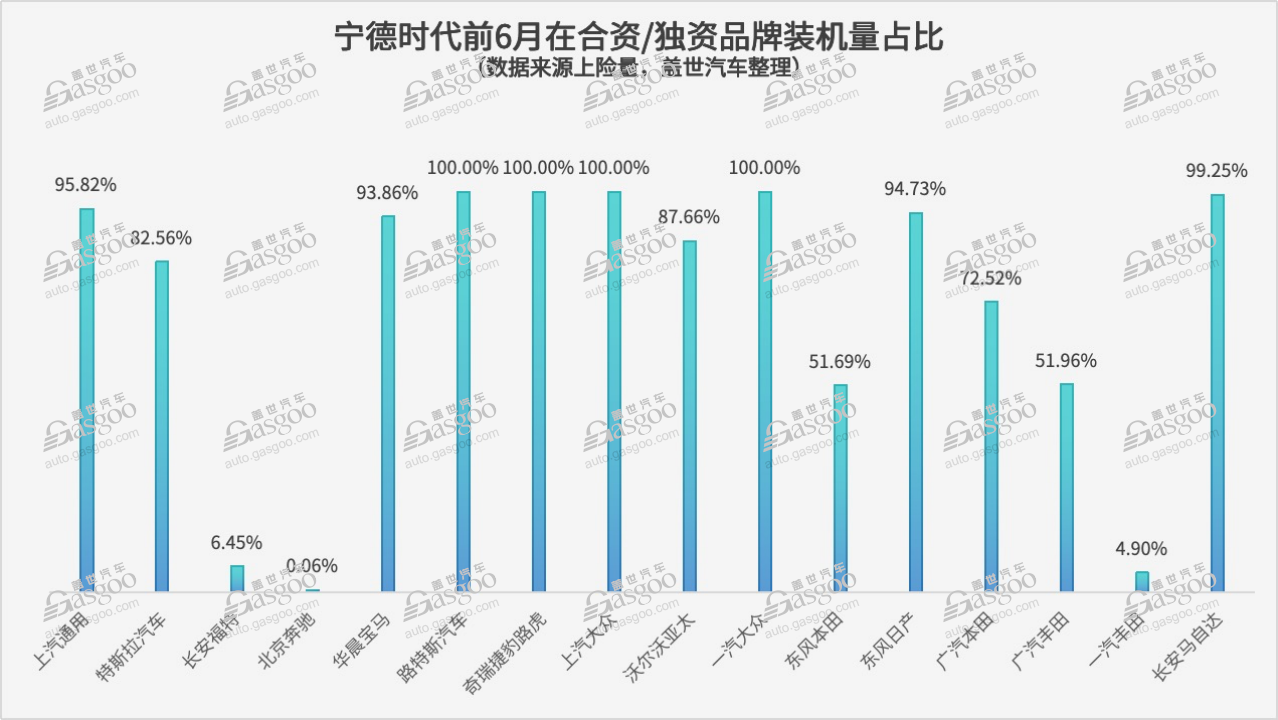

一个显著特征是外资车企电池采购的高度集中。宁德时代在这一领域占据了80%的份额,远高于其在自主品牌60%的渗透率。有16家合资/外资品牌与宁德时代存在合作关系,并在其中10家品牌中独占80%以上的装机量份额。

相比之下,国际知名电池企业如LG新能源在中国合资/外资品牌市场的份额仅为9%。作为特斯拉供应商的松下,前6个月的装机量极低。这凸显了本土企业的强势地位和国际品牌在中国市场面临的竞争压力。

与此相对的是,本土电池企业正在大举进入合资品牌的采购名单。弗迪电池和孚能科技两大企业表现尤为亮眼,均占据了约4%的市场份额。其中,弗迪电池为东风本田、广汽丰田、上汽通用、一汽丰田等多个品牌供应电池,上半年合计装机量达1.5GWh。

具体到各大派系,装机量差距显著,且对电池厂商呈现不同的偏好。

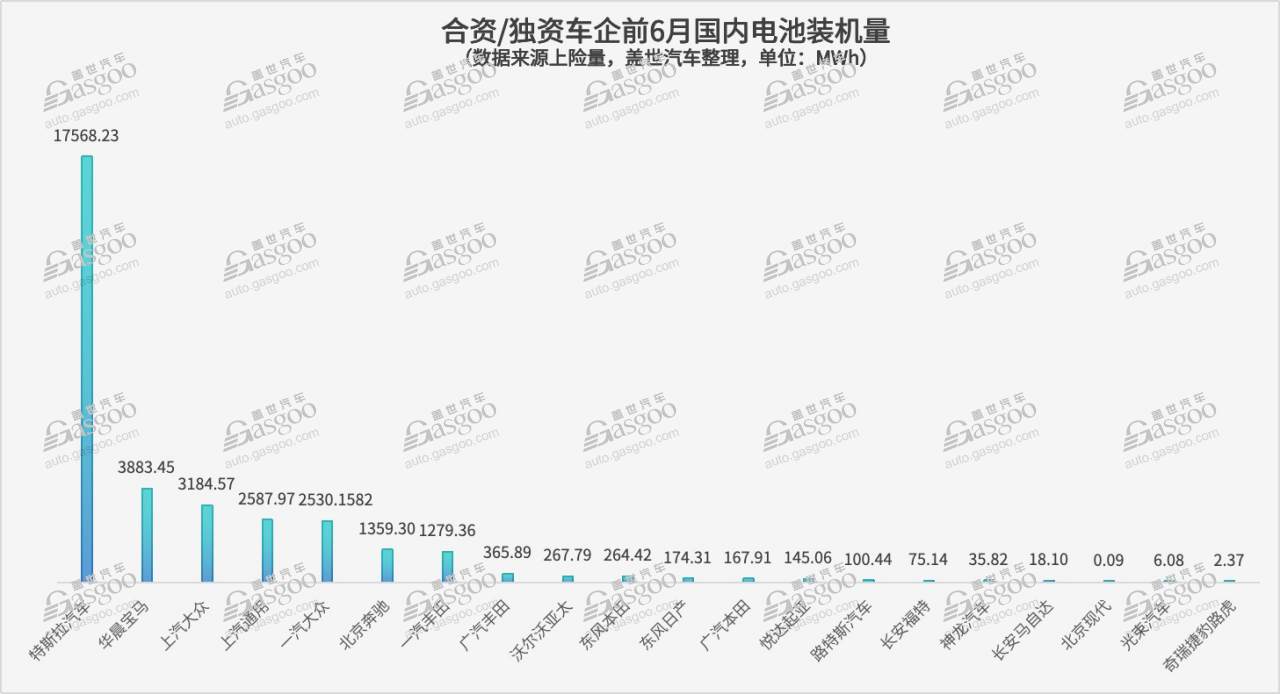

欧系和美系品牌是合资/独资阵营中新能源销量的绝对主力。尤其是美系品牌特斯拉,前6个月装机量超过17GWh,贡献率高达五成。欧系品牌中,上汽大众、一汽大众、华晨宝马表现卓越,前6个月合计装机量达到10GWh。

在电池供应商选择方面,德系和美系品牌主要与头部本土电池企业合作。大众、宝马、特斯拉等品牌在华的主要电池供应商是宁德时代。但是,北京奔驰99%的电池供应则来自孚能科技。

日韩品牌与中国本土电池企业合作的同时,也与本国电池企业合作。比如,北京现代85%的电池来自LG新能源。然而,由于北京现代电动汽车销量低迷,LG新能源在该品牌前6月装机量也偏低。LG新能源在中国市场最大客户其实是特斯拉,前6个月装机量达3.1GWh。

日系品牌电池供应链呈现出多元化的特点,除了与中国本土企业合作外,还保持了与科力美、Blue Energy等日本电池企业的合作关系。

然而,受制于日系品牌在中国新能源汽车市场发展滞缓,这些日本电池企业在华表现也略显疲软。尽管在广汽丰田、东风本田和广汽本田等日系合资品牌中,这些日企电池供应商的合计份额能够达到15%甚至更高,但上半年整体装机量没能超过0.5GWh。

这几家电池厂商“大有来头”

与欧美系品牌形成鲜明对比的是,日系品牌在电池领域展现出强烈的野心和战略布局。丰田、本田和马自达三大日系品牌旗下的合资企业,都拥有带有明显“日系”标签的电池供应商,希望形成差异化的供应链生态系统。

丰田的电池供应网络较为复杂而全面。科力美和PRIMEARTH EV ENERGY这两家电池厂商同时为丰田、马自达旗下合资品牌供货,展现了日系品牌间的协同效应。此外,Prime Planet Energy & Solutions, Inc.也是丰田旗下合资品牌的重要电池供应商。

据日经新闻报道,丰田计划到2030年将电池产能从2021年的6GWh提升至280GWh,并实现对外供应电池,希望成为全球头部电动汽车电池制造商之一。根据天眼查App及公开资料显示,上述三家电池企业都与丰田存在密切的股权关系,体现了丰田在电池领域的深度布局。

其中,PRIMEARTH EV ENERGY株式会社成立于1996年,是丰田和松下共同控制的合资企业。目前,丰田持有该公司80.5%的股权,显示出丰田对电池技术的高度重视。该公司不仅专注于开发和生产混动车型所需的动力电池,还计划拓展纯电和插混产品所需的动力电池业务,全面覆盖新能源汽车电池需求。

针对中国市场,PRIMEARTH EV ENERGY在2014年,就联合湖南科力远新能源股份有限公司、常熟新中源创业投资有限公司、丰田中国和丰田通商株式会社等四家企业成立了科力美动力电池企业。

科力美目前主要生产车用镍氢动力蓄电池模块。丰田作为实际控制人,直接或间接持有该公司约40%的股权。这一举措不仅确保了丰田在中国市场的镍氢电池供应,也可为其在中国市场推广氢燃料电池汽车铺平道路。

此外,Prime Planet Energy & Solutions, Inc.(中文名泰星能源解决方案有限公司)作为丰田和松下的另一个合资企业,同样布局油混、插混和纯电三大电池技术路线。丰田持有该企业51%的股权。目前,该企业已开始为广汽丰田供应三元电池,但装机量相对较小,前6月仅为0.03GWh。

本田的电池战略相对简洁,主要依赖于Blue Energy。这家由本田(持股49%)与GS Yuasa Power Electronics株式会社于2009年成立的合资公司,专注于混合动力车用高性能锂离子电池的生产、销售及研发。

据悉,本田混动产品电池均由该企业供应。在中国市场,Blue Energy为本田旗下两大合资品牌供应三元电池,前6月装机量为0.06GWh。

另外,沃尔沃电池供应商名单中,包括了股东吉利集团扶持的衡远新能源。这家企业为沃尔沃供应三元电池产品,虽然目前装机量不大,但获得了吉利控股集团全资子公司(浙江吉利华普汽车有限公司)的入股。据该公司官方介绍,已为Polestar极星、沃尔沃、领克等吉利系品牌配套动力电池。

显然,日系品牌通过复杂的股权结构和合资模式,在电池领域构建了强大而灵活的供应链网络。这种策略不仅可确保电池供应的稳定性,还为未来技术发展和成本控制奠定了基础。

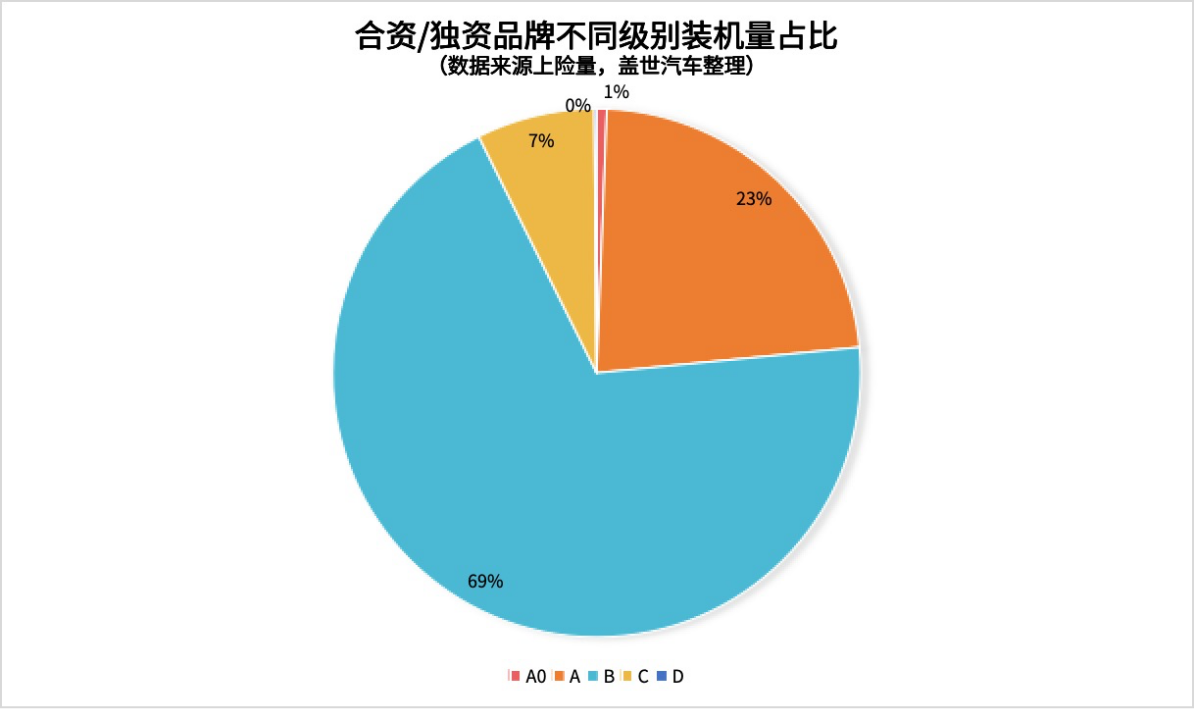

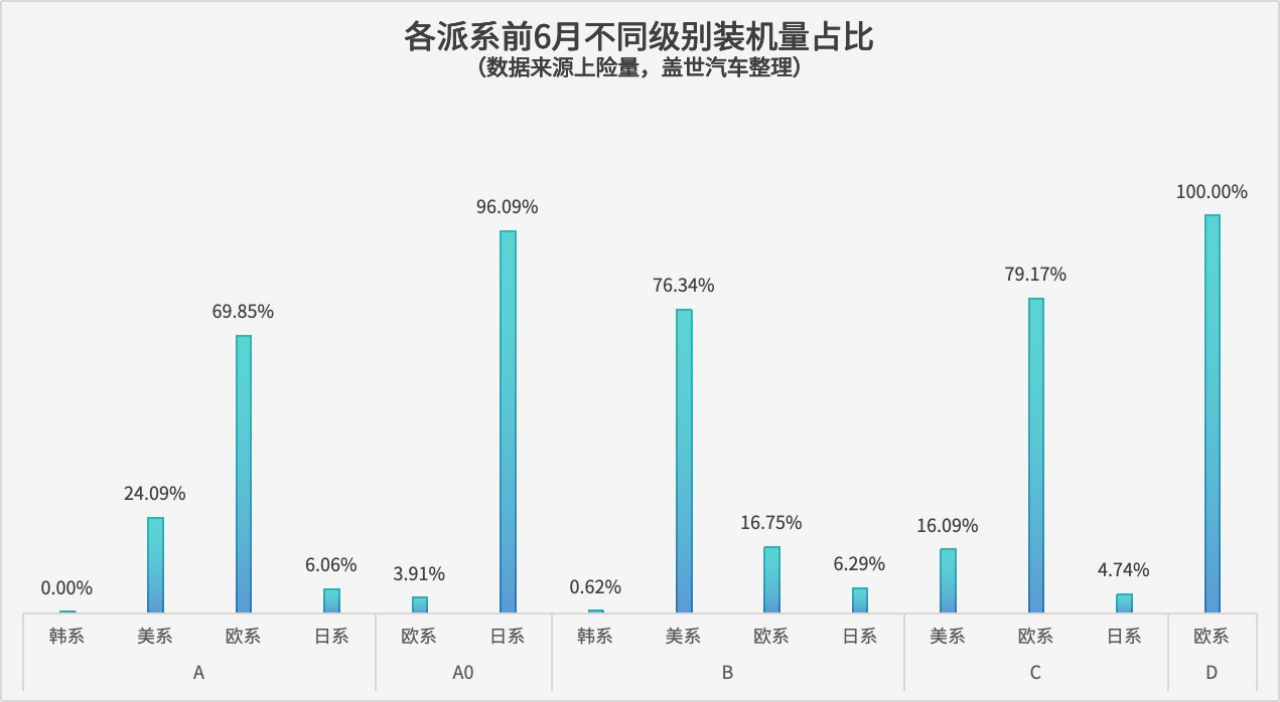

极少涉足A0级以下市场

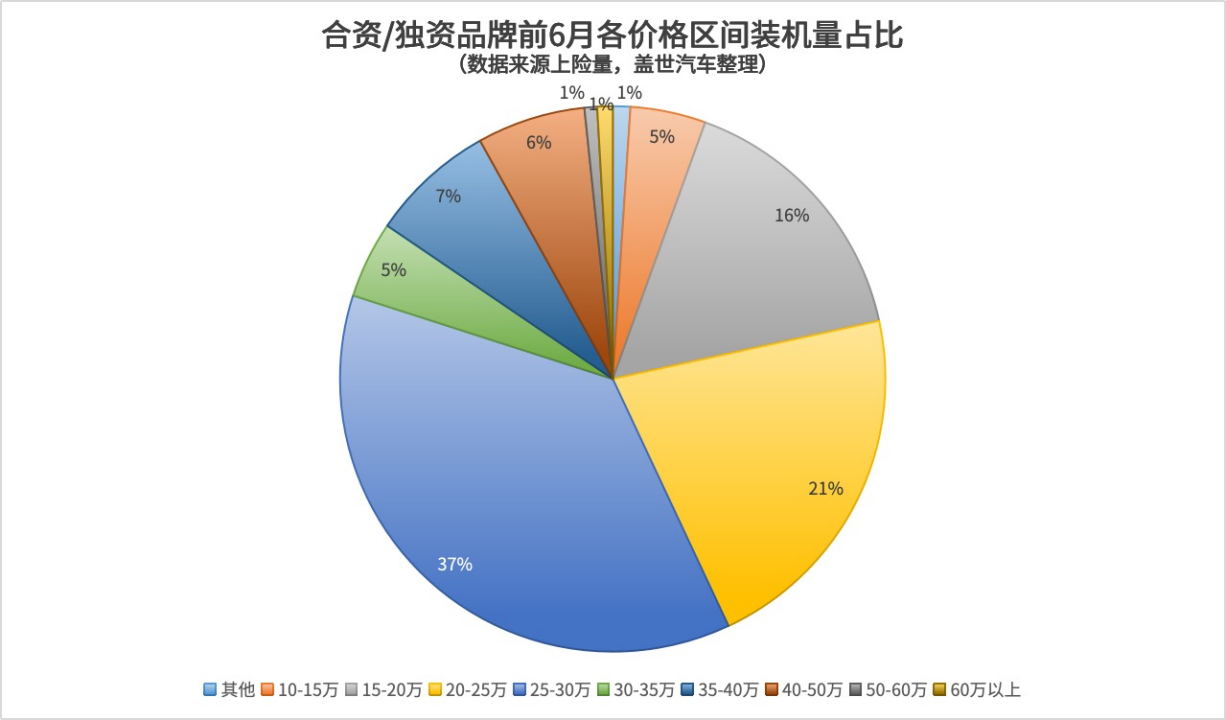

合资/独资品牌在新能源汽车市场的布局呈现出明显的高端化趋势。这些品牌鲜少涉足10万元以下的低端市场,即便是10-15万元的价格区间,其电池装机量占比也仅为5%。从车型级别来看,A0级及以下市场同样不是这些品牌的布局重点,电池装机量合计占比不到1%。

这种策略背后的逻辑在于低端市场利润空间有限且竞争激烈。一向追求高溢价的合资/独资品牌不愿意通过“以价换量”甚至亏本销售来争夺市场份额。

合资/独资品牌主要聚焦A级和B级两大市场。A级市场前6月电池装机量达7.8GWh,占比23%,对应销量27.6万辆。B级市场更是成为主战场,前6月电池装机量高达23.5GWh,占据了69%的份额。

合资/独资品牌主要聚焦A级和B级两大市场。A级市场前6月电池装机量达7.8GWh,占比23%,对应销量27.6万辆。B级市场更是成为主战场,前6月电池装机量高达23.5GWh,占据了69%的份额。

各系品牌(不包括中国品牌)的市场布局各有特色。日系在A0级市场独占鳌头,装机量占比高达96.1%。欧系则在A级、C级和D级车市场表现出色,装机量占所在市场比重均超过70%,这主要得益于大众、宝马和奔驰在新能源市场的销量增长。

美系凭借特斯拉的强劲表现,在B级车市场一家独大,特斯拉前6月装机量达17.6GWh,占合资/独资总装机量的五成。

从价格来看,合资/独资品牌基于对盈利和主流市场的追求,主要布局15-30万元的大众市场,这一区间的装机量占比高达74.5%。

各系品牌在不同价格区间的布局策略也有所不同。美系主要集中于20-30万元市场,该区间装机量占其总量的86%。日系则聚焦于15-20万元市场,占其比重高达60%。欧系的布局较为分散,覆盖10-60万元及以上市场,但在15-20万元和35-40万元两个区间表现最为突出,装机量占比均超过20%。

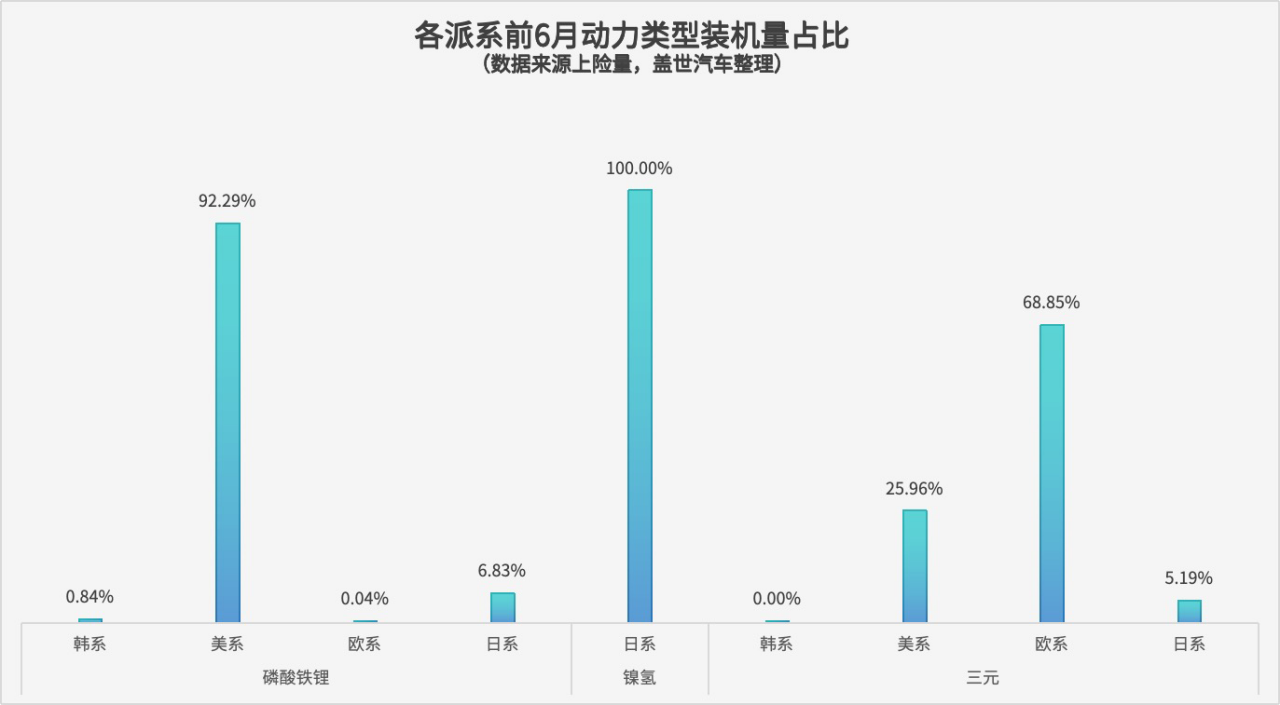

与自主品牌采取多元化电池技术路线不同,合资/独资品牌相对单一,主要集中在三元和磷酸铁锂两大电池类型,两者占比相当。镍氢电池仅占1%的份额,目前只在日系品牌上使用。

在磷酸铁锂电池领域,美系品牌占据绝对优势,装机量占比高达92.3%。其中,特斯拉是最大用户,前6月装机量达14.5GWh,占磷酸铁锂总装机量的8成。欧系品牌则更偏好三元电池,占三元电池总装机量的68.9%。欧系品牌主要由上汽大众、一汽大众和华晨宝马贡献,上半年合计装机量接近10GWh。

总的来说,尽管合资/独资品牌阵营中有特斯拉这样的电动车巨头,但在中国新能源市场,短期内仍难以与整个中国本土品牌匹敌。提升电动汽车产品竞争力,扩大在华新能源市场份额,仍是外资品牌面临的重要挑战。