今年以来,海外流动性持续宽松,美国经济韧性超预期,叠加铜供应干扰频现,需求有AI、新能源等乐观前景预期,沪铜价格重心自2023年年末的68000~70000元/吨区间大幅抬升。5月下旬沪铜价格冲高至89000元/吨高位,但随后迅速回落,从宏观面和基本面边际变化来看,这一波回调主要兑现相关驱动减弱。

短期驱动弱化 价格显著回调

短期宏观利好消化殆尽。一是黏性通胀下流动性预期被重新定价。美国通胀表现出典型的黏性较强、回落不流畅的特征,考虑到美国就业数据持续超预期,叠加美国经济韧性较强,美联储降息落地显著延后。从6月FOMC会议来看,最新公布的“点阵图”显示,美联储决策者将今年降息次数的中位数预期从3月的3次降至仅有1次。换句话说,9月能否降息亦存在不确定性。

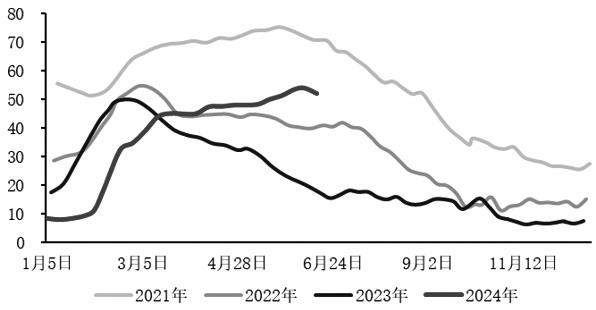

图为铜境内库存(社库 保税)(单位:万吨)

二是美国经济韧性阶段性有承压可能。根据芝加哥联储数据测算,美国超额储蓄已经在2024年上半年消耗殆尽,此前美国超额储蓄一直是美国经济韧性的重要支撑,失去这部分支撑后,美国经济韧性可能加速衰减。市场有可能阶段性处于美国经济是“软着陆”还是“不着陆”的预期摇摆之中。

三是短期国内或面临“政策真空期”。今年以来,国内稳增长政策是宏观面乐观预期的重要支撑。对铜而言,中国是全球最大的铜消费国,中国经济增长预期对铜价格影响较大。5月下旬铜价走强,利好政策是重要支撑。4月30日召开的中共中央政治局会议释放了两大备受市场关注的积极信号。5月9日开始,西安、杭州等多个城市陆续宣布全面取消限购,进一步落实会议要求。5月17日地产优化政策落地。而6月以及7月上旬可能进入重要的政策观察期。

四是国内经济修复斜率相对温和。5月制造业、非制造业PMI环比均有下行,制造业回落至收缩区间,其中需求回落幅度超过生产端。

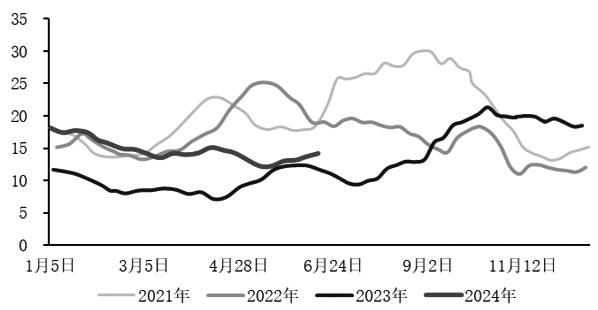

现货支撑全面落空。首先,COMEX挤仓风险缓和。COMEX市场中、俄两国品牌无法交割,短期虚实比冲高引发挤仓行情,但目前从其与LME价差、月差看,挤仓情绪已经平息。但需要注意的是,中期美国电解铜进口仍存隐忧。除巴拿马运力不畅外,美国铜进口依赖智利,占比接近七成。今年智利有出口铜矿增加、粗铜减少的迹象。

其次,6月至7月上旬去库预期有限。市场此前上涨的驱动源自原料的限制,但今年上半年以来,原料限制迟迟未能兑现为供应的减少。国内电解铜月度产量持续处于99万~100万吨,原料缺口主要由供应宽松的再生原料补充。从目前冶炼厂的再生原料库存来看,宽松格局预计至少延续至7月上旬。

最后,下游复苏斜率偏弱。5月铜价上涨后,终端消费增速环比走弱。前期增速较高的光伏装机、新能源汽车、空调等领域增速有所放缓。进入6月,虽然铜价绝对水平回落,产业刚需采购显现,但终端好转偏慢。如果铜价回落幅度有限,那么6月消费好转预期有限。

前期市场交易原料限制逻辑已经较长时间,新的价格上行驱动暂时还未形成。如果全球库存持续去化乏力,叠加宏观面降息预期反复,价格有回调压力。

四重因素力挺 中期驱动向上

笔者认为,中期价格驱动依旧向上。一是宏观宽松的流动性环境尚未改变。从金融条件指数来看,5月下旬至6月上旬流动性进一步宽松。现在并不是美债、美股以及美元等资产较好的配置节点,黄金和以铜为代表的有色金属在降息前夕作为抵御通胀、防范风险的配置标的的逻辑仍然清晰。只要流动性不发生转向,资金仍然会在各类资产中选择黄金与铜作为配置标的。

二是国内经济复苏确定性较高。国内宏观政策有所加码,地产方面,自5月17日地产政策“组合拳”出台以来,市场已经有企稳筑底的迹象;专项债方面,上半年财政支出发力偏弱,下半年政策发力有一定空间。

三是铜原料紧张短期难以解决。巴拿马Cobre铜矿停产,目前在基准假设下,预计巴拿马铜矿复产时间在2025年二季度末或三季度。从原料平衡来看,2024年下半年、2025年上半年原料紧缺将较为突出。

再生原料方面,一季度约有10万吨的进口原料进入冶炼环节,二季度这一数值飙升至20万吨左右。但从供需来看,随着价格见顶回落,再生原料供应面临大幅收紧的风险。

图为铜境外库存(LME COMEX)(单位:万吨)

但原料的需求预计进入到高增长阶段。2024—2025年是国内冶炼增长高峰阶段,有100万~120万吨冶炼产能增量预期。5月29日国务院印发《2024—2025年节能降碳行动方案》,在有色金属中,电解铝单吨能耗及总耗电量最高,节能降碳压力较大,铜、锌次之。方案针对铜冶炼产能的管控措施主要有:优化有色金属产能布局,从严控制铜冶炼新增产能,大力发展再生金属产业,至2025年年底,再生金属供应比例需达24%;推进有色金属行业节能降碳改造,至2025年年底,铜冶炼能效标杆水平以上占比需达50%以上。但目前行动方案细则尚待明确,虽然远期对铜冶炼存在能耗管控限制,但考虑到以降碳为主要目的,铜能耗偏低,预计对现有新增冶炼产能影响有限。

进入6月,临近冶炼厂与海外矿山的年中TC谈判。根据报道,此前海外矿山对日本炼厂的TC报价约为10美元,两者未能达成一致。目前国内冶炼厂与海外矿山的年中谈判也在胶着进行中,市场对原料矛盾的关注度可能提升。

此外,原料短缺在四季度有加剧的可能。今年原料本身供应就不足,下半年海外将有炼厂集中投产,主要有自由港在印尼的两家炼厂,还有紫金集团在非洲一家炼厂,这三家炼厂都在矿山附近,因此原料有保障。换句话说,能进一步流入国内的铜精矿量级可能进一步被挤占,在基准假设下,我们将在三季度看到国内冶炼厂环比减产,四季度看到国内冶炼厂同比减产。

四是产业库存较低,支撑刚需采购。从产业调研反馈来,4月、5月产业逐月去库,这一情况在表观消费增速与终端消费增速的差异上可以得到验证。4月价格上涨后,表观消费持续不及终端消费,考虑到再生铜杆开工率不高,预计由产业去库导致。电解铜去库后,预计产业刚需对价格较为敏感,采买意愿增强。

再生产业也出现了较为明显的去库。在今年5月中旬的湖北调研中,部分利废企业表示,目前原料、成品库存都处于极低水平,且上游贸易商也主动去库,规避风险。虽然绝对价格仍处于高位,但单日价格回落后,收货难度已经提升。

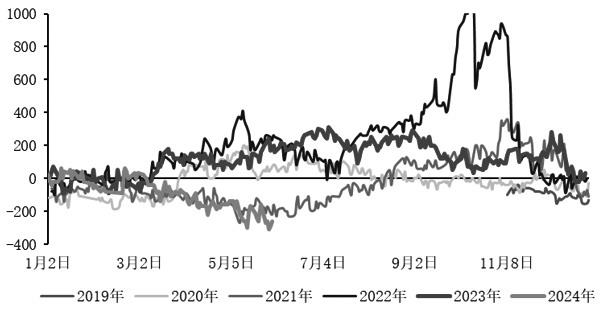

挑战前高可期 产业择机备库

综上来看,短期宏观利多兑现,现货支撑落空,去库预期有限,预计回调延续。但考虑到年中TC谈判将至,原料供需矛盾有被放大的可能,叠加产业库存偏低,消费弹性大,因此价格回调空间有限。从价格运行逻辑来看,今年下半年的现货支撑较上半年会更强,考虑到原料紧缺的节奏问题,上涨趋势难言终结。这一点从持仓指标也能看出,沪铜合约持仓自63万回落近7万手,至56万手附近,但从历史数据看,仍在高位。去库预期支撑、原料支撑还在,叠加流动性尚未收紧,多头行情仅是阶段性休整,而非“鸣金收兵”,以此看年内价格重回86000元/吨上方是大概率事件,因此建议关注79500元/吨附近支撑以及入场时机。

图为沪铜连一减连二(单位:元/吨)

但对产业采购而言,不应过度投机。目前持仓处于高位,持仓变化加大了价格的波动幅度。针对下半年的订单,建议企业战略采购可以考虑80000元/吨附近择机入场。

从未来1至2年的长周期来看,铜价或处于高位震荡阶段,而非单边上行,主因是当前的供需缺口或不能维持。需求端,目前新能源渗透率已经较高,进一步提升的节奏将有所放缓,全球铜消费增速稳定在4%以上的基础并不牢固,本轮周期向上看到91000元/吨附近。