6月13日,在由山东恒邦治炼股份有限公司、上海有色网信息科技股份有限公司(SMM)主办的2025 SMM(第十三届)小金属产业大会——锑论坛上,SMM光伏产业分析师郑天鸿围绕“光伏玻璃行业现状及趋势情况”展开了论述。

国内玻璃价格行情现状

中国光伏玻璃价格现状及回顾

2025年国内光伏玻璃新增产能受前期行情向好快速增加,但需求“昙花一现”后,供需再度呈现错配趋势,价格呈现先跌后涨局面。

►光伏玻璃价格走势

2025年1月-春节期间,国内组件需求随着抢装季结束的影响开始下降,组件排产走弱的背景下,冬季天然气价格上涨带来一定的成本支撑,叠加玻璃开始堵口减产,玻璃成交重心上行为主。

春节之后,终端需求迅速被“430”、“531”政策带动,组件排产尤其是分布式光伏组件排产快速上升,排产量接近60GW,而玻璃供应由于前期堵口冷修窑炉的影响导致下降,玻璃去库速度加快导致 玻璃价格快速走高。

3月-4月,玻璃涨势放缓,主要由于在玻璃行情转好的趋势下,前期多数建成未投窑炉开始集中点火,前期堵口窑炉开始大量放产,虽整体供应仍较为紧缺,但后续价格隐患开始逐渐显露,同时组件价格自4月开始小幅下降,需求支撑已显不足。

5月至今,组件排产开始下降,撞击带动的需求开始回落,组件价格开始进入下行通道,在此赢下下,玻璃价格收到压制较多,玻璃价格连续多次下落,迅速向成本线逼近,且后续仍有继续下跌趋势。

光伏玻璃海内外供给量变化情况

全球整体供应格局

近年来由于国内供应相对趋于饱和,增长速度开始放缓,但仍有较多搁置产能代投,后续新增速度仍较为可观。

2025年H1,在“430”、“531”的政策带动下,组件排产快速走高,玻璃价格上涨速度加快,部分搁置产能开始点火放产,供应端新增速度加快。

中国光伏玻璃供应端分析(各省产能扩张)

目前光伏玻璃产能主要集中在安徽、江苏等石英砂原料具有优势且下游组件产能较大的省份;未来中国光伏玻璃企业发展同时将结合各省能耗限制情况,向广西等具有能耗冗余地区发展。

目前光伏玻璃产能主要集中在安徽、江苏、广西等靠近原料产地且下游配套组件较大的省份;此外头部企业集中地也将会是未来新增产能的主体地。

中国光伏玻璃供应端分析(各省产能堵口、降产回顾)

由于自2024年Q3季度开始,行情迅速转冷,窑炉堵口、冷修、降产频率增加。

中国光伏玻璃供应端分析(降产窑炉具体详情回顾)

龙头企业带头降产减产,行业供应量恢复理性调节阶段。

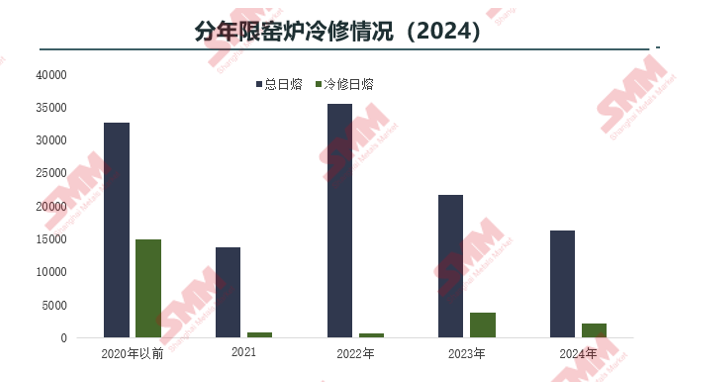

从冷修窑炉具体年限来看,2024年冷修窑炉虽然空前增多,但窑炉70%以上为2020年前建成投产窑炉,主要原因为靠近设备使用周期,窑炉年限临近后冷修。2023年后冷修的窑炉为指标、产能置换等手续较为齐全窑炉,此类窑炉可冷修后再度复工复产,未有指标以及手续的窑炉需补充手续后方可复产。此外2024年新建窑炉冷修多数为行情低迷影响下,窑炉控制在低温状态下运行,产品产出较少的窑炉,此类窑炉生产成本较低,利润影响下冷修。

2024年龙头企业冷修降产较多,虽不是首先带动降产,但近期降产冷修量规划仍然较多,由于后续组件需求的降低,双龙头12月仍有近3000吨/天降产计划,部分大企业后续仍有继续降产的规划。

中国光伏玻璃供应端分析(月度产量走势)

龙头企业带头降产减产,行业供应量恢复理性调节阶段。

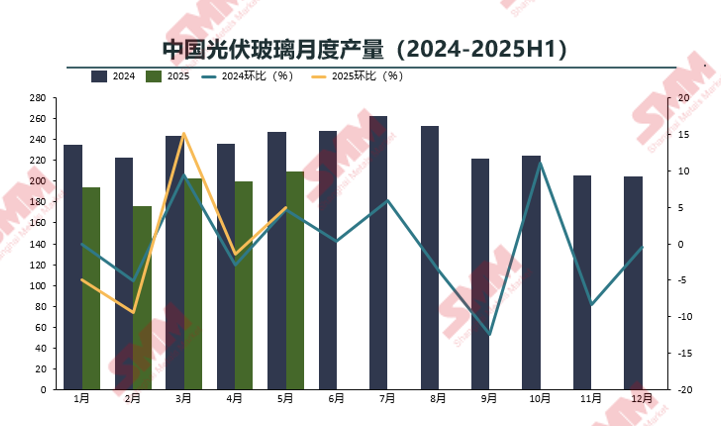

2025年光伏玻璃产量受前期窑炉堵口降产影响大幅下降,虽H1部分产线新投,但预计随着行情转弱的趋势下,后续国内玻璃企业仍有继续堵口降产的预期,预计后续光伏玻璃产量难超2024年。

6月玻璃价格预期再度下跌,预计贴近成本线附近,企业迫于生产压力以及后续趋势,计划开始减产冷修。

海外光伏玻璃供应端分析

由于海外矿砂以及劳动力资源的丰富以及海外政策的规避,近年来海外玻璃产能增速较快且多为国内企业于海外建厂,但后续海外政策收窄,外国企业自产趋势增强。

目前海外光伏玻璃产能主要集中在越南、马来西亚、印度等地,由于当地原料较为方便及价格优惠且下游配套组件较多;未来新增产能将趋向于组件企业所在地区域以及欧美等光伏发展较快所在地,且加拿大、中东均有部分玻璃新产能规划中。

海内外需求趋势解析

全球光伏市场需求

中性预期2025年全球光伏新增装机市场规模达562GW。

中东、非洲区维持双位数增长,南美区转向负增长

►SMM评论

亚太区(中国以外):印度生产关联刺激计划(PLI)及ALMM组件列表,本土制造对本土消纳提出要求,SMM预计2025、2026年印度将出现明显增长,根据印度国家能源计划2027-2032年增速将逐步放缓。印尼成为东南亚增长最快市场,根据当地电力采购计划(RUPTL)计划到2030年新增太阳能装机容量4.7GW。

欧洲区:德国二月实施《光伏峰值法》负电价时段暂停补贴,使得欧洲最大市场遇阻,净零工业法案(NZIA)本土化进程受阻于原材料供应,很多计划难以落地实施。

美洲区:北美区,美加墨2026-2030年均新增装机量稳定在51-53GW之间;南美区,巴西薄弱的电力基础设施对光伏输电和配电构成挑战,南美区整体呈现负增长。

中东区:沙特提出“2030”愿景,阿联酋启动多个光伏项目,其他海湾国家也正积极寻求清洁能源转型,中东区太阳辐照强度高的天然优势,使其成为增长潜力最大的光伏市场。

非洲区:2024年经历南非市场的萎缩、北非项目延迟开发后,非洲约有40GW新建项目公布,并与此前延期项目统一在2025年底前并网,特别是阿尔及利亚的招标项目。SMM预计2025-2028年保持年均较高的复合增长率,2029-2030年受融资成本高企、电网基础设施不足等影响因素增速下降。

中国组件运行现状

中国光伏组件库存水平相对合理,跌势后仍有反弹空间

2025年,组件供应自5月开始减产,需求转弱使得组件供需错配的情况明显。从当前组件供需情况看,组件库存处于相对低位,5月组件库存达到全年最低值,后续或将持续累库,经历产业链价格低点后,组件价格仍有反弹韧性。

目前,一体化企业和专业化组件企业成本出现倒挂,主材各环节处于亏损,辅材整体成本高企超过主材,非硅成本成为企业生命线,整体组件环节成为利润相对最好的环节,主要由供需格局决定,后续一体化企业将主动求变以保证相对优势地位。

全球未来组件市场展望

海外需求占比不断提高 分布式装机预期加速

供应大体过剩的阶段,2024年-2027年光伏组件整体扩产速度预计放缓。PERC产能将逐步被市场淘汰,TOPCon产能占据主导,未来产能增量主要来自于包括HJT、BC、轻质柔性组件、薄膜组件等新技术路线的新投入扩产。2026年往后随着钙钛矿的成熟,又将加入新一轮的组件投产。

全球以印度、美国、欧洲等主要光伏市场对其本土组件产能的扩张规划,预计2026年大部分产能将完全落地。

中国新增装机的占比逐年下降,传统地区处于需求疲软和库存饱和周期,暂无出现爆发时增长的可能,沙特、阿联酋这些新型国家成为主力军,预计今年海外集中式装机犟超过中国本土集中式装机量。

分布式装机方面,随着新型电力系统建设与国家重点实施“千家万户沐光行动”探索推进农村能源清洁低碳转型,未来分布式光伏的应用将更加广泛和深化,与各行业的融合发展将更加紧密,将与储能、智能电网等技术深度融合形成一体化发展。故未来分布式需求仍将是光伏需求中的稳定增量,但预计从2027年亦有扩张放缓预期。