据文华财经消息:五一假期期间,金融市场重磅事件扎堆。美联储按兵不动并暗示通胀缺乏进一步进展,但仍释放降息信号;美国4月就业增长为六个月来最少,薪资同比涨幅近三年来首次低于4%;中东战争仍在继续,但中东停火协议希望增强。

美国股市三大股指均连续第二周周线上涨,就业数据强化降息依据;香港股市恒生指数连续九个交易日上升,也是自2018年初以来最长升浪,全周累计涨4.67%逾五个月以来首次收市站稳于18,000点关口以上;美元指数跌至三周低位,日元创16个月来最大单周涨幅;美国10年期公债收益率触及两周最低,4月就业报告不及预期。

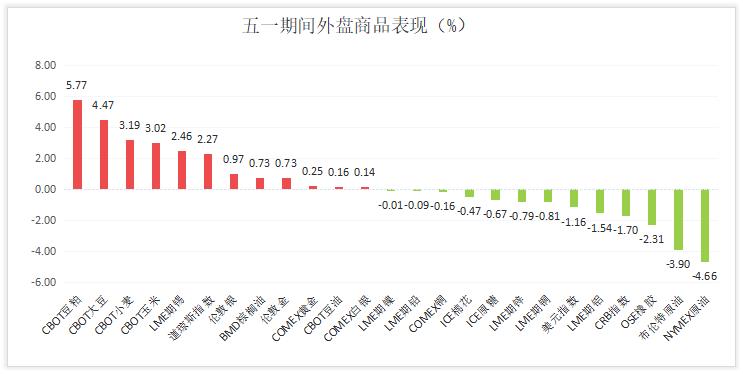

大宗商品方面,油价触及七周低点,焦点转向全球需求疲软;CBOT大豆期货触及3月21日以来高位,因巴西南部发生严重洪灾;LME铜价周线创五周以来首次下跌,受避险情绪影响;美国期金触及一个月低位,尽管就业报告疲软;ICE期棉触及18个月低点,因技术性抛售及出口数据疲软。追踪全球大宗商品走势的CRB指数触及一个半月低位。

**美元指数跌至三周低位**

美元指数在五一假期期间跌至三周低位,连续三个交易日下跌,美元兑日元周五亦触及三周最低,由于美联储称仍将降息但通胀令人失望并且数据显示美国4月就业增长放缓幅度超过预期,且薪资同比涨幅降温,促使市场增加对美国联邦储备理事会今年将降息两次的押注。日元兑美元周一一度创下160.245日元的34年新低,受累于日本和美国利率差异很大。

美国4月新增就业岗位17.5万个,低于经济学家预期的24.3万个。4月薪资同比增长3.9%,低于预期的4.0%,3月涨幅为4.1%。失业率从3.8%上升至3.9%,但连续第27个月保持在4%以下。

美国联邦公开市场委员会(FOMC)周三结束了为期两天的政策会议,一致决定将联邦基金利率目标区间维持在5.25%-5.50%不变。美联储的会后声明令降息时机存疑,决策者强调了他们的担忧,即2024年头几个月他们对通胀下降的信心基本没有增强。在会后新闻发布会上,美联储主席鲍威尔表示,美联储仍专注于使通胀率回到2%的目标,他指出了在实现这一目标方面取得的进展,他还否定了即将加息的说法。

美元指数在4月上涨1.75%,创下1月以来最大月线涨幅。日元兑美元下跌4.04%,创下2023年2月以来的最大月线跌幅。

**金价跌至一个月低位**

美国期金在假日期间震荡下跌,周五触及一个月低位,周度跌幅1.68%。尽管就业报告疲软。延续了上个月大涨后进入的修正走势,因投资者获利了结,且地缘政治风险有所缓解。美国4月新增就业岗位17.5万个,低于经济学家预期的24.3万个。4月薪资同比增长3.9%,低于预期的4.0%,3月涨幅为4.1%。失业率从3.8%上升至3.9%,但连续第27个月保持在4%以下。

金价在周三攀升逾1%,美元和美国公债收益率在美国联邦储备理事会公布利率决议和主席鲍威尔发言后下跌。 美联储宣布维持利率不变,并暗示在实现2%的通胀目标方面“缺乏进一步进展”。不过,美联储主席鲍威尔表示,下一步行动不太可能是加息,并补充称,联储的重点一直是维持当前的限制性政策立场。

受到中东局势爆发和央行强劲买盘的推动,金价在4月创下2,448.8美元的历史新高,此后,避险黄金已经回落了5.7%,约合140美元。COMEX金价在4月上涨1.88%。

**LME期铜从两年高位持续回落**

LME期铜在五一假期期间震荡下跌,从4月末的两年高位不断回落。铜价周线创五周以来首次下跌,跌幅约为0.5%。目前铜和其他金属市场的情绪明显发生了巨大变化。市场担心铜价之前急升至两年高位是基于投机,而中国的实货需求依然疲软。三位行业消息人士称,中国铜生产商正计划出口多达10万吨铜,这将是12年来的最大出口规模,旨在给这轮推动铜价升向纪录高位并打击其订单的涨势降温。国际铜业研究组织(ICSG)周二称,2月全球精炼铜市场过剩22.6万吨,而上月为短缺3万吨。国际铜业研究组织(ICSG)大幅下修了对今年全球铜过剩的预测,从10月预测的过剩46.7万吨下调至16.2万吨

LME期铜在4月最后一个交易日创出两年高位10,208美元。4月铜价大涨12.45%,创下2021年2月以来最大涨幅。

**美豆期货节节攀升**

CBOT大豆五一期间节节攀升,突破12美元关口,触及3月21日以来高位。本周,7月大豆合约上涨37-3/4美分,或3.32%,为连续第二周上涨。巴西南里奥格兰德遭遇暴雨和洪水,推动大豆期价上扬。在暴雨淹没农田之后,南里奥格兰德州的大豆收成前景正在恶化,约有四分之一的大豆尚未收割。该州预计成为位于马托格罗索州之后的巴西第二大大豆生产州。市场人士预估,受灾最严重地区将有70%至80%的豆类受损。

美国农业部(USDA)周四公布的出口销售报告显示,4月25日止当周,美国当前市场年度大豆出口销售净增41.40万吨,较之前一周增加96%,较前四周均值增加45%,市场此前预估为净增10.0万吨至净增70.0万吨。当周,美国下一市场年度大豆出口销售净增0.70万吨,市场此前预估为净增0万吨至净增20.0万吨。

**NYMEX原油跌至七周低位**

油价在五一假期期间跌至七周低位,创下三个月来最大单周跌幅,本周,布伦特油价下跌超过7%,美国原油下跌6.8%。原因是美国原油库存意外增加,中东有望达成停火协议,以及美国近期降息可能提振石油需求的希望减弱。

美联储本周三决定维持利率不变。投资者担心,借贷成本长期保持较高水平将抑制美国这个世界主要石油消费国的经济增长,并进而减少石油需求。

周五公布的数据显示,美国4月就业增长放缓幅度超过预期,年薪增幅降温,促使交易员提高了对美联储将在9月进行今年首次降息的押注。

美国能源信息署(EIA)称,在截至4月26日的一周内,能源公司意外增加了730万桶原油库存。相比之下, 调查显示,分析师预测库存将减少110万桶,而行业组织美国石油协会(API)的数据显示上周原油库存增加了490万桶。EIA还报告称,汽油库存意外增加了30万桶。分析师预计汽油库存减少110万桶。

在中东地区,在美国和埃及的再次推动下,以色列和哈马斯之间达成停火协议的希望越来越大。尽管如此,以色列总理内塔尼亚胡仍誓言要对加沙南部城市拉法发动长期承诺的进攻。

OPEC 下一次会议将于6月1日召开。来自OPEC 的三位消息人士称,如果石油需求没有增加,该集团可能将自愿减产延长至6月以后。

美国数据:

**美国3月职位空缺降至三年来最低,劳动力需求有所缓解**

美国3月职位空缺减少32.5万个至848.8万个,为2021年2月以来的最低水平,同时辞职人数减少19.8万人至332.9万人,为2021年1月以来的最低水平。被视为劳动力市场信心指标的辞职率降至2.1%,为2020年8月以来最低。这些迹象表明劳动力市场状况松动,随着时间的推移可能帮助美联储抗击通胀。ADP就业报告显示,4月民间就业岗位增加19.2万个,接受调查的经济学家预测为增加17.5万个,3月数据亦上修。

美国供应管理协会(ISM)称,上月制造业采购经理人指数(PMI)降至49.2,因订单减少,而衡量工厂支付投入品价格的指标接近两年高点。

美国第一季度劳动力成本环比上涨1.2%,增幅超过预期,因薪资和福利上涨,这证实了年初通胀急升很可能会推迟今年晚些时候备受期待的降息。

**美国上周初请失业金人数持平,第一季生产率增长大幅放缓**

美国劳工部周四公布,上周初请失业金人数为20.8万人,续请失业金人数为177.4万人,均持平于前一周。初请失业金人数稳定在较低水平,暗示劳动力市场仍相当吃紧,应该能够继续在第二季度支持经济。劳工部另一份报告显示,第一季非农生产率环比年率为上升0.3%,分析师预测为上升0.8%。经济学家们基本没有理会其它显示生产率增长几乎停滞的数据,指出生产率的趋势依然稳健。

美国商务部报告称,美国3月贸易逆差略微收窄0.1%,至694亿美元,出口骤降在一定程度上抵消了进口下降的影响。另外,3月工厂订单环比增长1.6%。但用于衡量企业设备支出计划的不包括飞机的非国防资本财订单修正后为增长0.1%,前值为增长0.2%。

**美国4月就业增长为六个月来最少,薪资同比涨幅近三年来首次低于4%**

美国4月就业增长放缓幅度超预期,且薪资同比涨幅近三年来首次低于4.0%,但劳动力市场仍相当吃紧,现在就预计美联储将在9月之前开始降息可能还为时过早。劳工部周五的就业报告还显示,失业率升至3.9%。4月非农就业岗位增加17.5万个,为六个月来最少,预估为增加24.3万个。平均时薪环比上涨0.2%,同比上涨3.9%,这是近三年来最小同比增幅,也是2021年6月以来首次低于4.0%。

美国供应管理协会称,4月非制造业PMI降至49.4,为2022年12月以来最低。衡量企业投价格的指标跃升至59.2。

**美联储官员言论**

美联储理事鲍曼周五表示,即使联储将指标利率维持在当前水平,通胀仍应该会继续下降,同时重申如果通胀进展趋缓或逆转,她愿意上调政策利率。

芝加哥联储总裁古尔斯比表示,就业报告显示增长“稳健”,但增速放缓,这可能会让美联储官员对经济并未过热更有信心。

**美联储按兵不动并暗示通胀缺乏进一步进展,但仍释放降息信号**

美国联邦储备理事会周三维持利率不变,并给出了仍倾向于最终降息的信号,但近期令人失望的通胀数据让决策者感到警觉,暗示经济朝着更加平衡方向发展的进程可能出现停滞。美联储在最新的政策声明中维持经济评估和政策指引等关键要素不变,但宣布将从6月1日起放慢缩减资产负债表的步伐。联储将把到期且不再将回笼本金进行再投资的公债上限从目前的每月600亿美元降至250亿美元,把抵押支持证券(MBS)赎回上限保持在每月350亿美元。

美联储主席鲍威尔表示,可能需要比此前预期更长的时间才能让决策者获得开始降息所需的“更大信心”。但他仍预计今年通胀会随着时间的推移逐步回落。鲍威尔称美联储下一步的利率行动不太可能是加息,数据表明美联储政策仍具限制性;必须出现相当严重的就业问题才能推动降息。鲍威尔重申,围绕即将举行的总统大选的政治考量不会影响美联储的利率决策。

节后金融市场焦点转向中国数据,中国周四公布4月贸易数据,周六4月CPI和PPI数据将出炉。周五农产品市场迎来美国农业部5月供需报告。此外,澳洲央行周二公布利率决议并发表货币政策声明。周四英国央行宣布利率决议及会议纪要。