政府工作报告释放重要信号、国务院印发《推动大规模设备更新和消费品以旧换新行动方案》、中美PMI数据向好等宏观利好以及国内铜冶炼厂的减产计划等均助力铜价3月节节攀升,沪铜3月的月线涨幅为5.44%,伦铜3月的月线涨幅为4.64%。进入4月,伦、沪铜近来均刷新了阶段性的新高,截至4月10日8:43,伦铜报9456美元/吨,涨0.41%,伦铜4月9日盘中最高涨至9523美元/吨,这是其自2023年1月以来的高点,截至目前伦铜4月的月线涨幅为6.58%。沪铜方面:截至4月10日8:46,沪铜报76430元/吨,涨0.17%,盘中最高涨至77040元/吨,这是其自2022年3月以来的高点,而其4月月线目前的涨幅为5.67%。

所谓好风凭借力,送“铜”上青云,宏观的暖风带动铜价青云直上。铜供应的紧张使得花旗、高盛等机构为铜年底或将涨至每吨10000美元“摇旗呐喊”。宏观的暖风还能带铜飞多久?从基本面上看,有没有因素能缓解铜下游的畏高情绪?

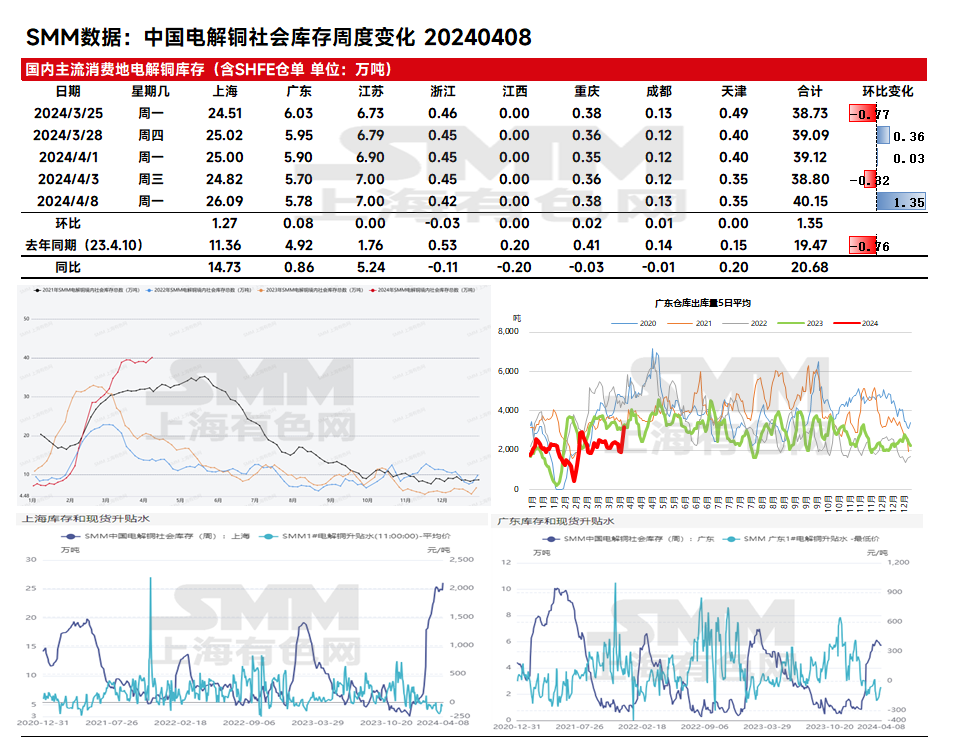

库存方面

从基本面上看,铜价中长期将受供应短缺,以及随着绿色转型以及AI技术等的快速发展、铜需求将显著增长等基本面的支撑。不过,从当下的基本面来看,铜价的快速上涨使得下游的需求因“畏高”受抑,也影响了铜库存的去库,国内铜库存截至4月8日还在继续累库。

据SMM调研统计, 截至4月8日周一,SMM全国主流地区铜库存环比节前增加1.35万吨至40.15万吨,总库存创下年内新高。相比节前库存的变化,全国各地多数地区的库存均是增加的。总库存较去年同期的19.47万吨高20.68万吨。 具体来看,上海地区库存较节前增加主要原因是:清明小长假期间仍有进口铜流入且高铜价抑制了下游采购。广东地区库存微增是因为虽然近期日均出库量有所增加但仍低于历史同期,再加上到货量仍较多,令广东库存小幅增加。展望后市,临近交割在贴水较大的背景下,冶炼厂积极往仓库发货;但进口铜的流入量预计会较上周略少,总供应量会较上周略多。然而高铜价下下游补货欲望低迷,消费积极性预计将下降。因此,SMM预计本周铜库存将呈现供应增加消费减弱的局面,周度库存会继续增加,可能会再度刷新年内新高。

而随着国内铜库存可能会继续累库,高铜价使得市场观望情绪浓厚,旺季效应对铜去库的影响或将后移,而国内铜库存拐点出现的时间或许也将被后置。

海外库存方面:LME铜库存4月9日增加近万吨,主要来自亚洲两地仓库,LME铜库存4月9日最新的库存数据为124225吨。据SMM了解,LME铜库存的增加主要是国内炼厂出口交仓所致,SMM将持续关注后续国内炼厂的出口动向。COMEX铜库存方面:据芝商所网站消息,COMEX市场4月8日铜库存为29505吨,较4月5日增加51吨。

产量方面

电解铜产量方面:3月SMM中国电解铜产量为99.95万吨,环比增加4.92万吨,升幅为5.18%,同比增加5.06%。1-3月累计产量为291.96万吨,同比增加20.71万吨,增幅为7.64%。

3月产量环比大增有以下几个原因:1,3月不少冶炼厂有开门红的要求均加大马力生产,而且生产天数也较二月增加;2,去年年末投产的两家冶炼厂继续释放产量;3,虽然铜精矿加工费仍在持续下降(截止至3月29日SMM进口铜精矿指数(周)报6.38美元/吨,较上一期下降4.25美元/吨,继续刷新近几年的新低。若冶炼厂采购现货铜精矿来生产,目前为亏损1745元/吨亏损继续扩大,若冶炼厂用长单铜精矿来生产,目前为盈利1299元/吨,较上月增加381元/吨,盈利扩大的原因是近期国内硫酸价格出现上升),但副产品硫酸、黄金和白银等价格上升在一定程度上弥补了亏损。4,3月铜价大幅上升令精废价差扩大,粗铜和阳极铜供应增加(截止至4月3日SMM南方国产粗铜加工费报1050元/吨,较上月上升200元/吨),冶炼厂可以采购到更多的原料不至于因铜精矿紧张而减产。综上所述,我们认为3月电解铜行业的整体开工率为88%,环比上升4.2个百分点。

进入4月,冶炼厂将进入密集检修期,据SMM目前调研可知,4月将有7家冶炼厂要检修涉及粗炼产能121万吨,这是令4月产量下降的最主要原因。另外,虽然目前粗铜和阳极板供应量较之前充裕,但仍难以完全弥补缺口,据SMM了解目前仍有4家冶炼厂受到铜精矿供应紧张导致明显减产。SMM根据各家排产情况,预计4月国内电解铜产量为96.5万吨,环比下降3.45万吨降幅为3.45%,同比下降0.5万吨降幅为0.52%。1-4月累计产量预计为388.46万吨,同比增加5.49%,增加20.21万吨。此外,5月和6月仍有大量冶炼厂要进行检修,未来两个月国内产量料会继续下降。》点击查看详情

需求方面

鉴于受春节假期等因素影响,2月铜材开工率环比下降比较明显,3月铜材开工环比均呈现增加趋势。具体来看:

线缆方面:据SMM调研了解,3月电线电缆样本企业开工率为71.88%(调研企业64家,调研产能为364.3万吨),同比降低15.18个百分点,环比增长25.13个百分点,略高于预期开工率0.87个百分点。因3月铜价整体处于较高水平,对下游采购情绪也有一定的抑制作用。整体来看,在下游需求表现不佳和高铜价的综合作用下,3月铜线缆企业开工率表现并不理想。据SMM了解,进入4月后,存量订单仍将为部分企业的救命稻草,新订单明显增长的希望仍旧渺茫,尤其是在地产、基建等民用工程方面;企业仅对光伏、风电类订单的相对看好,另外,在4月年初时集中招标的国网订单也将公布结果,而后国网订单或将陆续下单,预计将对企业4月生产略有提振。》点击查看详情

精铜杆方面:精铜杆3月的开工率环比出现上升。 据SMM调研,24年春节假期过后,精铜杆消费复苏水平长期不及精铜杆企业预期,维持缓慢复苏节奏。步入三月,精铜杆企业开工率逐渐贴近节前水平时即3月中旬,但受到冶炼厂减产消息以及未来供应短缺预期的影响,铜价一路抬升,高企的铜价进一步压制了恢复缓慢的下游消费,也使下游选择保持刚需采购,精铜杆企业新增订单骤减,此前缓慢的消费复苏节奏再经坎坷。进入4月,清明已过,精铜杆传统旺季即将到来,清明节后精铜杆开工率虽预计有所上升,但铜价高企的情况下,实际消费难见亮点,当前下游线缆企业订单也主要集中于轨道交通等存量订单,而经销商门店、民用线、基建工程等订单恢复均较为一般,精铜杆消费情况的复苏仍然需要等待机会。》点击查看详情

后市

综上,宏观面能否继续吹来暖风暂未可知。国内方面:需关注国内是否有更多政策利好利好落地,以及后续将陆续出炉的社融、CPI、PPI以及4月PMI等数据。海外方面:美国此前公布的3月的制造业和非农数据降低了市场对美联储6月降息的预期,后市需继续关注影响通胀等美联储利率路径的有关数据和美联储官员的发言。此外,全球制造业的恢复情况、日本是否对日元进行干预等宏观因素也值得关注。还需警惕地缘政治冲突事件升级以及其他突发事件带来的风险。

基本面上,铜供应方面,铜精矿供应紧张的局面尚未缓解的情况下,随着国内炼厂检修的增多,预计4月电解铜产量将出现下降。铜需求方面,铜价高企使得铜下游需求受抑,后市需重点关注铜旺季效应何时真正发力,进而带来铜库存拐点的出现。倘若无突发事件发生,预计在高铜价对铜消费的抑制下,短期铜库存或难现拐点,或将使铜价的涨幅受限。但是推动此轮铜价上涨的铜矿供应短缺、精炼铜产量下降的市场底层逻辑仍存。