近期,2023年12月以及全年锂电产业链相关锂产品进出口数据集中出炉,其中锂辉石精矿进口量同环比继续增加,环比增加的部分来自锂矿生产国澳大利亚。而进口碳酸锂总量远超此前预期,叠加12月国内产量约为4.4万吨,12月国内碳酸锂供应总量约为6.4万吨,达到近三年国内供应量级的最高水平,反映出12月国内碳酸锂供应量级依然较多的事实.......SMM整合了锂电产业链主要产品的进出口情况,并分别针对其数据作出解析,具体如下:

上游

锂辉石精矿

2023年12月,中国锂辉石精矿进口量约为435668实物吨,环比增加15.1%,同比增加41%。进口均价约为1735美元(海关价格或无法代表实际成交价格)。12月锂辉石的环比增加部分来源自锂矿生产大国澳大利亚。来自澳大利亚的12月锂精矿进口量约287974实物吨,约占月度进口66%,相较11月份环比增加36.4%。12月澳大利亚到港发往四川的锂辉石精矿量为91302吨,比较11月的32191有着不少的增量。来自津巴布韦的锂精矿到港在12月持续增加,约为101466吨,较11月的82059吨同样增幅较大。此般大幅增量主要来源于大量津巴布韦中资企业的锂精矿集中往国内发货导致。

此外需要注意的是,此汇总仅统计海关数据下锂精矿的数量。在12月份来自澳洲与非洲均有一定量的锂原矿到达国内,总量约为187495吨,均价约为344美元。其中,来自南非的原矿量较大,为99890吨,占据原矿进口的53%。

当前据SMM与市场调研的锂辉石精矿CIF价格来看,整体趋势较为稳定。由于近期锂盐价格的企稳,澳洲矿山对按月公式定价的锂辉石长协给予同样持稳的预期。但由于国内部分买方存在对后续2-3月份锂价继续下探的看法,在与矿端谈价时仍存在一定的压价。但卖方目前降价力度有限,使得当前部分锂盐厂的长单提货情绪一般,近期的成交较为冷清。当前已有澳洲、巴西地区的矿山反馈1季度国内部分锂盐厂提货意愿较弱。若春节后锂盐价格再度因终端需求不及预期而下降,锂辉石的进口价格预计仍有一定随行就市而下行的空间。

截至1月24日,锂辉石精矿(CIF中国)指数暂时持稳于990美元/吨。

》【SMM分析】12月锂辉石精矿进口量再度波动 后续进口价格或将随行就市

碳酸锂

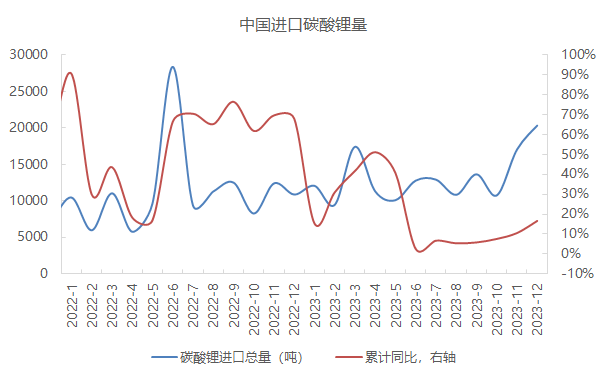

2023年12月,中国进口碳酸锂约2.03万吨,环比约19%,同比约87%,2023年中国进口碳酸锂15.87万吨,同比约17%。12月国内碳酸锂进口单价约为2.2万美元/吨,环比约-11%(海关进口价格并不代表实际现货交易价格)。12月,中国出口307吨碳酸锂,环比约-22%,同比-66%,2023年中国出口碳酸锂9593吨,同比-8%。

12月国内进口碳酸锂总量远超此前预期,叠加12月国内产量约为4.4万吨,12月国内碳酸锂供应总量约为6.4万吨,环比约7%,同比约43%,为近三年国内供应量级的最高水平,反映12月国内碳酸锂供应量级依然较多。

进入2024年1月,考虑到智利12月份出口至中国8676吨碳酸锂,或将引导国内碳酸锂后续进口量逐渐回落。叠加春节期间国内碳酸锂产量将有减量预期,后续国内碳酸锂供应量级将有整体减少预期。预估1月国内碳酸锂供应量级约为5.1万吨,环比约-20%,但仍需等待后续实际产量及进出口数据情况验证。

》【SMM分析】12月国内远超预期进口约2万吨碳酸锂 预估后续国内碳酸锂供应量级将趋势回落

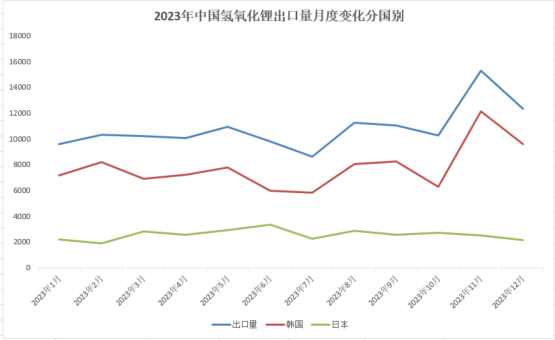

氢氧化锂

2023年12月,中国氢氧化锂出口量为12,342吨,环比下滑19%,同比上涨41%。从出口地分类来看,当月海外多个国家与地区对国内氢氧化锂的需求呈现持续下滑的趋势,从具体明细来看,当月我国氢氧化锂最大的出口地依旧为韩国,当月出口达9592吨,占当月总出口量的78%,环比上月下滑21%。而第二大出口地日本出口量分别达2163吨,占总出口量的18%左右,环比上月亦下滑15%左右。

同时,从价格方面看,2023年12月当月,中国氢氧化锂出口均价为36,459美元/吨,再次环比下滑3%,同时相较去年同期下滑22%。其中出口韩国、日本的均价分别为35,539美元/吨及40,331美元/吨,分别较上月下滑4%与1%。从累计数据看,2023年全年中国氢氧化锂出口量为129,954吨,累计同比增长39%。

》【SMM分析】2023年12月氢氧化锂出口环降19% 日韩需求皆下行

电池材料

三元前驱体(正极材料)

12月,三元前驱体整体出口量与11月相比仍有小幅增量,考虑年末部分企业为完成全年出货目标将有保量出货行为,增幅较正常。其中12月NCM出口总量为13875吨,环比上月增加9%,同比减幅-21%;12月NC的出口总量为5528吨,环比增幅4%,同比增幅5%。此外,NCA出口量在12月为0吨。

2023年全年中国三元前驱体出口总量为 245,331吨(含NCA),累积同比增幅26%。其中拆分产品类型来看,镍钴锰氢氧化物占比73%,镍的氧化物有氧化物占比25%,镍钴铝氢氧化物占比2%。

展望2024年,政策端的不确定性成为前驱出口最大隐忧。

据SMM分析,2024年或是中国三元前驱企业出口可获得消费者补贴的最后一年,因此虽然市场对远期出口受到法案限制较悲观,但是类比石墨出口限制导致出口短期增量的情况,2024年作为过渡年,前驱出口数据仍有较为乐观的预期。

此外,考虑实际的供应链情况,据SMM数据,2023年中国在全球钴盐冶炼产能中占比85%以上,在全球镍盐冶炼产能中占比约为80%,三元前驱产能在全球占比约为80%。短期来看,完全脱离中国的新能源金属供应链几乎是难以实现的事。

中长期来看,三元前驱出口增速有限,海外三元前驱体的供应量占比或将上行,目前来看海外三元前驱扩张的产能很大部分也由中国企业贡献。为了应对美国IRA、欧盟CRMA等法案对电池关键原材料的限制条件,稳定韩国的三元材料客户、配套美国市场与欧盟市场的新增正极企业,中国的头部三元前驱企业均在海外如韩国、印尼等有所布局。

》【SMM分析】三元前驱2023年出口数据盘点:2023年同比增幅26% 2024年曲折中前进(附流向图)

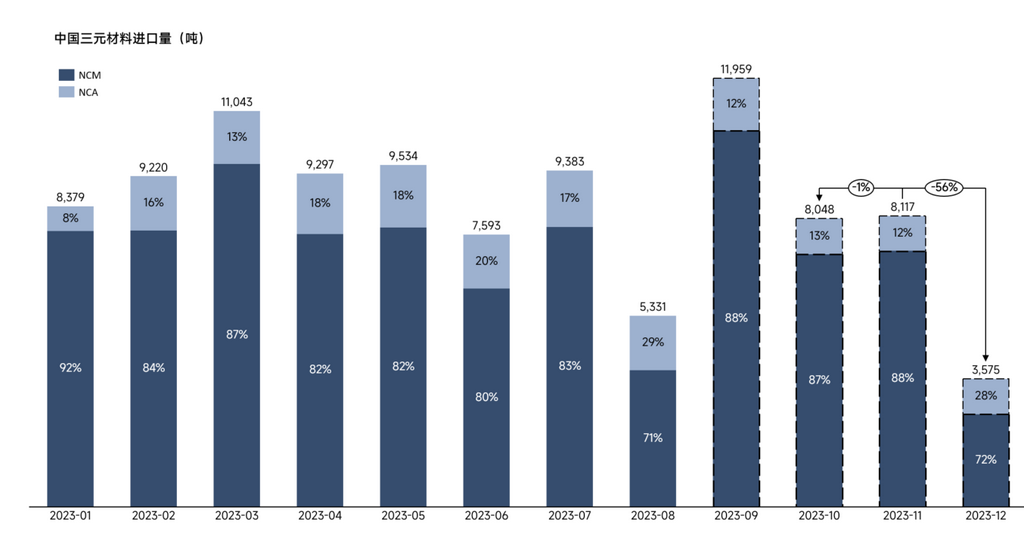

三元正极

进口方面,2023年12月中国进口三元材料(NCM+NCA合计数值)3575吨,环比11月大幅下降,降幅达到56%,同比去年同期减幅17%。其中,NCM三元材料进口量为2585吨,环比11月减幅64%,同比减少24%;NCA三元材料进口量为990吨,环比11月增加1%,同比下滑8%。

出口方面,2023年12月出口三元材料(NCM+NCA合计数值)5,800吨,环比11月增幅14%。其中,NCM三元材料出口量为5,704吨,环比11月增幅13%;NCA三元材料出口量为96吨,环比11月增加163%。

2023年1-12月,中国三元材料(NCM+NCA合计数值)累计出口量为92,888吨,累计同比减少15%。其中,NCM累计出口87,915吨,累计同比减少16%,NCA累计出口4972吨,累计同比增加9%。

》【SMM分析】2023年三元正极出口同比减少15% 进口同比减少9%

人造石墨(负极)

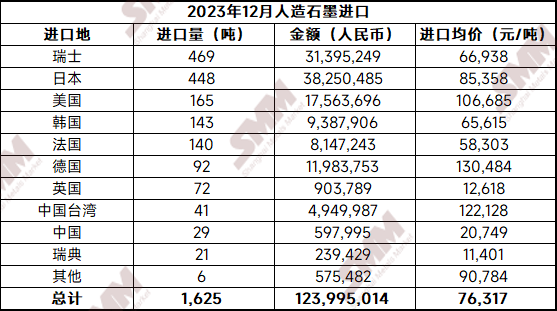

2023年12月,中国人造石墨进口量为1,625吨,环比上涨37%,同比增长32%。进口均价方面,2023年12月,中国人造石墨进口均价为76,317元/吨,环比下降6%,同比下降12%。

2023年12月,中国人造石墨出口量为39,763吨,环比下降28%,同比减少15%。出口均价方面,2023年12月,中国人造石墨出口均价为8,745元/吨,环比降低49%,同比减少51%。

》【SMM分析】12月人造石墨进口量回升 出口价格数量均有下降

鳞片石墨

2023年12月,中国鳞片石墨进口量为1,366吨,环比减少31%,同比下降84%。年初下游需求不振,天然石墨厂家多减少生产及进口,控制库存。预计1月鳞片石墨进口量仍处低位。

2023年12月,中国鳞片石墨出口量为1,428吨,环比大减94%,同比降低80%;中国球化石墨出口量为9,49吨,环比大减92%,同比减少84%。

10月20日,商务部、海关总署联合发布了《关于优化调整石墨物项临时出口管制措施》的公告,明确规定了天然鳞片石墨及其制品(包含球化石墨、膨胀石墨等)(参考海关商品编号:2504101000、2504109100、3801901000、3801909010、3824999940、6815190020)未经许可,不得出口。该政策于2023年12月1日起正式施行。

据SMM调研,部分天然石墨厂商表示,12月已按要求递交两用物项和技术出口申请表及相关文件,并通过有关单位向商务部提交出口申请,当前部分鳞片石墨、球形石墨的出口订单于1月中旬获批。有厂商表示,本次获批订单仅包含部分国家地区,仍有部分国家订单仍处于审批过程之中,还有厂商表示当前出口许可是“一批一证”制,即出口许可证只可在有效期内一次报关使用,后续新订单仍需申报送审。1月,早期申报订单获批后发货,将带来出口数量回升,虽后续预计新增订单较少,但预计1月出口总量将有所增长。

》【SMM分析】出口管制正式生效 12月鳞片及球化石墨出口量大减

油系针状焦

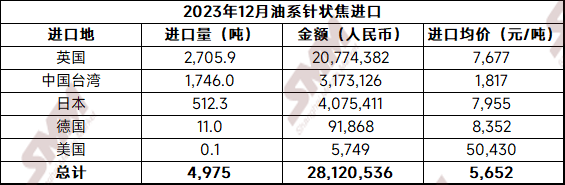

2023年12月,中国油系针状焦进口量为4,975吨,环比上涨36%,同比下降28%;中国煤系针状焦进口量为4,952吨,环比增加133%,同比下降54%。据SMM调研,12月,海外针状焦价格优惠较大,部分产品价格低于国内针状焦底价,对国内负极厂商吸引力较强,且对于国内针状焦企业有一定冲击。而进入1月份,随着负极企业生产下调,对针状焦采买较为有限,预计1月针状焦进口量有所下降。

2023年12月,中国油系针状焦出口量为15,925吨,环比微降5%,同比上涨130%;中国煤系针状焦出口量为97吨,环比增长3%,同比减少88%。12月,国内负极厂生产多有下调,对针状焦需求有限,针状焦厂继续降低出口价格,吸引海外客户。但考虑到11、12月海外采买量均处高位,当前库存量较多,且1月海外市场逐渐转淡,预计1月针状焦出口量将有减少。