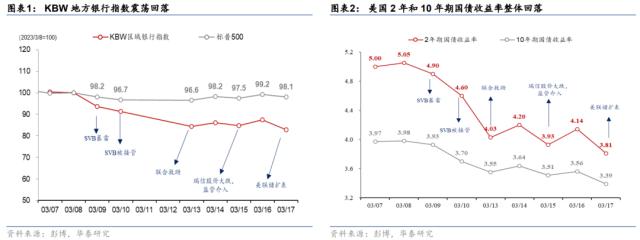

短短几天美国银行硅谷银行、签名银行、瑞士信贷银行陆续暴雷,引发金融市场大震荡,导致美元、美债利率等关键定价锚大幅波动,全球股市也跟着上蹿下跳。在美联储、美国财政部等部门的紧急处理下,金融系统风险短期有所收敛。

金融巨头出手相救 瑞信被瑞银收购

3月16日瑞信银行宣布,计划通过一个担保贷款项目向瑞士央行借款最多500亿瑞郎以增强流动性。瑞士央行随后表示,将以充足的抵押品为瑞信提供流动性。据美国媒体16日报道,包括高盛、摩根士丹利、摩根大通、花旗银行、美国银行、富国银行等多家美国大型银行当天向第一共和银行注资300亿美元,以帮助其渡过危机。

迫于事件严重紧急,瑞士联邦政府抢在本周一亚市开盘前宣布,瑞士信贷银行将被瑞银集团收购。瑞银集团3月19日发布公告说,根据全股份交易的条款,瑞信股东每持有22.48股瑞信股份将获得1股瑞银集团股份,相当于每股0.76瑞士法郎(1美元约合0.9252瑞士法郎),总对价30亿瑞士法郎。这笔交易将创建一个拥有超过5万亿美元投资资产的公司。公告说,此次收购是在瑞士联邦政府、瑞士金融市场监管局和瑞士国家银行的支持下实现的。两家银行都可以通过瑞士国家银行获得流动性支持。》查看详情

焦头烂额的美联储被迫再次扩表

跌宕起伏惊心动魄的银行危机,最终以美联储再度扩表收场!

上周,美联储在财政部的支持下设立银行期限资金计划(Bank Term Funding Program,BTFP),为银行提供最多1年期按照面值计价的紧急抵押贷款,避免银行出现流动性危机。BTFP将允许银行以美国国债、抵押贷款支持债券(MBS)和其他债券作为抵押品,从美联储获得最多一年的贷款。

美联储最新数据显示,近一周向市场注入的紧急流动性达到了近3000亿美元。最新公布的数据显示,截至3月15日当周,美国银行业通过贴现窗口从美联储获得1528.5亿美元,是此前一周45.8亿美元的近30倍。这也超过了2008年秋季金融危机最严重阶段创下的1120亿美元的纪录。

此外,本周美联储以美国国债等其他抵押品为抵押的定期融资计划(BTFP)规模已经达到119亿美元。再加上联邦存款保险公司(FDIC)成立硅谷银行和签名银行(Signature Bank)的新过渡银行提供的1400多亿美元的其他资金在内,美联储资产负债表在短短一周内激增了2970亿美元。

过去一周美联储资产负债表重新扩张

美联储扩表来源拆分:主要是贴现窗口

自去年6月开始采取行动减持美国国债和抵押贷款支持债券MBS之前,美联储的总持有量一度接近9万亿美元,根据美联储半年度货币政策报告的数据,截至3月初减持规模达到了5200亿美元。随着近一周入场,总资产规模重新回到了去年11月的水平。这几乎让美联储过去半年缩表的努力打水漂!

美联储携手五大央行救市 增加全球美元流动性供应

除了以上紧急措施,上周日美联储和英国央行、加拿大央行、日本央行、欧洲央行、瑞士央行宣布将采取协调行动,通过常设美元流动性互换协议,增加流动性供应,以促进美元在全球金融体系中的流动、缓和危机,并保持信贷流向家庭和企业。为让美元互换协议更有效地提供美元资金,目前提供美元操作的上述央行已同意,将七天到期操作的频率从每周增加到每天。这一操作于3月20日开始,至少持续到4月底。》查看详情

美联储扩表是否会持续?

华泰宏观认为:短期看,美联储资产负债表可能继续扩张,但上周的速度或难以持续。不排除中小银行短期仍有流动性缺口,贴现窗口和BTFP贷款短期或无法全额归还,而SVB等清算也可能持续数月。为救助银行的扩表行动显然打断、甚至逆转了联储此前的缩表计划。与去年英国央行不同,我们认为美联储短期内回到此前缩表轨道的难度较大。预计美国面临较长时间的低速增长,且名义GDP和盈利增长均下行——中小银行现金流、盈利和资产质量仍将承压。

市场认为,美联储采取加息加扩表的组合是短期只能采取的“权宜之计”。华泰宏观认为,扩张基础货币或能暂缓银行负债端存款(M2)收缩的压力。同时,无风险利率中枢有所下调。经此一役,市场隐含的今年年底政策利率从3月8日的5.6%迅速回落至3.6%,但联储扩表消息后回升至3月17日的3.8%。同期10年美债下行54基点。然而,曲线仍然倒挂。高利率+曲线倒挂的紧缩效应继续为银行和实体经济带来压力。曲线倒挂仍将挤压金融体系的盈利能力;高企的利率继续抑制银行资产端价值,同时,过高的资金成本和真实利率下,许多此前快速膨胀但现金流较弱的业态仍面临资金枯竭压力、银行资产质量可能继续承压。

中金宏观认为:本次扩表属于贴现窗口,理论上只要有存款机构需要流动性,便可向美联储申请借贷。由于美国通胀仍然较高,美联储或不会很快降息,这意味着美国银行业在低利率环境下积累的期限错配问题短期内难以解决。特别是一些中小型、区域性银行还可能面临“存款搬家”的挑战,即储户将存款从中小银行转移至大银行,进而对中小银行造成流动性压力。这意味着还会有更多存款机构通过贴现窗口获取流动性,美联储将继续扩表。

但通过贴现窗口的扩表并非量越多越好。贴现窗口是存款机构主动申请,使用贴现窗口的量越大,说明越多存款机构面临流动性冲击。由于美联储不会立刻公开申请贴现窗口的存款机构的名单,市场会面临信息不对称问题,投资者不知道哪家银行存在流动性风险,这可能会加剧担忧情绪,从而抑制风险偏好。这与美联储通过量化宽松(QE)主动购买金融资产有本质区别,QE体现了美联储刺激经济增长的强烈意愿,有助于提升风险偏好。

这次扩表的正面作用在于短期改善流动性方面,中期难改美国信用紧缩、经济“滞胀”趋势。美联储的贴现窗口只能解决短期流动性问题,不能从根本上解决美国银行的期限错配问题,由于美联储难以在短期内降息,银行为了降低自身风险会自发“紧信用”,这将加大实体经济下行压力,企业盈利将进一步下滑,最终结果或是美国经济步入“滞胀式”衰退。历史表明滞胀下股票和债券表现都不会很好,美债利率或在高位震荡,美股或继续“磨底”。

扩表影响

华泰宏观认为,首先,高利率+扩表组合下,实体经济现金流强和弱的板块间分化将更明显。其次,若欧美央行扩表,通胀预期中枢可能上行。最后,欧元和美元的真实价值可能下降。以人民币为代表的、景气上行且无扩表压力经济体的真实汇率有望走强。不论美元走势如何,人民币兑美元欧元的真实汇率均可能升值。

美联储大幅加息的预期减弱 25个基点在预料之中

经历本次“浩劫”,市场预计美联储激进加息的可能性降低,市场已为3月加息25个基点做好充分预期,但加息50个基点的可能性较低。高盛将12个月内美国衰退的概率上调至35%,联邦基金利率期货降息预期持续高涨。美联储后续货币政策要综合考量经济衰退风险、金融市场风险和通胀三大因素。

中金宏观认为,由于通胀较高,我们仍预计美联储于3月23日议息会议加息25个基点,但后续进一步加息的必要性显著下降。受流动性风险事件影响,美国银行的信贷标准或进一步趋紧,如果银行自发“紧信用”,那么美国经济增长下降,通胀降温,美联储也不需要再加息更多。美联储加息高点不会再比去年12月点阵图给出的5%~5.25%的水平更高,这意味着美联储或不会在3月议息会议进一步上调点阵图。

据CME“美联储观察”最新数据显示:美联储3月维持利率不变的概率为47.6%,加息25个基点至4.75%-5.00%区间的概率为52.4%。

关注本周四凌晨2点美联储3月利率决议最终结果!

推荐阅读:

》海外银行危机对中国是危是机? 中国投资和避险属性凸显 外资长钱涌入!

》会影响中国银行业吗?多位首席谈硅谷银行破产与瑞士信贷巨亏 国内情况有三大显著不同

》扩大内需等政策加持 国内外机构上调2023中国经济预期 企业家纷纷打call【SMM年度专题展望】

》暂停加息预期浮出水面! 高盛:银行系统面临压力 预计美联储3月不会加息

》“新美联储通讯社”:硅谷银行倒闭影响巨大 华尔街押注美联储3月只加息25基点