在2025印尼矿业大会暨关键金属会议-铝产业论坛上,SMM伦敦办全球铝市场分析师刘心怡围绕“全球铝土矿和氧化铝市场概览与展望”的话题展开分享。她表示,全球铝土矿市场预计在2025年会有约1200万吨的显著过剩,持续对价格施加下行压力。几内亚的政策收紧不太可能立即造成供应短缺,但会带来长期成本风险。氧化铝市场方面,中国氧化铝产能激增,预计2025年供应过剩将达411万吨,对国内价格形成下行压力。

全球铝土矿市场回顾与展望

预计到2025年,全球铝土矿产量将大幅增加,产量过剩达到约1200万吨,市场状况从供不应求转变为供过于求

全球铝土矿过剩在2025年将达1200万吨左右,这主要归功于几内亚产量的显著提升。

中国铝土矿市场将从供不应求转变为过剩,且过剩量增加明显。

随着市场供应的增加,进口和国内铝土矿的价格将显著下跌。

近年来,受更严格的环保和安全规定影响,晋豫地区的铝土矿产量显著减少

自2019年以来,全国铝土矿产量下降了44.6%。晋豫地区在2024年的产量因环保和安全检查大幅下降,但预计在2025年将得到部分恢复。

中国新投产氧化铝产能的投产背景下,矿石品位和储量的下降推动了进口矿需求的持续增长

截至五月底,中国氧化铝运行产能超过8600万吨,比2023年一月增加了15%。

由于国产矿石品位下降,生产每吨氧化铝所需的矿石量有所增加。

过去十年间,中国铝土矿储量以约3%的复合年增长率下降。

预计到2026年,中国铝土矿的理论需求量将超过2.4亿吨,比2020年水平增加35%。

预计到2025年 我国对进口铝土矿的依赖度将上升至75% 其中对几内亚的依赖度将达到56%

以2025年4月份为例,我国进口的铝土矿中,有近80%来自几内亚,占全国铝土矿总供应量的65%。

根据每周航运数据显示,未来几个月内,来自几内亚的铝土矿进口量将继续增长。

整体来看,SMM预计,预计到2026年,我国对进口铝土矿的依赖度将超过75%。

几内亚是海外铝土矿供应增长的主要推动力 预计从2023年至2030年 其供应的复合年均增长率将达到2.5%

预计2025年,海外铝土矿的产量将同比增长8.6%。

到2025年,几内亚和澳大利亚将合计贡献全球约59%的铝土矿产量。

从1月至4月,来自非主流地区的铝土矿进口量占总进口量的6%,同比增加了2个百分点。

由于资源民族主义的影响,几内亚收紧了矿山政策,要求企业履行承诺以保持稳定运营

自2024年底以来,几内亚多个新港口投入使用,这显著提升了运输能力。即便考虑到受政策影响的矿区,2025年的总产量预计仍将同比增加约2460万吨。

目前,几内亚的FOB成本约为每吨25-30美元。然而,随着矿山活动逐渐向内陆扩展,未来的运输成本可能会上升。

被撤销许可证的绝大部分都是没有开采活动的矿山。预计2025年这些因素将影响产量大约1680万吨。

其他净出口国无法提供足够的新增产量来弥补几内亚在全球市场的份额

印度尼西亚的铝土矿产量将接近满足实际需求。

澳大利亚的产量盈余预计适度增长,但受到相对较低的矿石质量和更严格环保审批条件的限制。

中美洲和南美洲将继续作为北美和欧洲的稳定供应来源。

新增氧化铝产能主要集中在印度尼西亚和印度,对海外铝土矿需求的影响较为有限

SMM预计到2027年,海外新增约1700万吨的氧化铝产能,其中印度尼西亚和印度贡献主要产能。

若不考虑印度尼西亚的供需状况以及中国的进口量,预计2025年海外铝土矿过剩量或同比减少110万吨左右。

全球氧化铝市场回顾与展望

自2025年起,印度尼西亚和中国的新增氧化铝产能将陆续投产,进一步加剧全球氧化铝供过于求的局面

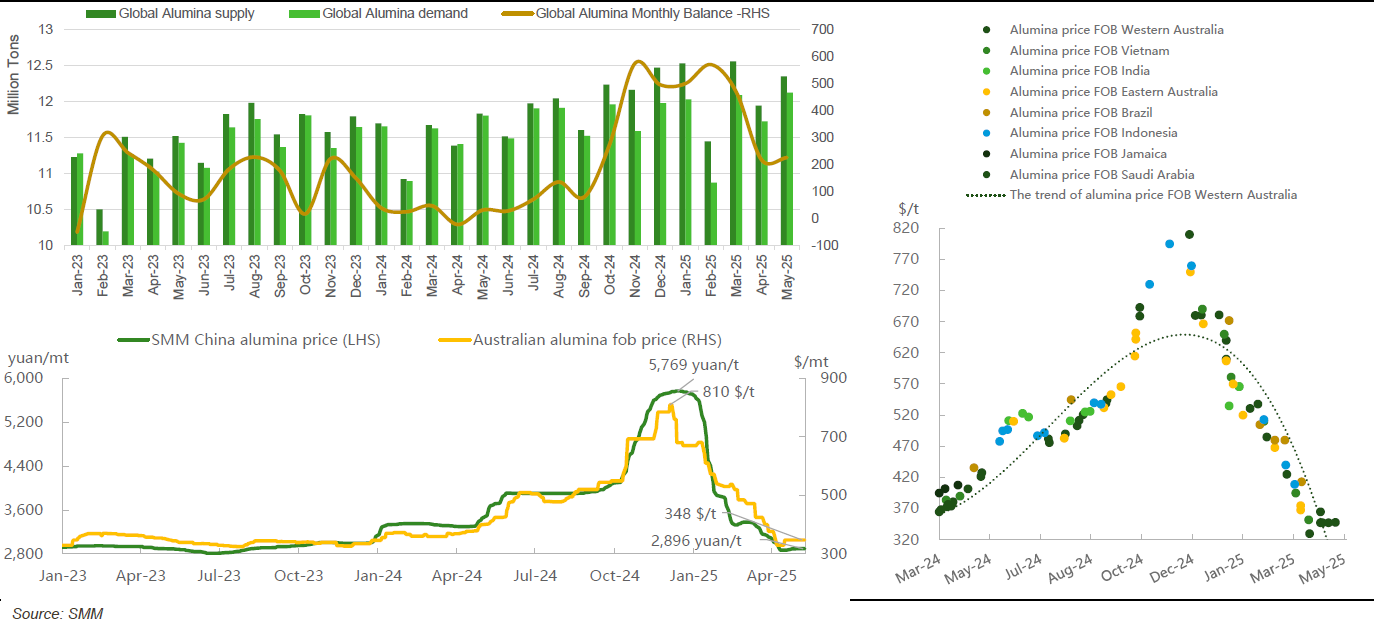

SMM预计到2025年,全球氧化铝过剩量将达到400万吨左右,到2027年这一数字将持续增加。

2025年,中国的氧化铝产量预计同比增加400万吨左右,导致国内约有300多万吨的过剩。

自2024年第四季度以来,全球氧化铝市场由紧平衡逐渐转向供过于求,价格迅速跌至历史低位

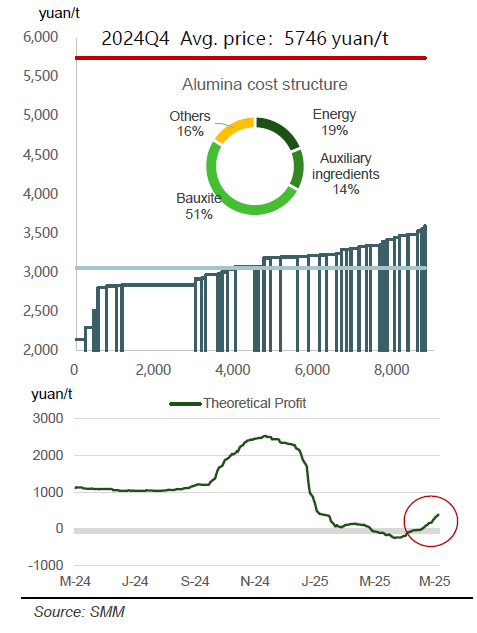

由于澳大利亚氧化铝产量减少,海外市场供应趋紧,导致2024年至2025年间,氧化铝价格有所上涨。然而,价格上涨激发了中国的生产积极性,导致不少企业恢复生产并扩增产能,市场供过于求现象加剧。持续的供过于求使得价格跌至历史低位,利润空间十分有限。

2024年第四季度,我国氧化铝行业的利润回升显著刺激了新项目的投入热情,预计2025年新增产能将超过1000万吨

到2024年底,氧化铝利润达到了每吨2500元人民币。随后,利润在2025年3月突然转为负值,但在5月底有所回升。

各省运行产能有不同程度的变化。预计到2025年,我国氧化铝新增产能将超过1300万吨,长期规划总新增产能或将达到3300万吨左右。

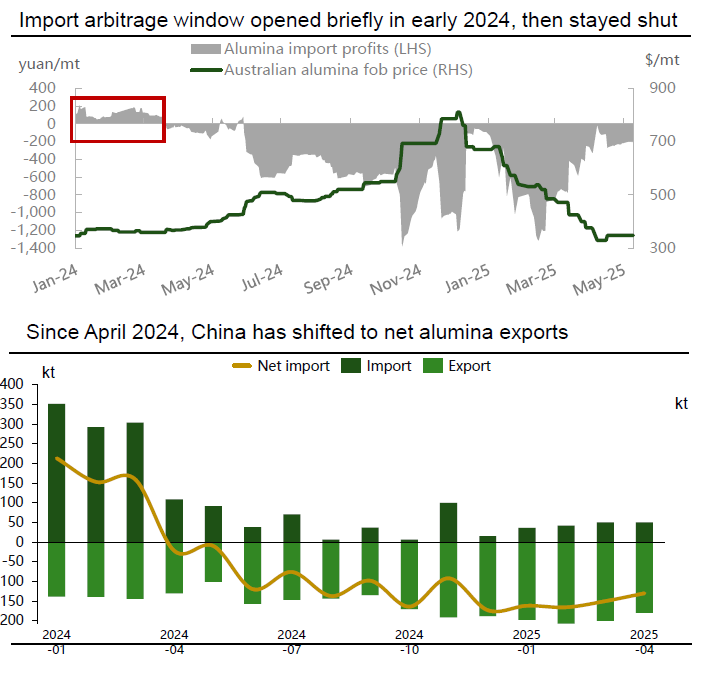

中国的铝冶炼产能已逼近其上限,限制了对氧化铝的需求增长 从2024年4月起,我国成为氧化铝净出口国

目前,铝冶炼产能已接近4550万吨的上限,到今年5月达到了4391万吨。

预计中国将继续面临氧化铝供过于求的局面,月度过剩量最高将达到50万吨左右。

2024年初,进口套利窗口短暂开启后又关闭。且自2024年4月起,我国已转为氧化铝净出口。

海外新增的氧化铝产能已开始投产,但由于目前整体市场仍处于过剩状态,实际产量可能低于预期。

预计从2025年起,海外氧化铝产量将呈稳步增长的趋势。

到2030年,印度和印尼预计将增加近700万吨的冶炼级氧化铝产量。

由于成本限制,海外电解铝冶炼的增速低于氧化铝,这将导致从2025年起氧化铝供应过剩的情况加剧

在2023年至2027年期间,海外电解铝产量的年均复合增长率预计为2.37%。

SMM预计到2025年,电解铝产量将增加81万吨左右。

到2026年,海外氧化铝的过剩量预计将超过220万吨左右。

国外市场的氧化铝供需动态各有不同:

澳大利亚:在2024年第三季度解决天然气问题后,供需基本面趋于稳定。

印度:从2025年起,国内氧化铝产能预计将稳步扩大,可能减少对进口的依赖。

印度尼西亚:氧化铝产能持续增长,但铝冶炼相对滞后。因此,预计未来氧化铝过剩情况将持续扩大,增加出口有可能抢占其他市场份额。

南美洲:氧化铝市场基本面保持稳定,主要的出口目标国为北美和欧洲。

总结

铝土矿和氧化铝市场

铝土矿市场

国内供应紧张:中国铝土矿供应依旧紧张,而需求不断增加,预计到2025年进口依赖度将上升到约75%。

全球过剩压力:全球铝土矿市场预计在2025年会有约1200万吨的显著过剩,持续对价格施加下行压力。

几内亚政策影响:几内亚的政策收紧不太可能立即造成供应短缺,但会带来长期成本风险。

氧化铝市场

产能过剩:中国氧化铝产能激增,预计2025年供应过剩将达400万吨左右,对国内价格形成下行压力。

国际格局变化:印度和印尼的新建产能可能会显著改变市场格局。

全球价格风险:氧化铝市场的持续供过于求,进一步加剧了全球价格下跌的风险。

上海有色网(SMM)已推出一系列亚洲铝和氧化铝价格,进一步增强了我们在海外的影响力

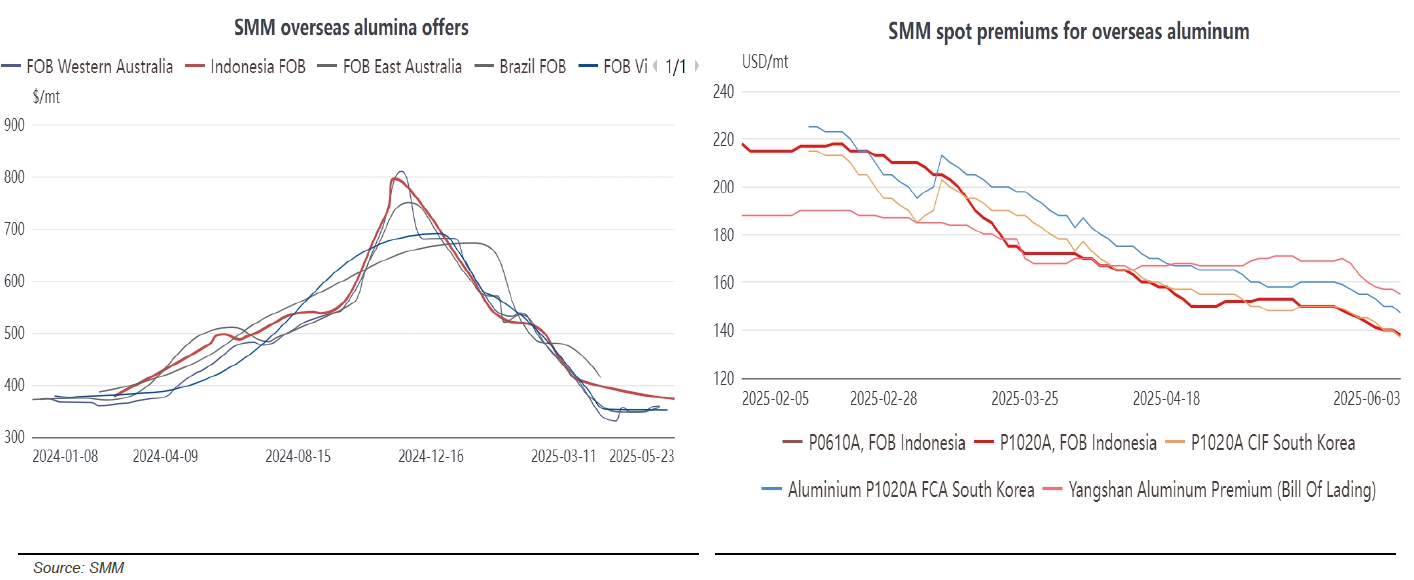

下图是SMM海外氧化铝报价以及海外铝现货升水的情况,具体如下: