作为全球 90%以上半导体器件的基石性材料,半导体硅片2021年市场规模126亿美元,出货面积约142亿英寸,在市场需求刺激下,龙头企业开启扩产脚步。

随着全球8英寸及12英寸晶圆新产能将逐步在 2022~2024年投放,至2030年全球半导体晶圆市场有望达万亿美元规模。强劲的下游需求及晶圆产能的扩张驱动,使得全球硅片需求大幅提升。

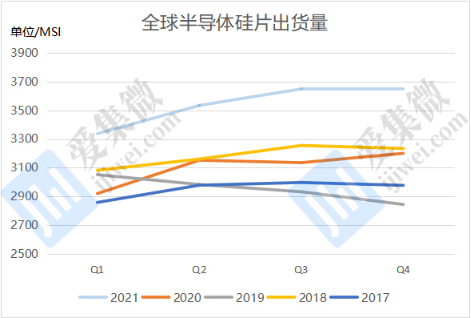

全球硅片需求量迅速上升

从全球来看,受益于芯片制造厂产能持续饱满以及新扩建工厂产能的持续开出,硅片供不应求,加速了全球扩产与国产替代。

根据SEMI的数据,2021年全球半导体硅片销售额约126亿美元(YoY 12.5%), 出货面积约142亿英寸 (YoY 14.2%),2011-2021年的CAGR分别为2.4%、4.6%。

数据来源:SEMI

在下游需求日益旺盛的情况下,2021年Q1~Q4,每个季度全球硅片出货量均跃升至历史最高点并不断上升。但另一方面,硅片出货量在2021年Q1、Q2高速增长后,Q3、Q4增速放缓,出货量分别为3649 MSI与3645 MSI(MSI:百万平方英寸),也反映了全球硅片产量几乎也达到了目前产能顶点。

新增需求集中于8/12英寸

目前,全球硅片主流的硅片是8英寸和12英寸,半导体硅片新增需求也集中在8英寸和12英寸,6英寸及以下尺寸硅片需求稳定。6英寸硅片市场需求量从2000到2015年需求量逐渐下滑,2015年之后保持稳定状态。

从8英寸硅片需求来看,成熟8英寸工艺大批量应用于模拟IC、功率分离器件、逻辑IC等领域。全球缺芯以及8英寸晶圆需求量递增,导致晶圆厂开启扩产步伐,全球陆续新建多座晶圆厂,进一步催生硅片需求量。集微网调研了解到,目前全球8英寸硅片需求量600万片/月左右,产能550-580万片/月,接近600万片。但伴随8英寸硅片需求量以每年3~5%的年均复合增长率增长,也催生了厂商扩产计划。

针对12英寸硅片需求,爱集微咨询(厦门)有限公司咨询研究总监赵翼表示,主要因素为近几年12英寸晶圆厂积极扩产,也有小部分因素为8英寸转12英寸,进一步催生了对12英寸硅片的需求。

集微咨询数据显示,目前,12英寸硅片全球需求量在750万片/月左右,全球产能约为700万片/月,存在产能缺口。且伴随12英寸硅片需求量以8.3%的年均复合增长率增长,2025年会达到超900万片/月需求量。尽管全球硅片厂商开启扩产,但受限于12 英寸半导体硅片产能释放周期因素,到2025年全球12英寸硅片增产约为140万片/月,总产能840万片/月左右,产能缺口依旧存在。

半导体产业景气度提升推动硅片出货面积提升。从全球范围来看,6 英寸及以下尺寸硅片需求稳定,12 英寸及 8 英寸硅片供需失衡的局面将延续,行业新增产能有限,短期仍无法填补产能缺口。

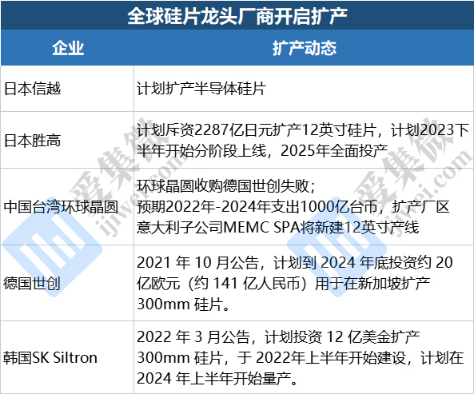

国内外厂商加速扩产步伐

半导体硅片产业发展早期由美国 MEMC 主导,之后众多企业参与竞争,通过不断的整合收购,全球半导体硅片行业由分散走向集中,日本信越、日本胜高、中国台湾环球晶圆、德国世创、韩国SK Siltron全球前五大硅片厂商合计市占率超85%。

在下游需求的持续增长带动下,全球大厂积极布局新的产线,从而进一步扩大产能。

受益于市场需求推动,中国厂商扩产意愿强烈,2021年以来,各大厂商相继通过增资、收购、IPO等方式不断加码产能建设。

沪硅产业、立昂微为上市公司,通过定向增发募集资金用于进行12英寸硅片的研发项目。上海超硅和中欣晶圆、有研硅都在计划在科创板上市,其中有研硅拟募资10亿元投建8英寸硅片等项目。中欣晶圆、中环股份2021年以来相继启动硅片扩产。奕斯伟材料于2021年7月完成B轮融资,融资金额超30亿元。鑫芯半导体2022年1月完成A轮融资,融资金额超10亿元。

尽管大厂相继宣布开启扩产,对于大硅片厂商而言,产能落地周期为多久?

目前,以信越和SUMCO等经验丰富的大厂扩产速度,产能落地周期约为2-3年时间,经验相对薄弱的12英寸硅片厂,从建厂到量产则要4-5年时间。按照产能落地周期来看,2024年初大厂新增12英寸产能将陆续投产。

赵翼指出,以上海新昇为例,公司成立于2014年,2018年实现规模化量产,2019年产能达到15万片/月,用了4-5年实现实现15万片/月产能。根据上海新昇最近定增方案,公司计划扩产30万片/月,预计用时24个月。

而在产能落地前期,由于扩产进度落后于需求增加,2022、2023 年12英寸硅片供应缺口或比2021年更大。 2024年被视为全球 12英寸的供需失衡得到缓解的重要年份。