4月25日,Wolfspeed正式启用其位于美国纽约州马西的最先进的莫霍克谷碳化硅制造厂。莫霍克谷工厂是世界上第一个和最大的8英寸碳化硅晶圆厂,4月初,该工厂投产了第一批碳化硅晶圆。可以说,该工厂在Wolfspeed发展历程上有着里程碑意义。

Wolfspeed分有材料和设备两大业务,一个新的材料工厂预计今年晚些时候完成建造,为在美国东海岸未来的国家级碳化硅走廊做准备。Wolfspeed直译为“狼的速度”,并且有着蟒一样的野心。

去年三月,公司CEO在财报会议上曾对众多分析师表示:“我们在莫霍克谷工厂(Mohawk Valley Fab)最初的计划是建造一个6英寸碳化硅晶圆厂,但最终更改了这个决议,由6英寸改为8英寸,这可以进一步使我们从竞争中脱颖而出。”背靠Mohawk Valley,Wolfspeed计划到2024财年将碳化硅晶圆产能增加30倍。

雄心满满,但物是人非。原本对碳化硅晶圆厂做出具体规划的Cree,如今已经变成了Wolfspeed。

不断亏损的Cree押注碳化硅

时至今日,不少权威分析机构在研判全球碳化硅晶圆市场占有率时仍会提到Cree,以表达一种历史的传承,但Cree去年已经做出了重大的断尾求生之举。

宽泛意义上,Cree在与SiC这种新型半导体衬底材料紧密相关联之前,以主打的LED业务闻名于世。1989年,该公司推出了世界上第一个蓝光LED,并于1993年IPO上市,Cree早在1999年便投产了4英寸的碳化硅晶圆,开始了对“第三代半导体材料”的抢滩登陆战。

时过境迁,去年Cree在第三财季结束之后,公司名称从Cree, Inc. 更改为了Wolfspeed, Inc,2019年和2021年,Cree完成照明和LED业务的出售,完全蜕变成一家以宽禁带半导体产品为主的公司,主要业务包括出售衬底、外延片、功率或射频器件产品,并且提供氮化镓射频器件代工业务,囊括了宽禁带半导体的所有环节。

背后的主要原因之一,是LED业务连年亏损,让整个集团失血严重。就在Cree剥离LED业务前后的两个财季,LED业务基本上依然能占据公司总营收的47%-48%左右(比如去年第三财季的1.01亿/总营收2.1亿),但一直无法提振的毛利率和利润率,让Cree的净亏损从2015年6月的6470万美元增长到2021年12月的4.096亿美元,截至2021年,该公司的净亏损已达5.239亿美元,增幅超过700%,总负债从2014年6月的3.542亿美元上升到2022年第一季度的12.09亿美元。

根据其年度报告,惨淡的LED业务导致了Cree 1.812亿美元的非连续经营损失,包括1.126亿美元的商誉减值、1950万美元的资产减值和2910万美元的销售损失。考虑到2021年财季Cree赌徒般地全部下注SiC项目,让公司的经营支出达到了创纪录的5.5亿美元,可以预见,至少在2022年,Cree(或者称为Wolfspeed)依然看不到回血的可能。而接手Cree LED业务的Smart Global Holding短期内就实现利润增长,进一步反衬了Cree在此领域的管理不善。

一个亟待变现的未来

Wolfspeed有一个具体目标,到2024年实现15亿左右的总营收和50%左右的毛利率,虽然财务业绩欠奉,但股票价格在过去12个月以来却稳中有升,背后有和主要客户比如特斯拉等多只电动汽车股票爆发式上涨因素的推动。

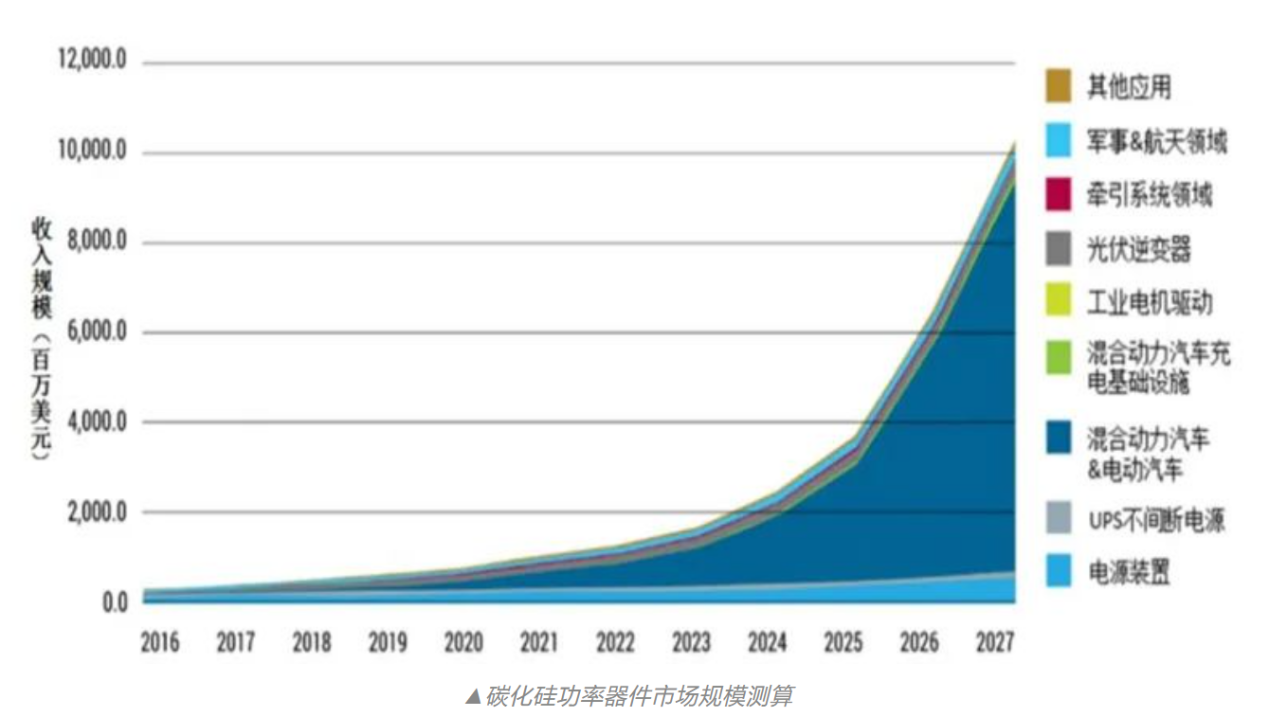

根据IHS Markit略显保守的数据,越来越火热的碳化硅晶圆市场在未来将以16.3%的复合年增长率增长,到2026年,全球碳化硅市场预计将达到至少22亿美元,2028年将突破30亿美元,而EV电动汽车细分领域是碳化硅最主要的应用场景,超长续航里程是电动汽车客户的主要需求之一,极大地刺激了对车载快速直流充电的需求,800V-1500V高压下,碳化硅基衬底的功率半导体大有可为。

EV是碳化硅功率器件最大的细分应用市场(@IHS Markit)

碳化硅具有宽的禁带宽度、高击穿电场、高热传导率和高电子饱和速率的物理性能,使其有耐高温、耐高压、高频、大功率、抗辐射等优点,可降低下游产品能耗、减少终端体积,突破了硅基功率半导体器件在大电压、高功率和高温度方面的限制所导致的系统局限性。根据Wolfspeed官方提供的数据,相同规格的碳化硅基MOSFET尺寸仅为硅基MOSFET的十分之一。碳化硅在新能源汽车上的应用将在保证汽车的强度和安全性能的前提下大大减轻汽车的重量,有效提升电动车10%以上的续航里程,减少80%的电控系统体积。每辆新能源汽车使用的功率器件价值约700-1000美元。

特斯拉的Model 3车型采用以24个碳化硅mosfet为功率模块的逆变器,是第一家在主逆变器中集成全碳化硅功率器件的汽车厂商,如前所述,已经和特斯拉容荣损一体的Wolfspeed市值,有一部分是特斯拉的先锋特性带来的。

碳化硅和股价一样,昭示着未来的无限可能性。这一点也可以从市值与销售额的比值彰显出来。Wolfspeed目前的市值约为99亿美元,几乎是销售额的19倍,如果该公司实现了在未来三年内将销售额增加三倍的目标,按当前价格计算,Wolfspeed的估值仍将是销售额的6.6倍左右。君桐资本合伙人李磊曾向集微网表示:“一级市场和二级市场是两种不同的概念,二级市场投的是随行就市,而一级市场代表着成长性,估值代表着某企业是否具备非常好的成长基因。”毫无疑问,押宝碳化硅的Wolfspeed代表着优质的成长基因。

8英寸碳化硅晶圆厂,是否真值得压上全部赌注?

目前Wolfspeed是SiC晶圆市场的领导者,其市场份额为62%,其次是II-VI(IIVI)、SiCrystal和SK siltron。Wolfspeed与安森美、意法半导体和英飞凌签订了多份供货协议,根据其年度报告,2021年意法半导体订单占其收入的18%,双方有超过8亿美元的长期晶圆供应协议,如果仅算合同金额,意法半导体的这份合同(按照年均摊)是其年平均营收1.53倍,如下图:

数据来源:Khaveen Investments

根据Omdia的数据,英飞凌、安森美和意法半导体合计占2020年总功率分立器件和模块市场的33.5%。

Wolfspeed还与几家领先的汽车制造商如通用汽车、大众汽车等建立紧密的合作关系,这些车厂对Wolfspeed的碳化硅功率半导体的需求涉及到180亿美元的大型设备生产线,可以说,Wolfspeed在用自己的“四两”,拨动全球新能源车的“千斤”。

尽管如此,Wolfspeed的8英寸碳化硅晶圆厂仍面临着不小的商业/技术转化的风险。

首先,威胁来自传统硅基晶圆玩家的转型和阑入。除了意法半导体在扩大自身8英寸碳化硅晶圆产能规模之外,安森美去年也迈出重要一步,收购了一家SiC晶圆供应商——GT Advanced Technologies;英飞凌去年碳化硅器件业务的增长率高达126%,远远超出其57%的总业务的平均增长速度。该公司开发的800V快充现代汽车Ioniq5的设计中标,加上其工业应用基础坚实,从而走向了碳化硅的快车道。

罗姆旗下的Si Crystal也在不断扩大器件和晶圆的产能,进行垂直整合;II-VI公司近来也通过展示汽车级1200V器件,加强了和通用电气的合作关系。根据法国著名半导体分析机构Yole的调研,第三代半导体新型材料领域,全球出现了晶圆制造和模块封装的垂直整合趋势。在这种情况下,终端用户例如汽车OEM,正在更快、更灵活和更多元化的方式和碳化硅晶圆供应商展开合作。

由此我们可以发现,Wolfspeed和众多客户存在微妙的竞合关系,这些企业不约而同都宣布了自身的“未来数十亿美元收入”长期目标。尽管每个参与者选择的路径不同,但他们之间商业模式的相似性清晰明确。所以Wolfspeed服务客户的边界较为模糊,未来有很多不确定性。在竞争压力之下,如何能保证碳化硅晶圆供应不走上LED老路?碳化硅器件由6英寸向8英寸迁移,光刻对准,研磨抛光,晶圆切割的良率比拼成为众多玩家能否最终制胜的关键。

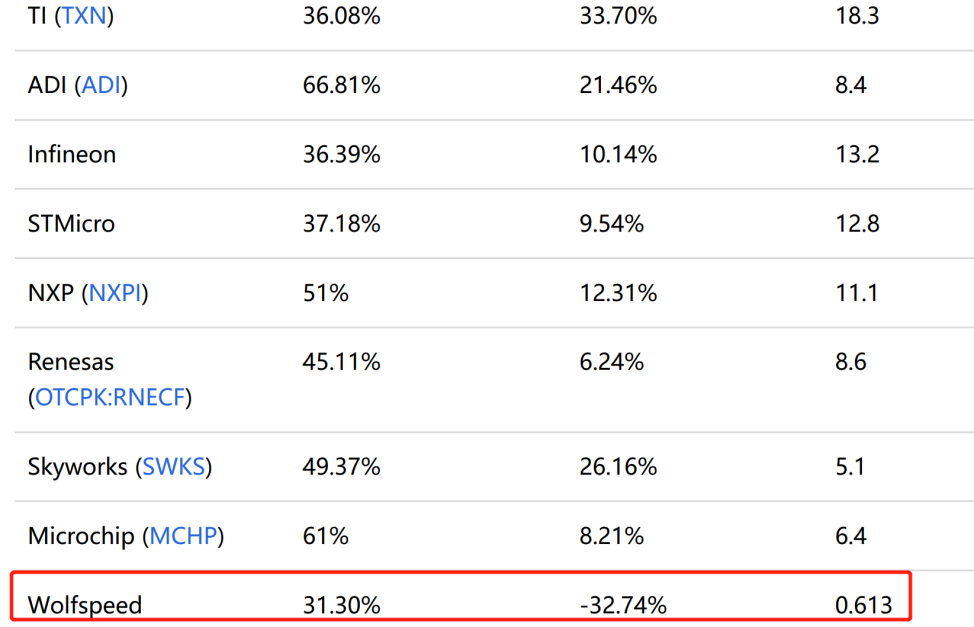

此外,IDM商业模式是领先碳化硅晶圆制造商通行的设备供应模式,在这些IDM中,Wolfspeed的毛利率和净利率几乎是最低的:

三列数据分别为毛利率,净利率和营收

根据半导体行业投资机构Khaveen Investments计算,尽管Wolfspeed进行了大规模的资产剥离,其利润率很可能在未来563年仍将为负值。作为一家IDM公司,该公司的生产成本很高,因为支撑其利润支出的主要是碳化硅这条主营业务,容错率低且缺少市场风险分摊机制。

写在最后

除了耗材和设备之外,业界对SiC和GaN宽禁带半导体材料未来发展的一大障碍逐渐形成了这样一个共识:缺人才。在“集微访谈”第126期“推动碳化硅发展,中国方向对了吗”节目中,美国WBG半导体电力电子制造研究所,PowerAmerica常务董事和首席技术官Victor Veliadis曾对此问题做过专门分析。这也是为何像Wolfspeed这样的头部碳化硅晶圆供应商一定要依托精英高校和科研智库,在美国东北部形成人才集群效应的重要原因。

某上海知名硅晶圆制造商董事长在接受采访时,曾在这个问题上对集微网打了一个精妙的比方:“我开个馆子,擅长做淮扬菜,如果要做粤菜,我就要问问看我有没有粤菜师傅,不能说我吃过两口粤菜,我就想着要去干了。我有硅的人才,但是在碳化硅方面很缺人,国内很多厂商的碳化硅技术,还处在开盲盒的阶段。”

人才的培养和积累是长久之功,也是“豪赌”背后最大的筹码之一。