随着新能源汽车的快速发展,IGBT的用量随之激增,但上游产业链扩产速度明显跟不上市场需求,在今年2月,行业即发出预警,认为IGBT或将成为今年下半年汽车生产的瓶颈。

事实上,车规级IGBT的市场缺货情况远比此前预估要严峻。时隔2个月,供应链消息认为,目前IGBT缺货已高达50周以上,供需缺口已经拉长到50%以上;笔者查询也发现,市场部分料号供货周期更是拉到了60周。

IGBT缺口已超50%?

电控是汽车电气化的三大核心件之一,其作用相当于传统燃油车的变速箱,其中,IGBT价值量占到了电控系统成本的40%左右。另外,IGBT在热管理系统、充电逆变系统、车身控制系统等方面也有广泛应用。据行业统计,IGBT单车价值量可从A0级的650元提升到B级轿车的2000多元,部分高端车型的IGBT单车价值量更是高达4000元以上。

IGBT对新能源汽车的重要性不言而喻,随着汽车电气化的快速发展,市场对IGBT的用量正快速激增。不过,疫情持续蔓延下,不仅让供应链备受挑战,上游大厂的扩产速度也明显跟不上市场需求,已导致车规级IGBT出现供应紧张情况。今年2月有业内人士发出警告称,IGBT可能会成为下半年影响新能源汽车产量的重要器件,其短缺带来的影响或将超过MCU。

时隔两月,这一情况已在加剧。近日有业内人士表示,目前IGBT已出现交货紧张情况,“从交货周期看,已全线拉长到50周以上,个别料号周期更长。”同时,笔者查询富昌电子等分销商官网也发现,至4月底,IGBT相关产品信息共有2192条,但有库存的仅121条,其中有42条物料货期在45周及以上,部分分销商的部分料号货期甚至拉长到了60周。

上述人士分析称,目前IGBT订单需求很多,订单与交货能力比最大已经拉到2:1;考虑到缺货背景下,越是缺货,使用单位越是增加订单,因此,目前市面上的非真实订单也较多,“每个主机厂都说自己需要多少IGBT,但真实情况还有待商榷。”

该人士同时认为,去掉部分泡沫订单,真实需求预计是实际供货能力的1.5倍,即目前IGBT的缺口已经高达50%甚至更高。

A公司G先生也表示,在产能偏紧情况下,市场会出现客户“谎报”需求的情况,“需要多少的订单,都是客户喊的,真实情况或许又是另一回事了。在我们看来,缺货没有这么严重。对于长单,产能都是锁定的,跟市场传言的交期没有关系。”

而针对分销商货期过长的原因,G先生表示背后另有一套价格逻辑。对真实需求,供应商将会优先向利润高的客户供货,客户出价越高,供货周期会越短,真实交期要远低于展示交期;而针对部分坚持以平价采购的客户或订单,交期只能往后排。G先生认为,交期特别长的订单并非紧急需求,很可能也并非真实需求,所以给出的货期只是参考值,不能代表真实情况。

不过,车规级IGBT产能紧张引发的供需失衡已存在较长时间,汽车产业链市场在去年就开始抢产能。由于英飞凌供货周期过长,国内部分造车新势力于2021年开始转向本土供应商,比亚迪也在去年底与士兰微签订IGBT供货订单,业内人士表示,比亚迪通过自产自销以及外购,今年基本不会存在IGBT供应不足的情况;但其他新能源汽车主机厂则面临较大压力。

需要指出的是,借助新能源汽车产业崛起契机,本土供应商2021年已获得不少主机厂定点,其中斯达半导从中低端开始切入,依托汇川技术和英威腾等本土工控企业,已将产品导入中低端新能源车型,并在逐渐向中高端渗透,业内人士推测,2021年斯达半导IGBT的装机数量可能达到30万-50万辆。

时代电气也获得了头部造车新势力以及部分传统主机厂的选配,预计今年装机量可达到10万辆;士兰微在获得吉利领克、比亚迪等主机厂的支持后,今年装机量也有望达到10万辆。

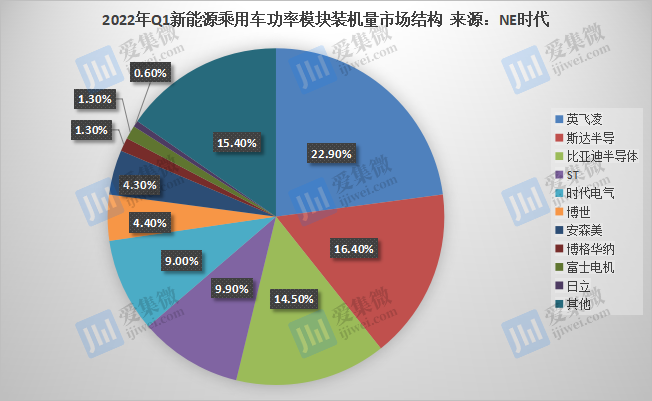

根据NE时代统计数据,2022年Q1中国新能源乘用车功率模块装机量榜首仍是英飞凌,其以25.3万套位列行业第一,其后2-4名分别为斯达半导、比亚迪半导体、ST、时代电气,装机量分别为18.2万套、16.1万套、10.9万套、10万套。值得注意的是,斯达半导、比亚迪半导体及时代电气三家本土企业同比增速分别为203.3%、209.6%、>500%,远高于英飞凌78.2%的同比增速;合计装机量为44.3万套,合计市场份额已达39.9%。

据了解,NE时代数据以国内乘用车上险量作为统计口径,且未统计低压MOS管。即便如此,比亚迪、斯达半导、时代电气作为本土IGBT的代表企业,同时进入国内市场前五,足以反映出本土功率器件企业2021年成长迅速,国内功率模块市场结构有望在缺货契机下发生改变。

主流大厂已停止接单

虽然本土企业功率模块装机量成长迅速,但仍无法满足市场需求;同时,本土企业所需要的晶圆、IGBT芯片等,也不能自给自足,仍需依赖国际供应商,如晶圆方面,比亚迪和斯达半导仍需从ST处进货。“我们目前也有在给比亚迪供应IGBT芯片。”某国际大厂代表表示。

而这背后的根源是,国际产能扩产速度跟不上市场的需求。

中汽协数据显示,2021年我国新能源汽车销量为352.1万辆,大幅高于2020年的136.7万辆,同比增长1.6倍,预计今年有望达到500万-600万辆,同比增长42%以上,继续引领全球新能源汽车产业发展。从全球范围看,新能源汽车同样增速不减,2020年全球销售新能源汽车312.48万辆,2021年为623万辆,同比增长99.37%;预计今年全球销量达1000万辆级别,成为IGBT需求持续增长的动力引擎。

但国内供应商中,比亚迪半导体IGBT产能至2021年6月即接近满产,其与时代电气的新增晶圆产线均处于早期建设阶段,没有额外产能释放。在这样的背景下,华虹半导体、积塔半导体、士兰微、华润微,甚至是中芯绍兴等产业链企业也加入到车规级IGBT生产中来。“国内企业切入车规级IGBT的时间并不长,目前华虹半导体的产能也很吃紧。”业内人士认为,短期内,本土企业新增的车规级IGBT产能仍难以形成效应。

由此,国内市场仍严重依赖于国际供应链,但事实上,国际大厂的扩产进度也跟不上市场需求。据了解,目前英飞凌、安森美、ST均有扩产,其中英飞凌的12吋晶圆产线已经开始投产,但产能仍在爬坡中,前期产能为2万-3万片/月,目前扩产比重约为10%,无法满足市场对IGBT的增量需求;产能预计要到2023年-2024年才能达到8万片/月以上。

而安森美和ST的扩产计划相对慢些,业内人士认为,“目前没有看到明显扩产,今年功率器件领域扩产比重预计为5%左右。”

G先生也表示,“我们对大客户都是采取直供模式,且2年一签,我们现在的产能刚好能满足已签订单的需求。目前我们今年、明年的订单都已经全部订出去了,我们现在已经不接单了。没有足够的产能,接单也无法交付,还要面临违约的风险。不仅是我们,其他主要供应商也面临这样的情况。对于长单客户,当有订单增加需求,原厂还会优先照顾他们。”

而随着安森美纽约工厂扩产,未来也能一定程度上缓解车规级IGBT产能紧张形势。

另外,近期,在国内疫情反复下,物流运输困难,引发了供应链断裂风险,并导致国内传统主机厂产销量大受影响。中信建投汽车团队的一份分析显示,3月末至4月末的一个月时间里,燃油车上牌量同比减少48.49%,但新能源汽车反向同比增长69.56%,给供应链的持续、稳定供货带来了很大挑战。

据了解,4月18日,安森美位于上海的全球配送中心被迫关闭,业务一度暂停,直至4月25日才获批复工。不过在G先生看来,“他们的产品主要从香港进入中国大陆,(疫情造成的)影响整体不大。”