盛和资源11月17日在互动平台回答投资者提问时表示,今年前三季度受市场供需格局变化等因素影响,稀土主要产品市场需求整体向好、产品价格同比上涨。公司紧抓市场机遇,优化产品生产及市场营销,加强管理赋能及成本管控,经营业绩与去年同期相比取得大幅度增长。

盛和资源11月17日在互动平台回答投资者提问时表示,公司以稀土生产加工为业务重心,将持续聚焦并做强做优主业。

盛和资源11月17日在互动平台回答投资者提问时表示,独居石为公司锆钛选矿业务的一种副产品,公司坚持“稀土为核心兼顾三稀资源,国内国外两种资源、两个市场,产业上下游协调延伸”的发展战略,将持续聚焦并做强做优主业。

盛和资源11月17日在互动平台回答投资者提问时表示,公司目前在国内拥有两家锆钛选矿厂,核准处理能力200万吨/年,同时公司通过收购拥有马达加斯加和坦桑尼亚多个锆钛重矿物矿权,为公司锆钛业务提供了丰富的资源储备,随着公司海外锆钛矿的逐步投产,预计锆钛业务将成为公司业绩的有力支撑。

盛和资源11月17日在互动平台回答投资者提问时表示,公司正在推动从加工型企业向资源控股型企业转型升级。将结合市场综合研判及自身实际情况,持续优化原材料供应,对标提升生产效率,强化经营策略协同,多措并举推动降本增效。

盛和资源11月17日在互动平台回答投资者提问时表示,公司稀土业务主要产品为稀土氧化物及金属,不直接供货给汽车整车生产企业。

盛和资源11月17日在互动平台回答投资者提问时表示,目前公司以控股或参股的方式对稀土下游产业进行投资布局,涉及催化、磁材、抛光、合金等领域,后续将继续坚持产业链协调延伸的发展战略,推动公司业务的高质量发展。

盛和资源11月7日公告的2025年第三季度业绩说明会召开情况显示:

问题1:请介绍下公司三季度的营收情况?

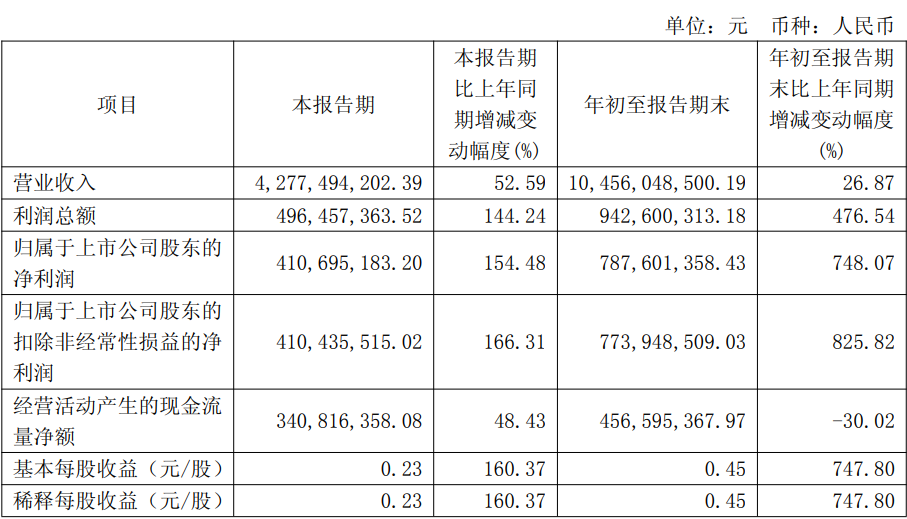

盛和资源回复:公司2025年第3季度实现营业收入42.77亿元,较上年同期增长52.59%;2025年1-3季度实现营业收入104.56亿元,较上年同期增长26.87%,具体情况详见公司披露的2025年3季度报告。

问题2:(1)目前连云港那边的经营情况如何?连云港那边的锆钛独居石产业链,在其他产品价格按照目前市场价的而且重砂矿都是自产的情况下,镨钕氧化物市场价多少可以保本呀?(2)非洲坦桑尼亚矿目前的进展情况如何?预计什么时候会有精矿产出呢?(3)未来随着新能源车的快速增长以及人形机器人的量产,国内的稀土矿是否也会不能满足国家长远的发展了?国家限制稀土技术出口加严,未来有没有可能通过技术合作获取国外更多优质稀土矿呢?获取国外优质稀土矿在国家层面的紧迫性如何?(4)记得几年前工信部领导说稀土卖出的是土的价格,目前现在的价格还是土的价格吗?最近稀土价格尤其是氧化镨钕的价格波动比较大,目前的价格水平属于中等还是中等偏上呢?外国对氧化镨钕价格设定下限的依据主要是什么呀?

盛和资源回复:(1)连云港公司生产经营情况正常,不涉及氧化镨钕业务。(2)公司下属控股子公司NyatiMineralSandsLimited位于坦桑尼亚的Fungoni重砂项目自去年底投产后,产量在稳步攀升;为了提高项目的生产效率,公司对Fungoni项目进行了技术改造,计划将生产能力提升至15万吨/年,预计将于今年底完成产能建设目标。Tajiri重砂项目正在有序推动生产线建设。(3)我国稀土资源较为丰富。公司坚持“稀土为核心,兼顾三稀资源,国内国外两种资源、两个市场”的发展战略,将严格遵守有关法律法规及产业政策,持续加强海外优质资源布局。(4)氧化镨钕价格处于历史中等偏上水平,公司不掌握国外价格下限制定的依据。

问题3:公司三季报中,每股未分配利润大幅增长是什么原因?是减持了美股MP导致的吗?

盛和资源回复:报告期内公司处置了持有的部分以公允价值计量且其变动进入其他综合收益的其他权益工具投资,根据会计准则规定,将相应的累计收益结转到留存收益。

问题4:公司完成了对澳大利亚匹克公司(核心资产为坦桑尼亚Ngualla稀土矿)的收购。市场需要更清晰的路线图:这个成本优势显著的世界级项目,具体何时能完并投产(预计2026年四季度或2027年)?其产出将如何分阶段贡献利润(机构预测2027年归母净利润可达15.34亿元)?

盛和资源回复:后续公司将根据项目的推进情况适时发布进展公告。问题5:目前公司稀土精矿外购成本受市场价格波动影响较大,例如2025年第四季度稀土精矿关联交易价格环比上涨了37.13%。随着Ngualla矿及其他海外项目的推进,公司是否有明确计划将资源自给率从当前水平显著提升(有分析指出有望从12%提升至30%)?盛和资源回复:公司已于9月30日完成对Ngualla项目公司的收购,目前正在有序推进Ngualla、Fungoni、Tajiri等多个海外项目,资源自给率随着项目实现投产将从当前水平显著提升。

问题6:公司目前毛利率约为8%,主要原因在于产品结构可能偏上游。公司计划如何加快如乐山盛和年产1.5万吨高性能稀土抛光粉项目(一期预计2026年一季度末投产)等高附加值下游产业的进度?市场希望看到更具体的规划,例如在下游稀土金属、磁材等领域的营收占比目标,从而摆脱单纯的“资源商”估值逻辑。

盛和资源回复:公司全资子公司乐山盛和稀土有限公司年产1.5万吨高性能稀土抛光粉项目一期工程按计划正常推进,已完成总进度的63%,预计将于2026年一季度末投产。当前公司业务涉及下游稀土催化、磁材、抛光、合金等领域,后续将继续坚持产业链协调延伸的发展战略,推动公司业务的高质量发展。

问题7:三季度毛利率同比大幅提升173.25%至10.09%,这主要受益于稀土价格上涨。投资者关心的是,除了产品涨价,公司通过成本管控(三费占营收比同比下降3.21%)和工艺改进能带来多大的内生性毛利率提升空间?如何应对可能的价格回调对利润的侵蚀?

盛和资源回复:公司第三季度销售毛利率较同期提升,主要原因:一方面,报告期内,主要稀土产品价格有较大幅度上升,公司紧抓市场机遇加大销售力度;另一方面,公司坚持成本管控、工艺技术改进等提升精细化管理水平,实现毛利率提升。未来,公司还将持续进行研发投入提升产品竞争力,并加快推进海外资源项目以应对市场价格波动。

问题8:尽管净利润大幅增长,但前三季度经营活动产生的现金流量净额同比下降30.02%,同时应收账款同比增幅达50.24%。公司有何具体措施加强回款,优化营运资本,确保业绩增长有扎实的现金流支撑,避免“纸面富贵”?

盛和资源回复:公司前三季度经营现金流量净额较同期下降,主要原因:一是因稀土产品价格上行,公司营收增长,合理账期内的应收账款增加;二是公司紧抓产品价格上行机遇加大采购力度存货增加。公司高度重视应收账款账期管理,保持现金流健康稳定。

问题9:公司作为国内重要的稀土企业,已构建了完整的产业链并积极布局全球资源。然而,其市盈率(TTM)约为43.22倍,而北方稀土的估值则显著更高。公司有何战略能让市场认可其全球资源整合商的独特价值,从而获得估值重估,而不仅仅是同行业波动的标的?

盛和资源回复:公司定位为负责任的关键原材料国际化供应商,坚持“稀土为核心,兼顾三稀资源,国内国外两种资源、两个市场”的发展战略,后续将进一步巩固和加强自身在团队、技术、渠道、以及灵活的经营机制、多元化的原料保障、国内国外双重布局等方面的优势;在聚焦和做好主业的同时,也将进一步加强信息披露及市场沟通,不断优化改善市值管理工作,努力提升市场的价值认同。

问题10:三季报业绩亮眼却出现主力资金净流出的现象,反映出市场可能存在分歧或信息不对称。公司是否会考虑增加与投资者的交流频率、提供更清晰的长期战略说明和定期的经营数据更新,以吸引更多长期价值投资者,减少短期投机资金撤离带来的波动?

盛和资源回复:感谢您的建议!我们鼓励投资者开展长期价值投资。公司重视和投资者的有效互动交流,会通过业绩说明会、机构交流会、路演或反路演、投资者现场调研、E互动问答、投资者热线等多种方式加强与投资者的互动交流,适时发布公司的经营发展规划,定期发布公司经营数据,在向投资者有效传递信息的同时,也会广泛听取投资者的建议和关切。

问题11:截至2025年三季度末,公司的有息资产负债率已达24.68%。在持续进行海外收购和项目投入的背景下,公司如何平衡资本开支与财务杠杆,防范债务风险?

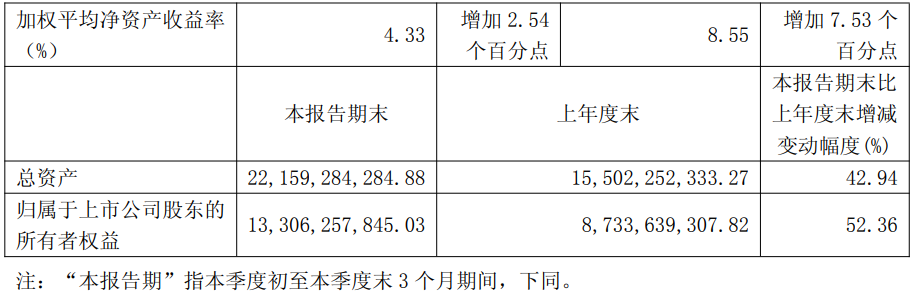

盛和资源回复:截止本报告期末,公司资产负债率为32.59%,较期初下降5.17%。公司始终坚持稳健的财务政策,高度重视财务风险防范,公司将根据实际经营情况及未来发展需要平衡资本开支和融资规模、保持现金流稳定。

问题12:机构对公司2025年的盈利预测存在一定差异(如民生证券预测为10.27亿元,而其他预测在7-8亿元或14亿元左右)。公司能否给出更量化的远期目标(如2026年营收、产量目标等),使业绩增长更具可见性和可预测性,从而支撑估值?

盛和资源回复:感谢您的建议,公司将适时发布经营发展规划,敬请关注。

问题13:公司在手订单情况如何,各产品线尤其是稀土业务板块产能利用率预计多少?10月9日稀土管制暂停一年实施,公司对后市稀土价格走势怎么看?目前稀土价格行情如何?"

盛和资源回复:公司在手订单充足,产能利用率处于较高水平。从市场走势来看,稀土相关出口管制暂停实施以后,主要产品稀土价格呈现波动上涨态势。

10月30日晚间,盛和资源披露2025年第三季度报告。公司前三季度实现营业收入104.56亿元,同比增长26.87%;实现归母净利润7.88亿元,同比增长748%。单季度来看,公司第三季度营业收入为42.77亿元,同比增长52.59%;归母净利润为4.11亿元,同比增长154.48%。

对于前三季度营业收入增加的原因,盛和资源表示:受市场行情影响,本年主要稀土产品价格有较大幅度上升,公司紧抓市场机遇,优化产品生产及市场营销,主要稀土产品销量较上年同期有所增长,本年营业收入较同期有所增加。前三季度净利润增加的原因,盛和资源公告显示:本年主要稀土产品价格有较大幅度上升,公司加强管理赋能及成本管控,销售毛利率及净利润较同期有较大幅度增加。

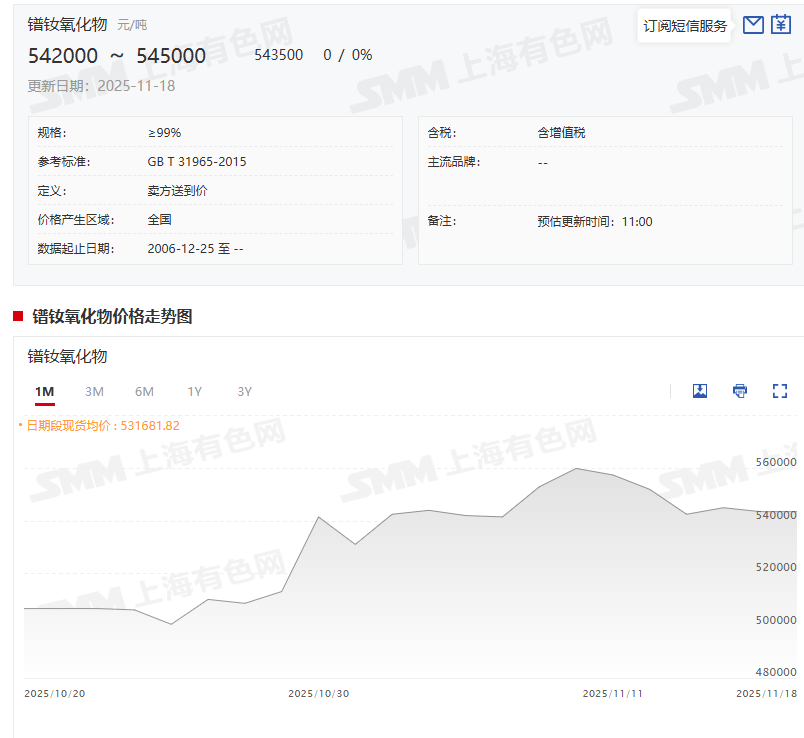

回顾SMM氧化镨钕今年前三季度的价格走势可以看到:氧化镨钕9月30日的均价为562000元/吨,与其去年2024年12月31日的均价398000元/吨相比,今年前三季度的涨幅为41.21%。而对比氧化镨钕2025年前三季度的日均价470306.01元/吨与2024年前三季度的日均价383765.19元/吨可以看出,其今年前三季度的日均价同比上涨了22.55%。

据SMM报价显示:11月18日,氧化镨钕价格稳定在54.2-54.5万元/吨。目前,稀土市场价格继续平稳运行。在镨钕市场方面,由于消息面因素的影响,氧化物持货商不愿低价出售,尽管金属企业询货压价力度依旧较大,但供应商的报价相对坚挺,导致市场上低价货源难寻,氧化镨钕价格平稳运行。受氧化物成本支撑,镨钕金属的价格也未出现显著波动,头部金属企业依旧维持较高报价,但市场询单量较少,实际成交情况表现清淡。在消息面因素的作用下,镨钕产品价格保持相对坚挺,整体市场价格稳定。预计短期内,稀土市场的价格将继续以平稳运行为主。