10月29日,在由上海有色网信息科技股份有限公司(SMM)、中条山有色金属集团有限公司主办的CCAE 2025 SMM(第十四届)铜业年会暨山西省第二届铜基新材料产业链发展大会——金属矿冶智造与应用发展论坛上,上海东证期货有限公司首席分析师曹洋分享了“宏观视角下铜市场未来展望”。

判断与策略

•行情关键:美元周期、关税预期,库存周期,扰动风险。

•交易层面:三大驱动因素(宏观面、基本面、情绪面)。

•核心逻辑:

1. 宏观因素:滞胀与美联储政治化(压美元)、各国财政刺激(撑需求)、关税风险+地缘风险

2. 基本面因素:供给扰动存在发酵空间,区域供需平衡“破坏—重构—破坏”

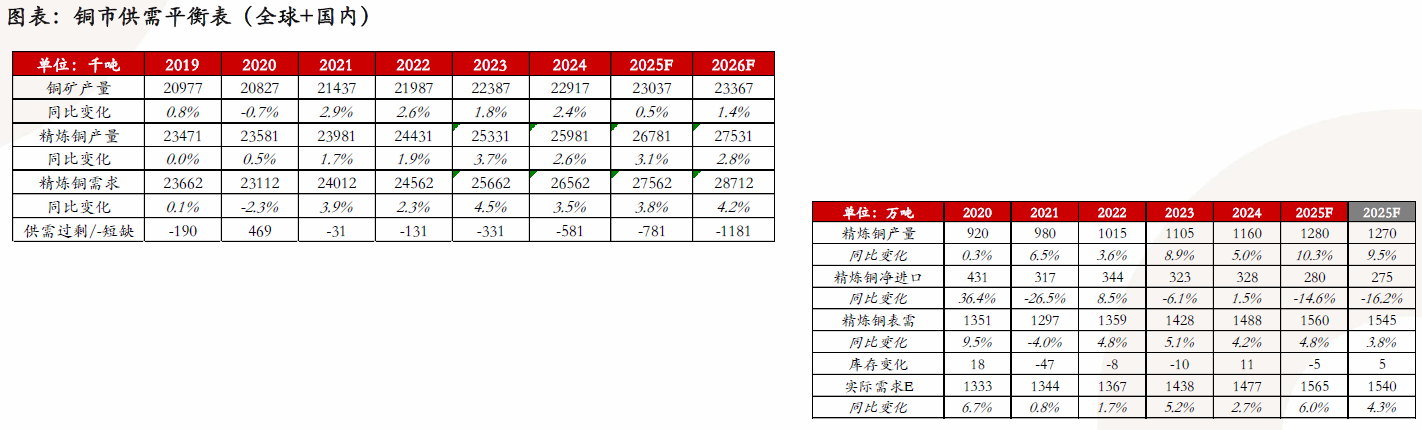

3. 2022-2026年平衡表(新):“弱短缺-缺口扩大-缺口扩大-缺口缩小-缺口扩大”

4. 2H25关键变量:政策变化、美元变化、库存变化、供给扰动

•铜价预测:中期——2022——2026年铜价重心逐步上移 4Q2025行情:震荡中突破前高

•核心观点:震荡上涨为主,年底警惕阶段回调风险

•策略:

套利 关注内外正套(多伦铜空沪铜)、国内阶段观望

单边 逢回调布局中线多单

套保 (结构性行情,波动加剧)累购策略更优

(长期看涨逻辑:美元信用周期(资源货币)、供应链风险及资源瓶颈、需求新动能较强、老动能不弱vs. 经济预期、材料替代)

风险点:政策风险(关税再度升级风险),流动性紧缩预期(中长期)等。

供给扰动事件

►自由港印尼铜矿事故

•GBC矿区—PB1C区块(GBC基础设施)、死亡7人、历史性重大事故

•重启节奏E:预计2025年底事故调查完成,其他矿区BG、DMLZ四季度中期重启。预计2026年上半年PB2、3,下半年PB1部分,完全恢复2027。

•直接影响E:25年9-12月份20-25万金属吨,2026年(主要上半年)26-28万金属吨。

间接影响E:冶炼厂投产暂时停摆。

资源民族主义+矿企债务问题

美国关税影响

8月1日铜关税政策超预期变化——原料包括精炼铜、阳极铜获得阶段关税豁免

•美国精炼铜库存水平:保守估计1-7月份同比增长超过50万吨(COMEX集中交割风险仍在)。

•美国库存外移必要条件:COMEX与LME出现负价差,且负价差足以覆盖运输与资金成本等。

•美国库存外移基本面条件:美国供需基本面显著弱于其他市场。

•铜材及制品关税50%:海关数据角度,美国铜材净进口30万实物吨(2024年)。

CDA数据,美国Wire Rod净进口38万金属吨左右(2023年)。

关税造成铜材与制品缺口如何弥补?美国铜材与制品产能建设对铜需求影响?美国进口需求收缩,智利铜出口转移?

•结论:不必过度担忧铜库存外移风险,继续跟踪价差边际变化,美国LME库存交割情况。

•交易影响:不构成短期强利空,但限制短期铜价上涨弹性或爆发力;中期警惕关税预期卷土重来,再度造成区域平衡破坏。

美联储政治化

美联储政治化趋势vs.中期通胀隐忧+美元信用

•美元信用转弱(大周期)背景—仍在发酵过程中。

•历史上美联储典型政治化阶段(二战时期,战时经济70年代美国滞胀)。

•特殊时期:解决经济下行与政治问题,牺牲通胀与本币价值。

利率曲线陡峭化(压短端,托长端)。

•产生后果:损失美联储(美元)声誉+中期通胀失控风险。

释放短期流动性,改善需求预期,提升风险偏好。

(短期)弱美元+通胀抬升预期——利多铜价。

(中长期)严重通胀风险——后期控制通胀将利空铜价。

需求端—微观视角(新能源)

•新能源产业链:传统新能源需求(电力、电车)+ 新兴行业需求(AI、储能)。

•新能源需求:传统新能源(风+光)增速阶段放缓,但新能源汽车需求偏强。

•新兴需求:AI数据中心需求与配套需求+储能需求,强劲增长。

•中性乐观模型:2023 +75万金属吨,2024 +58万金属吨(上调),2025F +42万金属吨(上调)。

供需平衡

(资料来源:东证衍生品研究院)

•供需平衡表:2022-2026年全球铜供需正在经历“弱短缺-缺口扩大-缺口扩大-缺口缩小-缺口扩大”。

• 供需底层逻辑:供给强约束+需求强韧性——全球仍处于库存去化周期。

•交易维度:库存变化预期与现实博弈+突发事件对库存预期冲击。

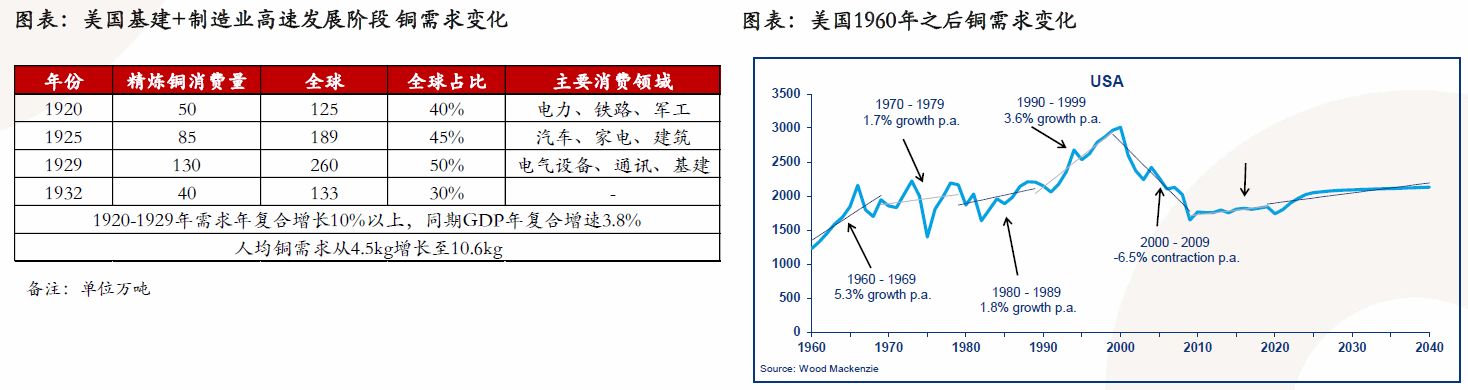

美国历史上铜需求增长最快阶段

(资料来源:东证衍生品研究院)

•美国制造业回流/供应链分流:铜需求潜在增长量级巨大。

•供应链安全角度:未来南美、北美、非洲铜进口潜在需求巨大。

•基础设施建设+耐用品消费对工业金属会产生乘数效应。

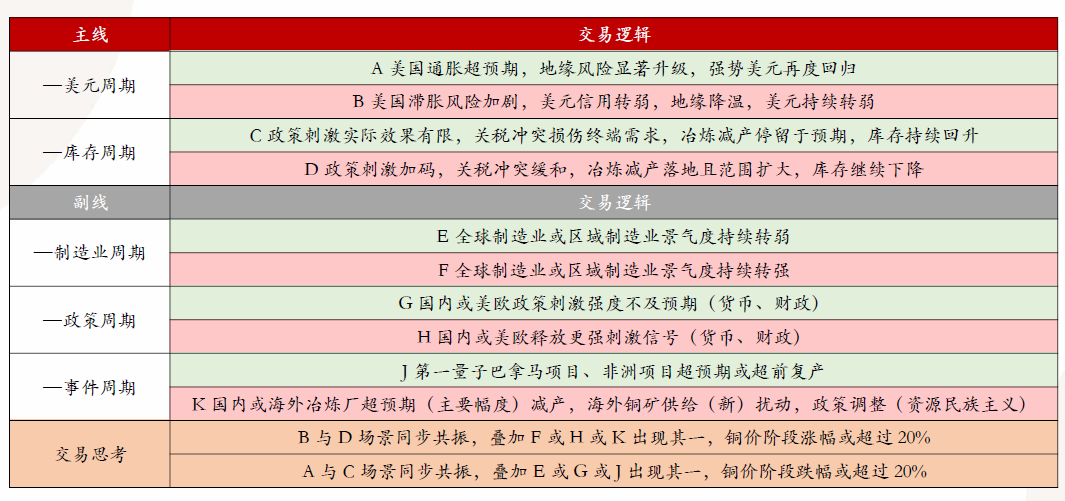

交易逻辑

2025-2026年铜市场主线与副线交易逻辑对比

(资料来源:东证衍生品研究院)