在由SMM主办的SMM印尼电池材料与储能论坛上,SMM高级电池主材分析师 杨玏就三元前驱体材料与磷酸铁锂正极材料在印尼的发展前景进行了深入分析。

下游需求量:现状与预测

全球新能源汽车市场回顾与展望

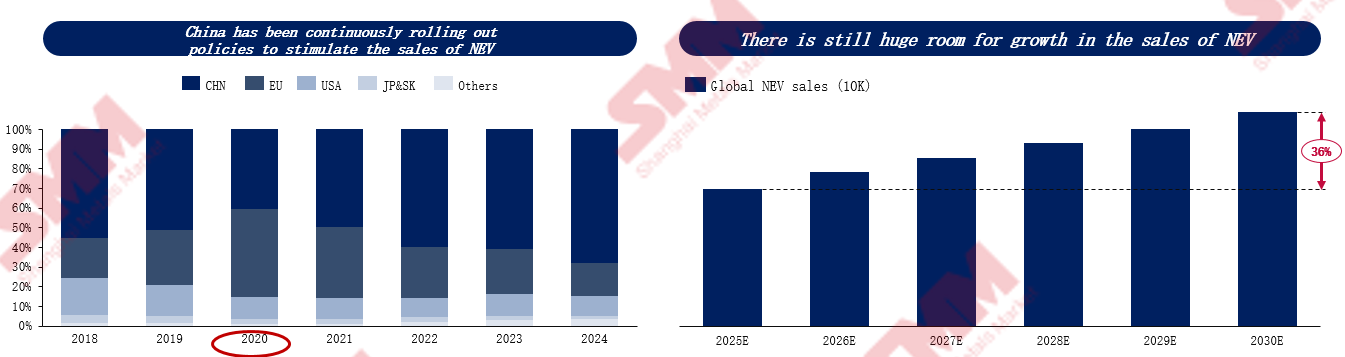

新能源汽车在过去六年中呈现爆发式增长,全球销量从2018年的约200万辆攀升至2024年的近1700万辆,增幅超过七倍。这一增长主要由政策推动:欧洲设定了2030年减排目标和2035年禁售燃油车的计划,加速了车企转型;中国则依托“双碳”目标,结合“双积分”政策、购置税减免和置换补贴,有效拉动了市场需求。这一时期可被视为典型的“政策驱动扩张期”。

目前,中国新能源车渗透率已超过50%。随着补贴逐渐退坡,市场竞争正转向产品力、品牌与创新。而在印度、东南亚和拉美等渗透率仍低于10%的新兴市场,补贴与政府激励仍是主要推手。预计到2030年,全球新能源汽车销量将突破3100万辆,但增速将逐步放缓。从产品结构看,纯电车型仍将主导市场,但插电混动车型短期内在中国和欧洲表现亮眼。新兴市场中,定价低于1.5万美元的平价小型电动车有望成为普及的关键。

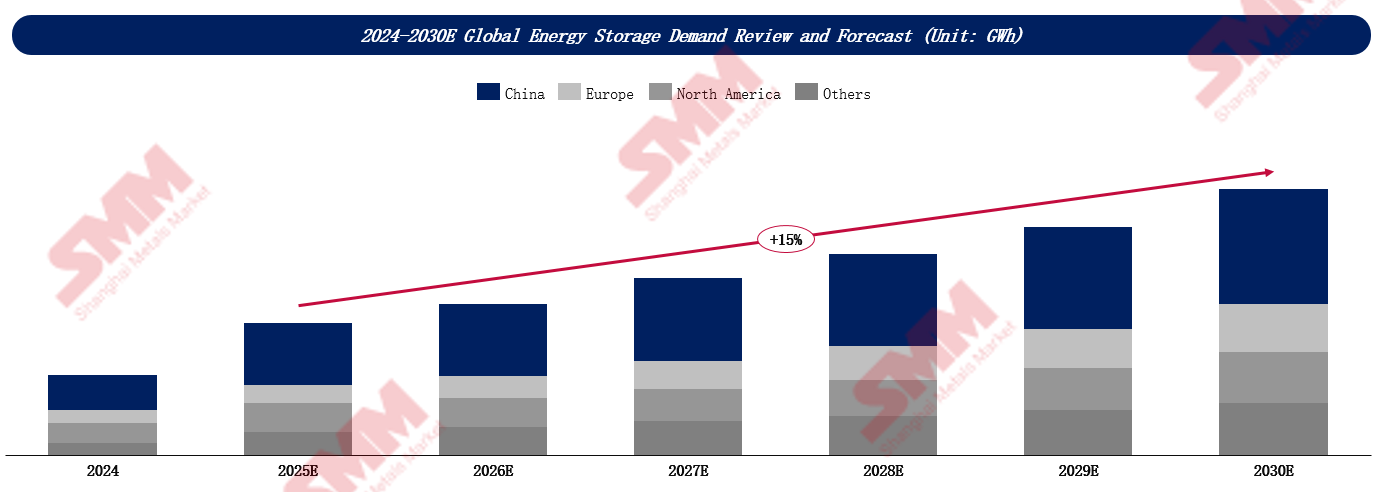

储能市场同样呈现高速增长。SMM预计,全球储能需求将从2024年的312GWh增长至2030年的1000GWh以上。中国仍是最大增长引擎,占据超40%的市场份额。随着电力市场改革推进,储能系统可通过辅助服务和现货市场实现盈利,加之可再生能源比例提高与成本持续下降,储能项目的经济性显著提升,逐渐摆脱对政策支持的依赖。

美国储能市场的增长主要依靠财政激励,税收抵免政策延长至2034年,为光伏加储能和独立储能项目提供了长期确定性。但其发展仍面临并网瓶颈与各州政策不统一的挑战。欧洲则依托监管政策驱动发展,欧盟《可再生能源指令》要求2030年可再生能源占比达到42.5%,储能在保障电网稳定和能源安全中扮演关键角色。

全球正极材料产能与竞争格局

磷酸铁锂电池凭借成本优势,广泛应用于新能源车和储能领域;三元电池则主打中高端市场,以满足其高能量密度需求。

从正极材料能量密度来看,三元材料随镍含量提高而上升,3系约为155mAh/g,9系则超过210mAh/g,适配高性能场景。LFP材料则通过压实密度迭代稳步提升能量密度,二代产品达155mAh/g,四代预计突破160mAh/g。磷酸铁锂材料虽然能量密度不及三元正极材料,但由于其成本、安全性和循环寿命优势,仍赢得广泛应用。

中国在LFP材料供应链中占据绝对主导地位,预计今年年底,国内LFP正极材料产能将超过670万吨。磷酸铁锂正极材料的市场集中度正在下降。前五大企业的市场份额从2024年初的61%降至2025年的55%,技术迭代速度成为企业抢占市场的关键。

国际化已成为头部LFP生产商的重要战略。到2028年,海外LFP材料年产能预计达60万吨,全球供应格局正趋于多元化。中国企业领跑这一进程,在美国、西班牙、波兰、马来西亚和印尼等地建设生产基地,日韩企业也纷纷加入竞争。今年,龙蟠科技和锂源将在印尼实现12万吨产能,标志着尽管目前LFP市场由中国主导,但未来格局也将依赖全球合作与海外制造布局。

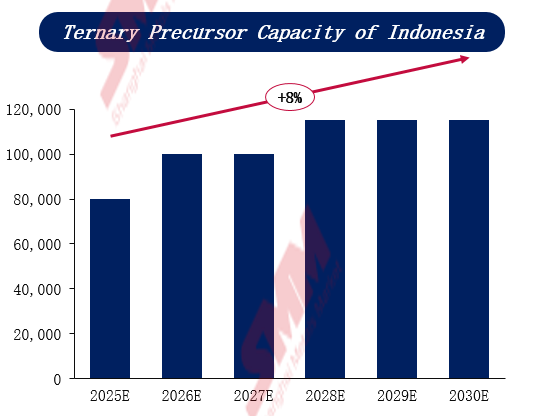

三元前驱体方面,2025年,中国仍将占据全球近80%的产能,日本、韩国和印尼紧随其后。尤其印尼凭借中国企业的持续投资,产能预计显著增长。尽管当前新能源车行业增速放缓,且国内产能过剩,中国生产商仍在加速海外布局,东南亚与欧洲成为新增产能重点区域。2024至2030年间,全球三元前驱体产能年复合增长率预计为0.7%。

三元正极材料2025年的全球产能中,中国占比达65%,韩国、欧洲和日本次之。欧洲凭借地理优势、本地电池产能和贸易政策,成为中国企业海外扩张的首选。到2030年,海外三元正极年产能将从目前的98万吨增至128万吨,而中国新增产能不足10万吨。2024至2030年间,全球三元正极材料产能年复合增长率预计为3.6%。

在三元正极材料中,中镍和高镍三元是大势所趋。预计到2030年8系和9系三元的市场占比将超过50%,6系三元的市场占比约为30%。NCA仍属小众,2030年的市场份额预计为9%。目前中国市场以6系和8系为主,占据三分之二以上需求;海外市场则高度倾向8系(超55%),NCA仍占约20%份额。

印尼的电池材料战略地位

印尼不仅拥有全球最丰富的镍资源——年产量超100万吨,且以红土镍矿为主,是生产三元前驱体的关键原料。同时印尼正在从资源供应国逐步转型为全球电池与新能源车生态的战略枢纽。据公开数据显示,宁德时代、贝特瑞、华友钴业、国轩高科、龙蟠科技、比亚迪、LG新能源等企业均已在此布局。

据SMM预测,至2025年底,印尼的三元前驱体年产能有望达到8万吨,并进一步增至2028年的11.5万吨左右。而磷酸铁锂正极材料的产能增速更为显著,预计将从2025年的12万吨跃升至2030年的26万吨,年均复合增长率高达17%。