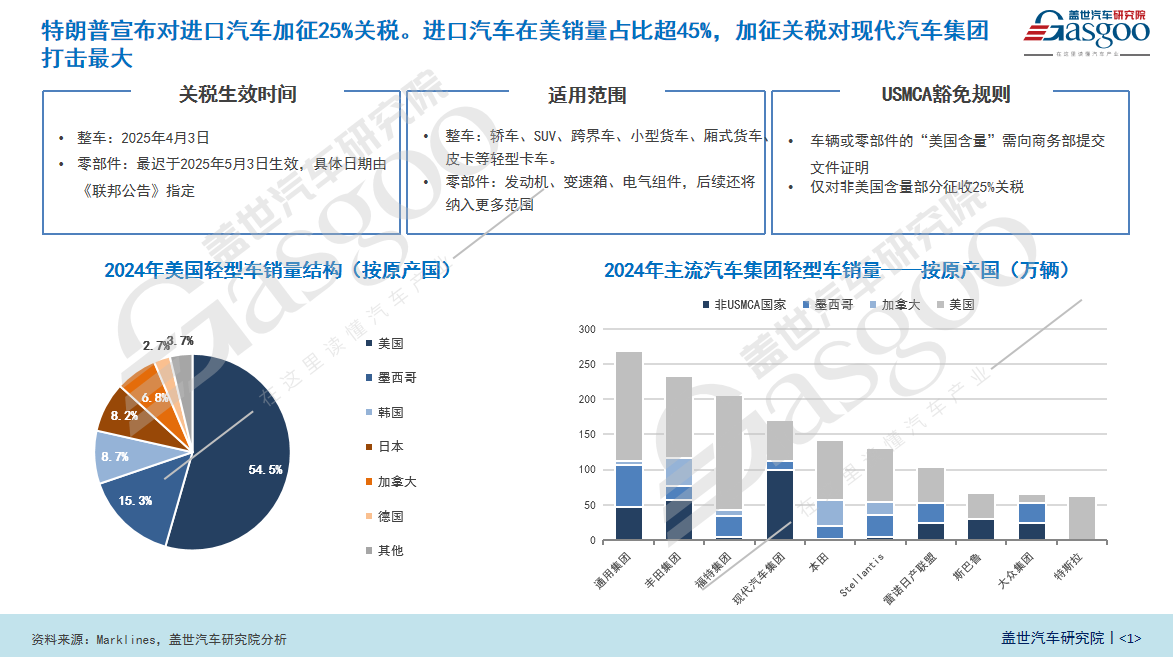

4月2日,特朗普政府正式确认,其对全球汽车及轻型卡车加征25%进口关税的政策将自美国东部时间4月3日起生效,随后25%的汽车零部件关税也将于5月3日之前实施。一石激起千层浪,这一关税政策的出台,在全球汽车市场引发了剧烈变动。

美国市场销售的轻型车中,超过45%的车辆来自进口。此次关税上调将直接导致这些进口车辆在美国市场的销售价格上升,进而影响其市场竞争力。在众多车企中,现代汽车集团受到的冲击最为显著。现代集团在美国销售的轻型车中,有近2/3的美国销量来自进口,其中绝大部分来自韩国,无法享受USMCA豁免规则,这些车辆将面临高达27.5%的进口关税。

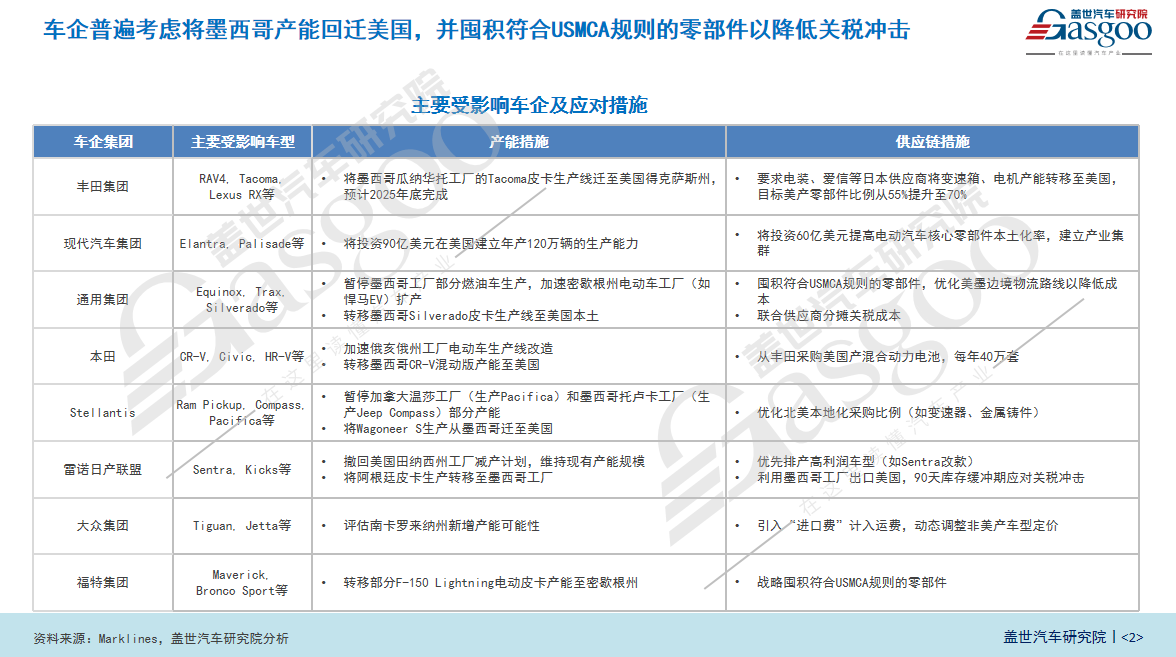

面对关税政策的冲击,受影响的汽车制造商纷纷采取紧急措施调整生产布局。现代汽车集团将在美国构建完整的产业集群,投资90亿美元在美国建立年产能达120万辆的整车生产基地,并计划投入60亿美元提升电动汽车关键零部件的本土化生产比例。丰田集团则将其位于墨西哥瓜纳华托工厂的Tacoma皮卡生产线转移至美国得克萨斯州,并要求其日本供应商(包括电装和爱信)将变速箱和电机等关键零部件的产能转移至美国本土,目标是将美国产零部件比例从55%提升至70%。通用集团、本田、Stellantis、雷诺日产联盟、大众集团、福特集团等也纷纷采取不同措施将产能回迁美国,同时囤积符合USMCA规则的零部件以降低关税冲击。

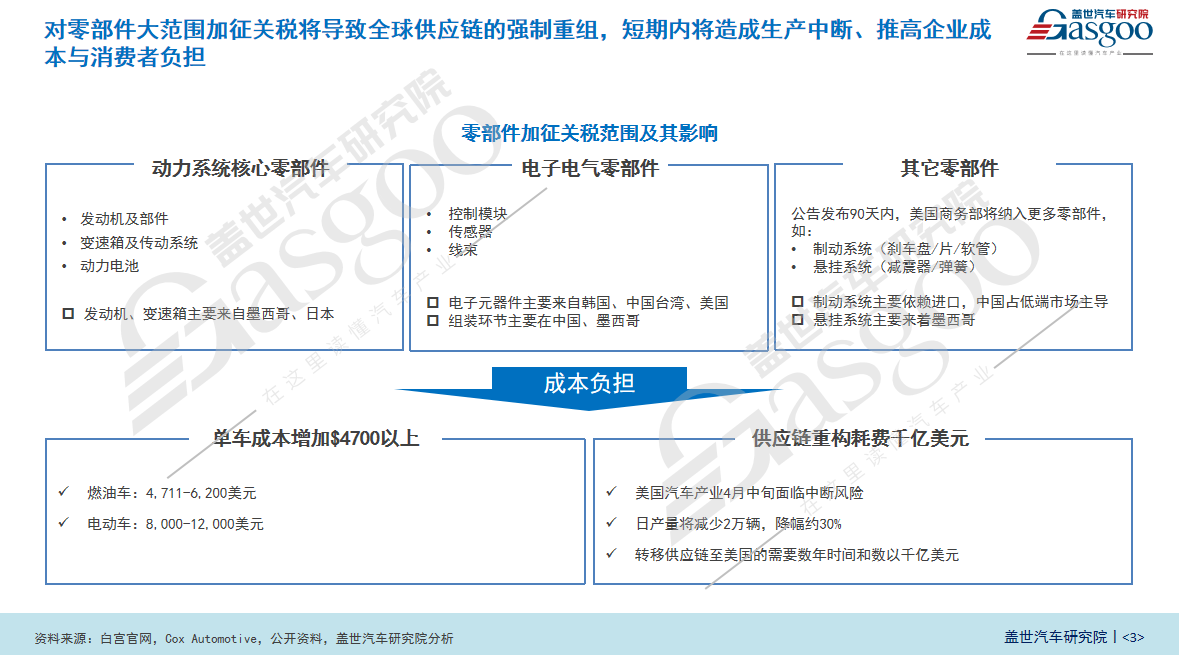

从供应链影响来看,特朗普政府的关税政策实质上构成了对全球汽车供应链的强制性重构。首先,将具体影响到以下汽车零部件:

-

动力系统核心零部件:发动机及部件、变速箱及传动系统、动力电池等关键部件的进口成本将显著上升。其中,发动机和变速箱的主要供应来源为墨西哥和日本,关税上调将直接影响这些零部件的进口成本。

-

电子电气零部件:控制模块、传感器、线束等电子元器件的供应格局将面临调整。目前,这些零部件的主要供应来源为韩国、中国台湾地区和美国本土,而组装环节则集中在中国和墨西哥。关税政策将对这一供应链的成本控制和交付效率产生直接影响。

-

其他关键零部件:美国商务部计划在未来90天内将更多品类纳入关税清单,包括制动系统(刹车盘、刹车片、刹车软管)和悬挂系统(减震器、弹簧)等。值得注意的是,制动系统65%的供应依赖进口,其中中国在低端市场占据主导地位;悬挂系统42%的零部件来源于墨西哥,供应链的替代性挑战尤为突出。

短期内,这一政策将显著增加企业的生产成本,并最终转嫁给消费者。燃油车的单车成本将增加4,711至6,200美元,而电动汽车的成本增幅更为明显,达到8,000至12,000美元,给市场带来压力。

更为重要的是,供应链重构将耗费整个产业巨大的调整成本。美国汽车产业在政策生效后将面临短期内的供应链中断风险,而要实现供应链的全面本土化转移则需要数年时间,预计耗资将达到数千亿美元。

在国际反应层面,部分国家已采取反制措施。欧盟委员会已批准对价值280亿美元的美国输欧商品加征报复性关税,并计划推动成员国针对美国钢铝关税采取反制方案,这将直接增加宝马、大众等欧洲车企的生产成本,并可能推高全球铝、钢等基础材料的价格。加拿大政府宣布对298亿加元的美国商品加征25%关税,并设立20亿加元的专项基金支持受影响行业,这将迫使通用汽车和福特公司调整其北美产能布局。巴西政府则通过了报复性关税法案,并计划向世界贸易组织提起诉讼,这可能加速其深化对华合作以降低对美贸易依赖的战略进程。

值得注意的是,除了以上国家采取了直接反制措施,英国、日本、韩国、印度、越南和墨西哥等国家则对美国妥协,倾向于通过谈判方式争取关税豁免。日本政府已成立经济产业省对策本部,致力于通过外交途径争取汽车关税的豁免;韩国政府启动了针对受影响企业的紧急支援计划,并考虑通过多边合作机制应对挑战;印度和越南等国则期望通过双边谈判争取部分关税豁免或获得贸易补偿。墨西哥政府则推出了国家产业振兴计划,力图通过推动进口替代来减轻关税政策的影响。

然而,部分国家在谈判过程中表现出"以围堵中国换取关税减免"的博弈倾向,这可能为特朗普政府在谈判中提供筹码,将其作为"对华加征关税"和"提高本地化率"的交换条件。这种策略可能引发更为激烈的贸易战冲突,引发长期性全球通胀。