全球三大铜期货品种1月月线均出现上行,受市场对美国总统特朗普关税引发的加剧全球贸易冲突担忧等的影响,COMEX铜期货1月以6.12%的月度涨幅遥遥领先于沪铜和伦铜,而沪铜和伦铜1月的月线分别涨2.36%和3.42%。进入2月以来,外围宏观情绪反复扰动市场,美元指数整体出现回落;铜矿供应偏紧的态势仍在持续,SMM进口铜精矿指数(周)连续两周跌至负数区间;随着两会召开临近,市场对中国宏观利好政策预期升温等带动铜价继续走强,截至2月13日15:20分,COMEX铜2月月线暂时涨10.43%,伦铜2月月线暂时涨4.35%,沪铜2月月线暂时涨2.66%

基本面

1月铜精矿指数继续走弱 进口铜精矿指数(周)连续两周跌至负数

据SMM报价显示,2025年1月SMM铜精矿指数(月)报1.76美元/吨,较2024年12月减少6.33美元/吨,回顾其历史价格走势可以看出,SMM铜精矿指数(月)在2024年11月涨至10.38美元/吨的年内高点之后,在2024年12月和今年1月均出现了回落,尤其是,进入1月以来,随着铜矿市场继续保持供应偏紧的态势,1月铜精矿指数继续走弱。而值得一提的是,SMM进口铜精矿指数(周)已经连续两周跌至负数,2月7日SMM进口铜精矿指数(周)报-2.70美元/吨,较上一期的-2.20美元/吨减少0.5美元/吨。

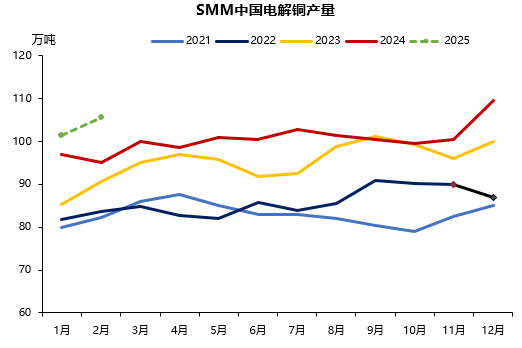

1月电解铜产量环比下降7.46%预计2月产量将环比增加

国内产量方面: 1月SMM中国电解铜产量环比减少8.17万吨,降幅为7.46%,同比上升4.54%,且较预期增加0.65万吨。 1月电解铜产量如期大幅下降,主要有以下几个原因:1,部分冶炼厂1月的统计周期为1月1日至1月25日,统计时长减少令产量明显下降;2,1月有2家冶炼厂有检修动作也是令产量下降的原因之一;3,不少冶炼厂在铜精矿和粗铜供应紧张(截止至1月24日SMM进口铜精矿指数(月)为1.76美元/吨和SMM国内南方粗铜加工费(周)报800元/吨,)的背景下,其产量都出现了不同程度的下降。

SMM根据各家排产情况,预计2月国内电解铜产量环比增加4.16万吨升幅为4.1%,同比增加10.51万吨升幅为11.06%。》点击查看详情

1铜材行业开工率出现回落 预计2月增幅有限

从铜材开工情况来看,1月铜材行业开工率受春节假期和赶出口告一段落影响,出现季节性回落。由于部分企业要到元宵(2月12日)后才全面复工,预计2月整体铜材开工率提升幅度有限。

铜杆方面: 据SMM,2025年1月份精铜制杆企业开工率环比下滑,按阴历时间因春节时间跨度不同,精铜杆开工率同比上升。 临近春节,1月份铜价重心回升,据SMM数据显示,SMM 1#电解铜1月份平均价为75023.61元/吨,环比12月上涨581.56元/吨,精废铜杆价差也随之扩大,据SMM统计,1月份江西地区再生铜杆与华东地区电力用杆平均价差为1218元/吨,较上月环比扩大412元/吨,精铜杆优势缩减。同时随着铜价重心的上升、美国将加关税等消息传出,部分下游企业担忧节日内及节后铜价将回落,春节前下游备库消费并无明显释放,叠加在此前年底冲量铜价低位时已有大量消费释放,因此进入1月节日氛围逐渐浓厚,精铜杆企业部分提前进入假期。2月上半旬节日氛围仍存,不少下游企业仍未复工,同时节后铜价不断冲高支撑强劲,下游并未出现明显补库动作,新增订单较弱。》点击查看详情

铜管方面: 据SMM数据显示,1月铜管企业开工率同环比均减少。1月末随着春节假期的临近,大中小型企业的开工率出现明显分化。大型铜管企业在春节期间基本没有停工,各基地根据订单灵活调配。尽管部分生产线减少,但由于空调主机厂订单充足,出口订单也有所支撑,总体订单情况较去年有所改善。中型铜管企业的假期长度从0到6天不等,导致开工率不均;其中,拥有出口订单支撑和大型主机厂订单的企业开工率接近70%,但安装管市场订单疲软拖累了整体表现。小型铜管企业的开工率仅为56.39%,其中开年五金卫浴市场订单较弱,军工订单保持稳定;虽然部分黄铜管拥有出口订单支撑,但整体基数较小,对开工率的贡献有限。》点击查看详情

线缆方面: 据SMM了解,1月SMM铜线缆企业开工率同环比均下降。下降原因主要包括以下几点:因农历春节放假导致大部分企业停工,部分企业保留少数产线运行;1月铜价重心不断上移抑制客户的采购热情;1月上旬市场需求尚可,但随后需求逐渐疲软。尤其是建筑基建用中低压类订单需求明显疲软,发电类订单也逐渐趋弱,仅电网类订单表现相对稳定;样本中有企业在24年12月下旬加快生产以冲刺产值,提前透支了1月的产量。库存方面,节后归来企业生产恢复缓慢,以消耗成品库存为主。》点击查看详情

库存:全国主流地区铜库存升至32.62万吨 LME铜库存近来呈现去库

SMM全国主流地区铜库存方面:SMM全国主流地区铜库存自1月13日(周一)的10.3万吨便开启了整体的库存上升之路。截至2月13日周四,SMM全国主流地区铜库存较周一增加2.14万吨至32.62万吨,较上周四增加5.31万吨,较春节前增加16.04万吨,节后首周累库幅度较去年同期多4.23万吨。 具体来看,上海地区库存较周一增加1.39万吨至18.94万吨,周内不管是国产铜还是进口铜都有到货,尤其是不少国产铜发往了仓库进行交割,据统计目前上海仓单量为4.18万吨,较节前增加了2.93万吨,上述因素令该地区库存增加明显。江苏地区库存增加0.47万吨至5.86万吨,广东地区库存增加0.40万吨至6.69万吨,上述两个地区因下游消费陆续复苏,周内累库量相对较少。

展望后市,临近交割SMM预计国产铜发往仓库的量仍会增加,而且进口铜也陆续到货,总供应量预计仍较多。而下游消费方面,元宵过后下游企业全面恢复生产,需求量也上升。因此,SMM认为下周将呈现供需都增加的局面,但供应增量预计会大于需求增量,周度库存料将继续增加。》点击查看详情

海外铜库存方面:LME铜库存2024年12月31日的库存数据为271,400吨,LME铜库存1月31日的库存数据为256,225吨,LME铜库存1月出现小幅去库。LME铜库存数据进入2月继续呈现下降趋势,2月13日的LME铜库存数据为237,925吨。COMEX铜库存2024年12月31日的库存数据93,161短吨,1月31日的COMEX铜库存数据为98,237短吨,COMEX铜库存一月库存数据出现增加。随着COMEX铜和LME铜价差的扩大,电解铜国际贸易流向自2025年1月起发生以下变化:其一,LME亚洲仓库中可交割COMEX的电解铜持续cancel,注销仓单自1月起陆续发往北美; 其二,南美地区货源发往亚洲量减少,部分远洋货源船期后移;其三,春节期间非洲地区部分货源亦发至北美。以上这些均使得COMEX铜库存持续攀升,2月12日COMEX铜库存已经升至100,341短吨。

后市

展望后市,宏观面上,美国上月通胀高于预期。美国1月消费者物价指数(CPI)上涨0.5%,超过预期的0.3%,并创下2023年8月以来的最大环比涨幅。1月CPI同比上涨3%,调查的经济学家预期为上涨2.9%。核心CPI同比上涨3.3%,高于预期的3.1%。利率期货交易员目前认为年底前将降息27个基点,这意味着全年只进行一次25个基点的降息的可能性较大,数据公布前的降息预期为约37个基点。目前市场将继续评估美国关税的影响,随着美国关税政策的频繁调整,关税不确定性仍较强,后市关注美国关税政策中扰动铜市走向的相关信息。此外,后市,1月中美的PMI数据也值得关注。随着两会召开的临近,关注相关的宏观信息以及两会代表的发言。

基本面上,铜矿供应偏紧的局面未见缓解,使得铜价获得了供应端的支撑。国内铜库存已累库至32万吨上方,目前下游仍处消费淡季,铜价攀升将使得下游采购补库情绪被抑制。海外LME铜库存的去库,将使得伦铜价格获得支撑。COMEX铜库存升至十万短吨上方,待后市市场对特朗普关税的担忧情绪出现缓解,COMEX铜库存将最终压制COMEX铜的市场表现。

综上,随着两会的临近,国内市场对宏观利好的预期或将支撑铜价。不过,美国关税政策引发的市场对全球贸易冲突的担忧或将反复影响市场的情绪偏好变化,进而扰动铜价。基本面上,铜价将获得铜原料供应偏紧的支撑;下游铜消费仍处消费淡季且铜价居高抑制了下游消费情绪,消费端口对铜价的支撑减弱,叠加国内铜库存的累库均将限制国内铜价的上涨幅度,这从三大期货交易所的月线涨幅也有所体现。不过,在COMEX铜价与LME铜价日前创下创纪录的溢价高点之后,随着COMEX铜价出现回落,COMEX铜价与LME铜价仍保持数百美元的价差,对沪铜仍有带动作用。后市重点关注宏观面对铜价走向的影响,以及随着铜精矿指数跌至负数,市场交易铜市供应偏紧的情绪是否会继续出现升温。

机构评论

国信期货研报指出,周四,沪铜上涨,主力合约增仓8000余手。现货方面,铜价上涨,市场成交有限。宏观方面,市场对于未来通胀回升、贸易摩擦进一步升级以及需求下滑的担忧,预计将放大金属价格的波动性。基本面而言,目前中国铜消费市场逐渐回暖,但当前下游需求整体仍处于淡季恢复阶段,节日期间的累库预计也施压于铜价,据SMM数据,截至2月13日周四,SMM全国主流地区铜库存较周一增加2.14万吨至32.62万吨,较上周四增加5.31万吨,较春节前增加16.04万吨,节后首周案库幅度较去年同期多4.23万吨。整体而言,基本面给予铜价上涨动力有限,关注宏观情绪变化对铜价的影响,沪铜接近近期高位后上方面临一定压力,预计震荡运行,以震荡思路对待。

华鑫期货研报认为:铜再现强势,临近前高。即将进入2月下旬,市场也将逐步聚焦3月份两会政策的预期,继续维持偏积极的操作策略,铜铝后期反弹可看高一线。

高盛表示,他们的基准预测包括,到2025年底,美国对铜进口征收10%关税的可能性为70%。

智利国家铜业委员会表示,预计2025年铜价平均为4.25美元/磅,预计2026年铜价平均为4.25美元/磅。

花旗认为,关税进一步升级将导致在6-12个月内看涨黄金,金价将升至每盎司3000美元;同时看涨白银,将升至每盎司36美元;还看跌铜价在未来三个月将跌至每吨8500美元。

推荐阅读:

》LME与COMEX两市价差持续扩大国际电解铜市场有何变化【SMM分析】

》2025年开年电解铜产量就站稳百万吨大关未来将继续走高【SMM分析】

欲知更多铜市基本面、价格以及政策技术面消息,敬请参与CCI2025SMM(第二十届)铜业大会暨铜产业博览会~