2月10日,华宏科技的股价出现上涨,截至10日13:47分,华宏科技涨1.32%,报6.93元/股。

华宏科技2月8日公告,公司的全资子公司鑫泰科技分别与中国稀土集团国际贸易有限公司(中国稀土国贸)、宁波复能稀土新材料股份有限公司(宁波复能)、赣州晨光稀土新材料有限公司(晨光稀土)签署了《氧化物采购合作框架协议》。为锁定鑫泰科技未来12个月(2025年2月至2026年1月)的稀土氧化物供货量,本着诚实信用、互利共赢的原则,各方就稀土氧化物产品业务合作签订了合作框架协议。

谈及协议签订对上市公司的影响,华宏科技公告称:1、鑫泰科技及其下属子公司主要从事稀土资源综合利用业务,通过对稀土回收料循环再利用,生产高纯度再生稀土氧化物,可年产1.2万吨稀土氧化物。本次与中国稀土国贸、宁波复能、晨光稀土签署《氧化物采购合作框架协议》,是为锁定鑫泰科技稀土氧化物产品未来一年的持续供货量,保障了鑫泰科技未来经营的稳定、可持续性,也进一步凸显了鑫泰科技在稀土资源综合利用领域的行业地位和综合实力,对公司未来发展带来积极影响。2、鑫泰科技现有资金、人员、技术及产能情况具备履行上述合作框架协议的能力。3、上述合作框架协议不会对鑫泰科技业务的独立性产生影响,鑫泰科技主要业务不会因履行上述年度框架协议而对交易对手方形成依赖。

有投资者在投资者互动平台提问:公司和中稀天马的市场份额哪个大?鑫泰技改完成后,目前稀土氧化物的产能是多少?华宏科技2月5日在投资者互动平台表示,公司稀土资源综合利用业务现有产能规模为年产1.2万吨稀土氧化物。

华宏科技2月6日发布公告,2024年度业绩预亏的情况引起了大公国际的关注。根据公告,华宏科技预计2024年归母净利润亏损在2.6亿元至3.6亿元之间,而上年同期亏损为1.59亿元。此外,扣除非经常性损益后的净利润预计亏损在3.6亿元至4.6亿元,上年同期亏损为2.73亿元。业绩变动的主要原因是公司拟对商誉计提减值准备约2.5亿元至3.5亿元。华宏科技的电梯零部件高端制造业务受到市场竞争加剧及行业深度调整的影响,预计产品毛利率将进一步下降。同时,废钢铁行业的周期性波动及市场供需变化也对公司再生资源装备及运营业务的经营业绩造成了不利影响。大公国际指出,华宏科技的业绩预亏将对其盈利能力和信用水平产生一定的不利影响。

华宏科技1月24日晚间发布2024年业绩预告显示,预计2024年归属于上市公司股东的净利润亏损2.6亿元~3.6亿元。基本每股收益亏损0.45元~0.62元。上年同期归属于上市公司股东的净利润亏损约1.59亿元。基本每股收益亏损0.28元。

华宏科技对业绩变动原因进行了说明:

2024年度,公司业绩变动的主要原因为:1、报告期内,公司对收购江苏威尔曼科技有限公司(以下简称“威尔曼”)股权形成的商誉进行减值测试,根据企业会计准则的相关规定,结合对威尔曼未来经营情况及盈利水平的预测,基于审慎原则并经初步测算,预计2024年度公司拟对商誉计提减值准备约25,000万元至35,000万元。2024年,公司电梯零部件高端制造业务努力克服行业周期性影响,营业收入和盈利水平同比基本持平,但随着市场竞争的不断加剧以及行业进入深度调整周期,公司预计产品毛利率将进一步下降,主要原因系:一方面,公司于近期接到核心客户降价通知,2025年降价幅度和涉及产品范围较往年进一步扩大,市场竞争更加激烈,公司积极采取内部降本措施,但预计短期内无法完全消化大幅降价对利润的影响;另一方面,公司为应对市场挑战,加大了新产品、新业务的研发投入,以及赴欧洲投资建厂,相关投入存在开发和建设周期,形成稳定的业绩贡献尚需时间。截止目前,商誉减值测试工作尚在进行中,最终商誉减值准备计提的金额将由公司聘请的专业评估机构及会计师事务所进行评估和审计后确定。

2、年度内,受废钢铁行业周期性及市场供需的影响,公司再生资源装备及运营业务经营业绩不及预期。面对行业发展的不确定性,公司管理层不断调整经营思路,重点围绕业务拓展和降本增效开展针对性工作。同时,受益于“大规模设备更新和消费品以旧换新”政策的深入推进,公司报废机动车拆解业务实现突破。

3、年度内,国内主要稀土产品的市场价格止跌企稳,公司稀土资源综合利用业务经营发展势头良好,板块业绩实现扭亏为盈。鑫泰科技、万弘高新稀土氧化物二期扩能项目顺利建成并陆续投产,产能规模和市场份额不断提升;布局电机回收拆解和碳酸钴循环利用项目,进一步强链、补链,增强核心竞争力。

4、年度内,公司稀土磁材业务努力克服市场竞争加剧的影响,通过积极提升产品性能,加大市场开拓力度,经营业绩较上年同期实现明显改善;同时,产能规模和产量也稳步提升,山东烁成二期扩能、包头华宏高性能磁材项目(一期)也按既定规划稳步推进。

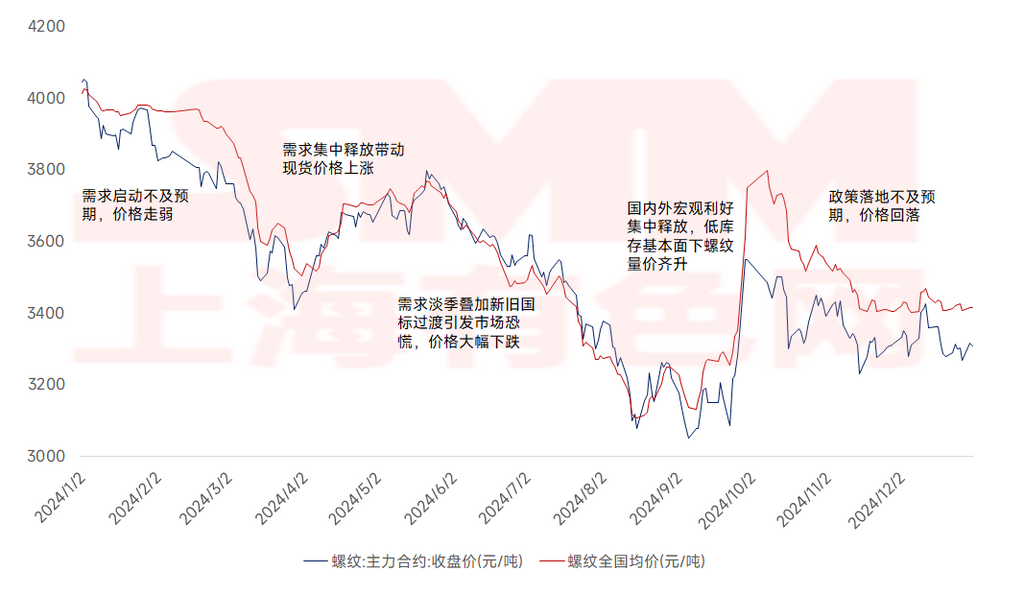

回顾2024年钢铁价格走势可以看出,受终端需求疲弱及产能过剩双重因素影响,全国螺纹均价呈现震荡下行走势,整体价格重心下移。具体来看,2024年全国螺纹均价在3575元/吨,较2023年全国螺纹均价下跌322元/吨,年同比跌幅为8.26%。2024年的全国螺纹钢价格走势大致可分为五个阶段,第一阶段:1-3月需求启动不及预期,价格走弱;第二阶段:4-5月需求集中释放,带动现货价格上涨;第三阶段:6-9月中旬进入需求淡季,叠加新旧国标过渡引发市场恐慌,现货价格大幅下跌至年内低点;第四阶段:9月下旬国内外宏观利好集中释放,低库存基本面下螺纹量价齐升;第五阶段:10-12月政策落地不及预期,叠加市场冬储积极性明显弱于往年,价格回落维持横盘震荡。

回顾2024年稀土价格走势可以看到:

回顾SMM氧化镨钕的均价走势可以看到,2024年12月31日的均价为398000元/吨,与2023年12月29日的均价442500元/吨相比,其均价2024年下跌了44500元/吨,跌幅为10.06%。而从氧化镨钕2024年的年度日均价为391871.9元/吨,与2023年的年度日均价529274.79元/吨相比,其年度日均价下跌了137402.89元/吨,同比跌幅为25.96%。

近来,稀土价格受供应端的扰动而出现上行,据SMM报价显示:2月10日,稀土价格持续上涨。具体来看,氧化镨钕上涨至每吨43.7万至44万元,氧化镝上升至每吨173万至174万元,氧化铽则攀升至每吨610万至614万元。氧化钆的价格升至每吨16.5万至16.7万元,氧化钬上涨至每吨47万至48万元,而氧化铒上调至在每吨29.3万至29.7万元。

在金属方面,镨钕金属的价格调至每吨53.8万至54.2万元,镝铁合金上调至每吨168万至170万元,金属铽升至每吨755万至758万元。钆铁合金的价格升至每吨16.4万至16.6万元,镧铈金属维持在每吨1.7万至1.9万元。

当前,稀土价格正经历一轮持续且快速的上涨,市场行情处于较高水平。这种态势引发了一定的市场顾虑,不少业者对当前稀土价格表现出“畏高”情绪。未来,有可能出现一些供应商为了规避风险而低价抛售产品的情况,从而在短期内对稀土价格形成下行压力。然而,值得注意的是,原材料供应紧张的问题尚未得到有效缓解,这可能会限制价格的回调幅度。

推荐阅读: