全球铜矿产量

全球铜显性库存走势

国内铜社会库存走势

2024年,铜价波动幅度较大。从具体来看,1—2月份,国内铜库存季节性累积,中国人民银行降低存贷款利率,而美联储多位官员给美联储降息“泼冷水”,令铜价承压。3月初—5月中旬,第一量子公司旗下的Cobre铜矿停产,铜价大幅走高,中美两国制造业PMI数据向好,助推铜价上行。5月下旬—8月上旬,铜冶炼厂减产不及预期,且受消费淡季影响,国内铜库存去化不畅,铜矿供应紧缺局面出现好转迹象,铜价走势受到压制。8月中旬—9月份,全球经济形势好转,9月份,美联储大幅降息50个基点,开启宽松周期。国内降息、降准、降存量房贷利率等多举并发,提振市场情绪,国内铜库存快速去化,利好铜价走势。10—12月中旬,特朗普表示,将对进口自中国的所有商品加征10%的关税,高位美元持续对铜价施压。

随着美国通胀持续降温,2024年9月,美联储开启宽松周期,年内共降息100个基点,而特朗普的对内全面减税、对外加征关税政策令美国二次通胀风险增加。2024年,虽然美联储年内最后一次议息会议降息25个基点,但暗示将放缓降息步伐,美联储主席鲍威尔表示,“接近或已到达”放缓、暂停降息的节点,未来美联储降息将需要通胀取得新的进展。

2024年,我国发布了一系列政策。2025年,国内政策仍有放松空间,货币政策上可表现为降准、降息、推出更多创新型货币政策工具,财政政策上表现为提高财政赤字率、增发超长期特别国债和地方政府专项债券等。

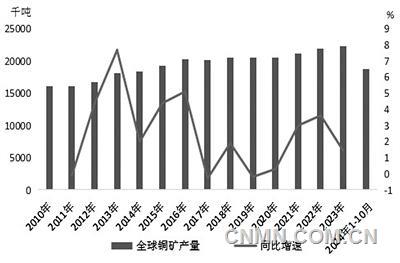

国际铜研究小组(ICSG)数据显示,2024年1—10月,全球铜矿产量为1877万金属吨,较2023年同期增加43.84万金属吨,增长2.39%。

从全球主要铜矿2024年前三季度铜产量数据来看,铜矿减量主要来自第一量子和智利铜业,铜矿增量主要来自泰克资源、必和必拓和南方铜业等。2024年前三季度,第一量子旗下的Cobre Panama铜矿迟迟未复产,而智利铜业产量继续受矿龄老化、采掘成本上升等问题影响。2024年前三季度,泰克资源铜产量大幅增加,主要得益于其在智利的Quebrada BlancaII矿山的超预期表现,必和必拓的Escondida铜矿品位提高为其贡献增量,南方铜业公司露天采矿场矿石品位和回收率提高,矿产量增加。

预计2025年全球铜矿增量约为64万吨。其中,增量较大的有第一量子的Cobre Panama铜矿、紫金矿业的朱诺铜矿、力拓旗下的OyuTolgoi、铜陵有色的Mirador铜矿、泰克资源的Quebrada BlancaII以及紫金矿业和艾芬豪矿业共有的Kamoa-Kakula等项目。

近几年来,全球主要铜企资本开支虽有所增加,但并不高,资本开支与铜矿产量释放时间差3—5年;部分大型铜矿山矿石品位下降也加大了企业的开采成本。

2024年1—10月,我国铜精矿产量为138万金属吨,同比增长2.54%。2024年1—11月,我国铜精矿进口量为2564万实物吨,同比增长2.13%。由于我国铜矿资源有限,随着国内冶炼产能的扩张,国内对进口矿的需求逐渐增加,进口依存度已达到80%以上。

2024年1—10月,我国废铜产量为95.14万金属吨,同比下降7.59%。2024年下半年,受反向开票和公平竞争审查条例影响,废铜供应量减少。《2024—2025年节能降碳行动方案》要求,到2025年年底,再生金属供应占比达到24%以上。

2024年1—11月,我国废铜进口量为203.25万实物吨,同比增长13.76%。

2024年1—10月,我国粗铜产量为893.66万吨,同比增长6.77%。其中,矿产粗铜量742.39万吨,同比增长4.89%,废铜产粗铜量151.27万吨,同比增长17.06%。进口方面,2024年1—11月,我国进口粗铜81.58万吨,同比下降14.23%。从整体来看,2024年,国内粗铜供应增量明显,但进口粗铜受矿紧影响进口量偏低,国内粗铜供应处于偏紧局面。

2025年,国内外仍有大量铜粗炼新增产能释放,预计增量为182万吨,不过矿端偏紧背景下,新增粗炼产能兑现量或不及预期,2026年后,铜精炼产能增量将放缓。

精炼铜产能仍待释放

ICSG数据显示,2024年1—10月,全球精炼铜产量为2288万吨,同比增长2.21%。2024年1—10月,我国精炼铜产量为996万吨,同比增长5.06%。海外精炼铜产量为1292万吨,同比增长0.11%。2024年,虽然矿石供应偏紧,但在长单有利润以及冶炼副产品黄金、硫酸等高价抵补下,国内精炼铜产量仍保持高位。2025年,铜精矿长单加工费(TC/RC)降至21.25美元/吨和2.125美分/磅,远低于2024年,国内铜冶炼厂面临减产风险。

预计2025年我国新增铜精炼产能约为117万吨,海外新增产能预计在87万吨。其中,海外增量最大的是艾芬豪和紫金矿业持股的卡莫阿项目。

2024年1—11月,我国进口精炼铜为336.82万吨,同比增长5.29%。其中,进口非注册电解铜量占比较大,2024年前11个月,我国进口非注册电解铜为207.07万吨,占总进口量的61.48%,且主要来自刚果(金),占总进口量的38.19%。2024年1—11月,我国出口精炼铜44.08万吨,同比增长64.19%,2024年,国内电解铜出口窗口打开,国内铜出口量较2023年同期大幅增加。

从制造业数据来看,虽然美国制造业PMI在50点荣枯线下方,但2024年11月份已抬升至48.4点,欧洲经济仍疲软,制造业PMI在45点附近,而印度仍保持在高位。2025年,在特朗普可能推出的减税、支持基建等政策带动下,预计美国经济仍保有韧性,印度经济大概率保持高增长,而欧元区国家经济仍面临挑战。

2024年,美国汽车销量中规中矩,美国房屋新开工及营建许可数偏低,2025年,在相关政策刺激下,上述数据有回升预期。

国内电网铜消费向好

2024年,国内电网板块表现较好。2024年1—11月,全国电网工程完成投资5290亿元,同比增长18.66%,新增用铜量约为75万吨,同比增长18.66%。在“双碳”目标与新型电力系统建设的长期要求下,预计2025年国内电网投资额有望突破7000亿元,保持两位数以上增长。

2024年1—11月,我国家用空调产量为24237万台,同比增长8.52%,家电板块用铜量较2023年同期增加20万吨,同比增长8.6%。

房地产板块,2024年1—11月,我国房屋竣工面积为48152万平方米,同比下降26.2%。房地产板块对铜消费呈负反馈,较2023年同期减少约8.5万吨。

2024年,新能源板块用铜量未能延续2023年的高增长,有所放缓。2024年1—11月,全国主要发电企业电源工程完成投资8665亿元,同比增长12.34%。通过推算,2024年前11个月,电源工程新增用铜量约19万吨,同比增长12.34%,不及2023年全年的34.23%。2024年1—11月份,全国新增发电装机容量为32.3亿千瓦,同比增长14.4%。其中,太阳能发电装机容量约为8.2亿千瓦,同比增长46.7%,风电装机容量约4.9亿千瓦,同比增长19.2%。

2024年1—11月份,我国汽车产量为2790.3万辆,同比增长2.9%。其中,新能源汽车产量为1134.5万辆,同比增长34.6%,新能源汽车市场占有率增长至40.3%。通过推算,2024年前11个月,新能源汽车用铜量较2023年同期增加约20万吨,传统汽车用铜量减少约为5万吨,汽车行业总用铜量增速为13.75%,低于2023年的19.26%。

关注出口政策变化

在关税方面,特朗普竞选美国总统期间主张对我国出口商品征收60%关税,称将对进口自中国的所有商品额外征收10%的关税。

出口退税方面,2024年11月15日,财政部和税务总局发布公告,取消铜材产品出口退税,自2024年12月1日起实施。此次取消出口退税的铜材,2023年出口量为56.64万吨,占铜材出口总量的83.6%。由于国内加工贸易免征进口环节增值税,退税主要涉及国内增值部分,因此,取消出口退税主要影响一般贸易出口方式。笔者预计,2025年进料及来料加工占比重回75%,再考虑比价影响,预计2025年铜杆、铜丝出口量同比下降8万吨,铜管及板带箔出口下降13万吨,预计2025年铜材总出口量下降21万吨,约占需求的1.4%。

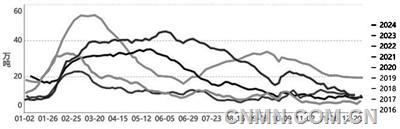

2024年以来,LME铜库存持续增加,自2024年5月份的10万吨增加至8月底的32万吨,9—10月,至27万吨。国内铜库存波动较大,2024年上半年,铜库存由年初的7万吨一度增至45万吨,下半年快速去化,目前为10万吨左右。

2025年,海外宏观市场面临较大不确定性,特朗普的政策不仅对美联储降息政策产生较大影响,也影响全球贸易形势,对铜消费端的影响或更显著。而国内政策预计仍偏积极,铜的消费与2024年相当,但出口端面临美国关税和国内出口退税取消的负向反馈。但是,海外消费在降息周期及相应政策下预计向好。2025年,全球精炼铜供应继续保持扩张态势,但原料端偏紧或限制其新增产能的释放。2025年,铜精矿长单加工费大幅下调,矿石供应大概率保持偏紧格局,在反向开票和公平竞争审查条例下,废铜供应存在不确定性,若原料端持续紧缺,冶炼厂不排除集中减产的可能。

在目前国内外经济形势及政策影响下,2025年,国内铜供过于求局面可能持续,但在海外消费回暖预期下,铜价整体将呈先抑后扬态势,且外盘铜价走势要相对强于内盘。

(作者单位:华闻期货)