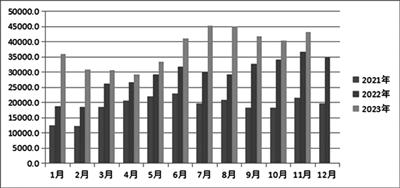

我国碳酸锂月度产量(吨)

数据来源:SMM,五矿经研院

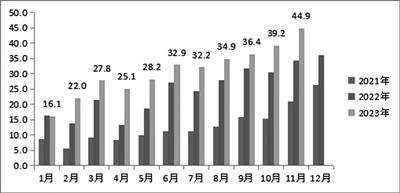

2021年以来我国动力电池月度装机量(GWh)

数据来源:中国汽车动力电池产业创新联盟,五矿经研院

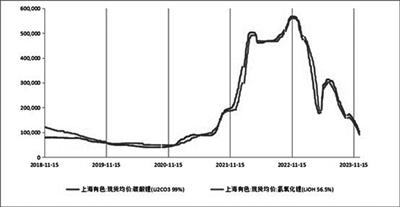

碳酸锂/氢氧化锂价格走势图

数据来源:同花顺iFind,五矿经研院

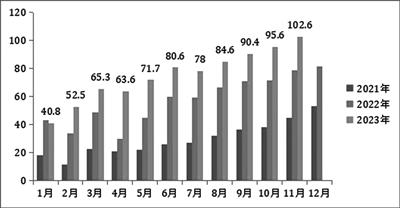

我国新能源车月度销量情况

数据来源:中国汽车工业协会,五矿经研院

11月份,中国新能源车市场增速保持相对强劲,而欧洲新能源车市场因德国补贴减少受到影响,美国市场则逐渐摆脱了罢工的影响。尽管年底终端需求总体走弱,但供应过剩的形势短期内难以改善。预计明年第一季度锂终端市场的表现有望好于预期,中游库存已经持续被压制到较低水平,这可能导致锂市场出现阶段性的企稳。

锂价快速下跌

11月中旬以来,碳酸锂和氢氧化锂价格快速下跌。12月15日,上海有色碳酸锂(99%)的现货价格报告为10.45万元/吨,较11月中旬下跌29.6%;氢氧化锂(56.5%)的现货价格为9.57万元/吨,环比下跌30.7%。

与此同时,碳酸锂期货价格也震荡下跌。在12月6日触及8.565万元/吨的最低点后,价格大幅震荡,总体保持横盘状态。截至12月15日,碳酸锂主力合约价格为10.46万元/吨,较11月中旬下跌26.65%。

我国新能源车产销量

增速相对坚挺

据中国汽车工业协会数据,截至11月份,我国新能源车产销量分别为107.4万辆和102.6万辆。产量环比增速较快,销量环比增速略有下降,产销量同比分别增长39.2%和30%。新能源车市场占有率为34.5%,环比增长1%。2023年1—11月份,新能源车累计产销量分别为842.6万辆和830.4万辆,同比分别增长34.5%和36.7%,市场占有率达到30.8%。

11月份,我国新能源车国内销量为92.9万辆,环比增长11.7%,同比增长33.9%;出口9.7万辆,环比下降21.9%,同比增长1.6%。1—11月份,我国新能源车国内销量为721.2万辆,同比增长31.7%;出口109.1万辆,同比增长83.5%。

11月份,汽车市场整体销量较为旺盛,我国汽车总产销量分别为309.3万辆和297万辆,同比分别增长29.4%和27.4%。新能源车在这一过程中表现较为突出,市场占有率进一步提升。

在新能源车销售类型方面,11月份,纯电动汽车销量为70.2万辆,同比增长13.5%,占比为68.4%;插电式混合动力汽车销量32.3万辆,同比增长89.5%,占比达到31.6%;燃料电池车销量为0.1万辆。纯电动汽车占比环比增长0.8%,有助于推动电池装机量的增长。

欧洲新能源车市场短期受挫

美国市场逐渐走出罢工影响

根据Insideevs的数据,10月份,全球新能源车销量达到127.9万辆,同比增长37%,市场渗透率达到17%。1—10月份,全球新能源车累计销量为1073万辆,同比增长38%,市场渗透率超过16%。

10月份,欧洲新能源车销量为26.03万辆,同比增长24%,市场渗透率达到25%;1—10月份,欧洲新能源车累计销量为249万辆,同比增长31%,市场渗透率为23%。但是,11月份,8个欧洲主要电动车销售国家为19.8万辆,同比下降13%。德国新能源车销量6.3万辆,同比下降39%。12月16日,德国经济部宣布提前终止2024年底退出的新能源车补贴计划,为明年德国新能源车市场蒙上阴霾。

据Marklines统计,11月份,美国新能源车销量为12万辆,同比增长36%;1—11月份,美国新能源车累计销量为133.8万辆,同比增长约51%。美国新能源车市场的增长主要受益于《通胀削减法案》的激励作用,该法案提高了符合国产化率要求的新能源车补贴标准。然而,近期美国发布的《外国敏感实体释义说明》以及欧洲对中国汽车企业的反补贴调查等举措,可能对中国企业的出口市场和欧美本地新能源车市场的增长造成影响。

产业链中上游需求

推动原料库存去化

据中国汽车动力电池产业创新联盟数据,11月份,我国动力电池装车量为44.9GWh,同比增长31%,环比增长14.5%。其中,三元电池装车量为15.7GWh,占总装车量的35%,同比增长42.4%,环比增长27.5%;磷酸铁锂电池装车量为29.1GWh,占总装车量的65%,同比增长26%,环比增长8.5%。1—11月份,我国动力电池累计装车量为339.7GWh,同比增长31.4%。其中,三元电池占32.3%,装车量同比增长10.7%;磷酸铁锂电池占67.6%,装车量同比增长44.4%。

电池产量方面,11月份,我国动力和储能电池合计产量为87.7GWh,同比增长40.7%,环比增长13%。其中,三元电池产量为27.8GWh,同比增长19.6%,环比增长17.9%;磷酸铁锂电池产量为59.8GWh,同比增长53.4%,环比增长11.5%。1—11月份,我国动力和储能电池合计累计产量为698.7GWh,产量同比增长41.6%。

正极材料方面,11月份,我国正极材料总产量约为18.37万吨,同比下降8.9%,环比下降7.9%。其中,磷酸铁锂材料产量为11.4万吨,同比下降4.8%,环比下降10.2%;三元材料产量为5.6万吨,同比下降16%,环比持平;锰酸锂产量为0.69万吨,环比下降19%;钴酸锂产量为0.7万吨,环比下降3%。

通过产业链各环节的数据对比,11月份,新能源车端的产量增速高于销量,表明终端存在一定的“冲量”迹象,但电池生产并未跟进。正极材料产量的进一步下降显示出产业链中上游对原料的需求仍在持续推动压减原料库存。

锂盐供应充足

据SMM统计,11月份,中国的碳酸锂产量为4.3万吨,同比增长17.6%,环比增长6.6%;氢氧化锂(主要用于加工高镍三元材料)产量为2.1万吨,同比下降17%,环比下降4%。这表明,11月份锂盐产量有所回升,尤其是碳酸锂的产量呈现较大幅度的增长。

在资源方面,海外锂矿到港的持续增长,表明当前锂资源供应量总体充足。下半年,多个澳大利亚和非洲锂矿山的供应逐渐投入市场。尽管在锂价持续下行的过程中,供应投入进程有所放缓,部分产能也出现减产或停产,但总体来说,供应量仍在持续增长。

今年下半年,澳大利亚的Wodgina锂矿增加25万吨锂精矿;中矿资源公司在津巴布韦的Bikita矿两处项目已完全达产,预计增加锂精矿45万吨/年;华友钴业公司在津巴布韦的Arcadia锂精矿产能约为24万吨/年;巴西Sigma公司的GrotadoCirilo锂精矿产能约为27万吨/年于今年下半年持续放量投入市场。此外,国内盐湖在冬季季节性减产,但南美洲的盐湖则迎来夏季生产高峰。这些因素表明,当前锂资源供应相对充足。

锂价将出现阶段性企稳

从终端需求角度来看,年底新能源车市场增速将进一步放缓,但明年初的形势可能好于预期。在国内市场,由于新能源车补贴已于今年年初退出,“抢补贴”现象不再存在,预计年底国内新能源车市场的“翘尾效应”规模将大打折扣,全年增速可能下降至30%。然而,展望明年一季度,考虑到今年一季度的基数较低、明年一季度不存在补贴退坡的干扰,加上双积分政策的调整,新能源车销量有望实现同比大幅增长。

在欧洲市场,虽然德国补贴政策提前退出,但部分车企承诺年内买车的补贴由车企负担,可能对销量起到一定支撑作用。明年初,德国的销量增长形势可能不太乐观,但其他国家市场形势良好。在美国,《通胀削减法案》的刺激作用持续显现,同时由于本土化要求的限制,这种刺激作用在一定程度上受到抑制。总体而言,年底全球市场增速将进一步放缓,全年增速预计将下降至30%,但是明年初的形势有望好于预期,尤其是国内市场相对优于国外市场。在储能领域,景气度不及预期,产能过剩问题严重,但由于总体规模尚小,影响相对有限。

从产业链中游来看,中游企业的库存持续压减至低位,对明年年初的备货相对不足。在上游供应方面,目前锂价对许多低成本盐湖企业而言仍然具有较高的利润,它们仍在积极进行排产。尽管前期的投资项目明年将陆续投产,但主要的资源国家和资源企业对产量进行主动控制以稳定价格的能力和意识也在提高,新的锂资源项目的推进总体上有所延迟。总体而言,预计锂盐供应仍将相对充裕,但在当前的价格水平下,高成本产能可能略有收缩。

综合而言,锂资源供应宽松的局面可能将继续,预计明年市场难言乐观。然而,鉴于明年一季度新能源车市场形势有望好转,锂市场可能随之出现阶段性的企稳。