安纳达7月30日披露2024年半年报显示:2024年上半年,公司实现营业总收入9.79亿元,同比下降8.00%;归母净利润4522.54万元,同比下降29.30%;扣非净利润4452.94万元,同比下降29.81%;经营活动产生的现金流量净额为-1.78亿元,上年同期为-8329.24万元;报告期内,安纳达基本每股收益为0.2103元,加权平均净资产收益率为3.76%。

谈及公司主营产品和用途,安纳达表示:公司主要从事钛白粉产品的研发、生产和销售,主要产品为金红石型钛白粉、锐钛型钛白粉等系列产品。现有产能8万吨。公司作为老牌的钛白粉生产企业,在下游行业有较高的知名度。公司控股子公司铜陵纳源从事磷酸铁产品的研发、生产和销售,主要产品为磷酸铁系列产品。现有产能总计15万吨。作为较早一批进入锂电的磷酸铁企业。公司在磷酸铁生产、研发上积累了较为成熟稳定的技术和生产工艺。今年上半年,公司钛白粉销量5.14万吨,同比增加3.2%,子公司磷酸铁销量2.95万吨,同比下降5.4%。

安纳达的半年报显示:我国钛白粉行情主要分为两个阶段,第一阶段为,1-3月市场呈现上涨走势,摆脱去年底到今年初的低价行情,前期库存消化,原料成本高位,叠加出口市场支撑下,一季度钛白价格稳中有升;第二阶段,4-6月钛白价格弱势下行,内需市场增量略显走弱,钛白市场价格陆续调整,价格略微回落。与去年同期相比,2024年上半年度,钛白粉国内市场和国外市场都出现了较好的增长。内需上,随着国家经济的平稳增长,钛白粉需求回暖,2024年上半年国内钛白粉表观需求量146.10万吨,同比增加29.22万吨,同比增长25%。

外需上,伴随国外印度、东盟、巴西等新兴经济体经济的长期持续向好发展,新兴经济体对基建固投的增加,钛白粉在全球市场上依然有着较大的增量呈现,2024年上半年国内钛白粉出口量97.25万吨,同比增加13.61万吨,同比增长16.28%。2023年,我国钛白粉供给侧竞争压力进一步显现。报告期,钛白粉产品新投产项目继续释放,但终端涂塑行业从内需来看已进入存量发展阶段,因此钛白产品及下游供过于求的现状的改变仍需时间消化,短期内钛白粉市场将会竞争加剧。长期来看,我国钛白粉行业整体会向着绿色环保、低能耗、高质量、高集中度、高附加值的方向发展。

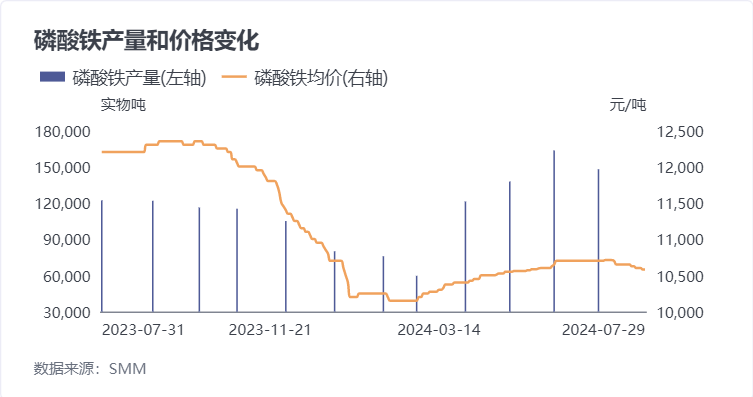

对于磷酸铁行业发展情况,安纳达在半年报中提及:2024年上半年我国磷酸铁产量为85.77万吨,同比增长49%,增速整体上较前几年有所下滑,但依旧保持在高位。今年上半年受国内各家磷酸铁厂商前期布局陆续释放,磷酸铁价格依旧处于低位,虽然终端市场对磷酸铁的需求量依旧强劲,供给侧产量也在同步快速释放,磷酸铁市场依旧处于激烈竞争态势。

从安纳达的营业收入构成来看,上半年钛白粉的营业收入占比同比增加9.92%,而磷酸铁业务的营业收入占比同比下降35.06%。

安纳达在半年报中介绍公司主要的业绩驱动因素情况时也表示:

(1)上半年,钛白粉市场需求略有回暖,国内钛白粉产量增量由需求推动,产品价格高于去年同期,受钛白粉产量陆续释放影响,市场竞争仍比较激烈。公司通过提升产品质量、丰富产品结构、开拓对外销售以及强化降本增效管理,提升企业内在竞争力,驱动企业健康平稳发展。公司加强技术创新和产品研发,提升公司主营产品的品质功效,通过研发及技术创新,拓展钛白粉的应用环境和稳定性,以此作为公司可持续发展支撑力。在营销方面,公司在内需市场整体需求回暖,但随着产量陆续释放,竞争加剧的大环境下,根据钛白粉市场发展特点优化营销渠道,加大出口和终端客户的开发力度,同时优化经销商结构,客户整体结构在直接终端、出口、经销商三个方面得到进一步优化。公司以成本控制为核心,持续开展特色的降本增效活动,坚持成本控制精细化管理,同时通过项目建设及技术改造,优化生产工艺,提升资源利用率,降低能源消耗。报告期,公司钛白粉实现产销平衡的同时,产量增长6.5%,销量增长3.3%,毛利率较去年同期也得到了提升。

(2)在整体市场竞争加剧的大环境下,公司维持与头部企业的战略合作,1、公司加大与头部企业战略合作,公司产品直接面向下游终端客户,减少中间环节成本,维持公司稳定的客户资源,提高产品在客户中的满意度。2、铜陵纳源依托母公司安纳达,充分利用了其公辅工程、污水处理等设施,母公司副产品硫酸亚铁为铜陵纳源的主要原料之一,作为循环综合利用副产品,原料成本较低;鑫克化工系铜化集团控股子公司六国化工所属子公司,为主要生产精制磷酸的企业,离公司距离仅3公里,有利公司产品主要生产原料磷酸获得稳定、充足的供应保障,有效降低了公司的生产成本。3、公司作为老牌磷酸铁生产企业,自2013年成立以来,一直从事磷酸铁的研发、生产、销售,也积累了丰富的先发技术优势,公司生产工艺成熟,并储备有多项磷酸铁工艺专利技术,同时公司生产的的磷酸铁在成本控制及产品质量的提升上都积累了大量的经验。

在对主要控股参股公司分析时,安纳达介绍子公司铜陵纳源材料科技有限公司表示:上半年,铜陵纳源磷酸铁市场处于高度竞争态势,公司依据市场行情调配生产,同时强化成本管理,增加产品竞争力,本期实现磷酸铁产量29,548吨,较上年同期下降4.45%。磷酸铁销售价格同比下降32.04%,报告期,磷酸铁实现营业收入25,758.35万元,较上年度下降35.09%,净利润-2990万元,较上年同期下降178.21%。

钛白粉方面:

回顾钛白粉2024年上半年的历史价格走势可以看出:SMM金红石型钛白粉2023年12月29日的均价为15850元/吨,2024年6月28日的均价为15600元/吨,其均价上半年下跌了250元/吨,跌幅为1.58%。而从其价格走势来看,其均价8月5日仍然持平于15600元/吨。

据SMM调研,钛白粉上半年出口成绩不俗,然多家企业新增产能的陆续投产,使得市场依然处于供过于求的状态,预计后市随着钛白粉企业库存的逐步去库而逐步带来供需关系的改变,进而有希望支撑钛白粉的价格“告别”自6月11日以来的持稳状态。

磷酸铁方面:据SMM了解,由于原材料成本上涨和产品销售价格下跌,磷酸铁行业的利润空间受到极大挤压。自2023年下半年以来,许多企业已开始出现亏损经营的状况。

回顾磷酸铁的走势可以看到:由于供应过剩和市场竞争激烈,磷酸铁价格自2023年下半年开始持续下滑。新投放产能的企业为了快速导入下游客户产品体系中,甚至以低价作为优惠条件,供给下游磷酸铁锂企业作产品验证。这种低价竞争策略导致整个行业陷入亏损状态。而2024Q3,部分原料如工业一铵价格下行,是此次价格下行的推手之一。另外,仍有零星的企业以低价挤入市场,磷酸铁锂企业采购部分便宜的货掺混在其他磷酸铁中,以此降本。通过掺混价格较低且质量较差的原料来降低成本可能会带来风险。对于磷酸铁的后市,2024年下半年,需要规避磷酸铁锂的退货量显著增加的风险。企业之间为了争夺市场份额,纷纷采取低价策略,导致整个行业陷入恶性竞争循环。只有为数不多的资金宽裕、销售压力不大的几家磷酸铁企业勉强挺价。2024Q3至下半年磷酸铁企业经营将或将变得更加艰难,保量、保价之间博弈,整体价格或将难稳。

推荐阅读: