当前铜价的驱动逻辑已从前期的高通胀预期支撑逐步转为全球疲弱的需求拖累,且供需驱动已有所减弱,铜价大概率将进入振荡下行周期。建议沪铜2207合约在72500—73000元/吨区间位置试空。

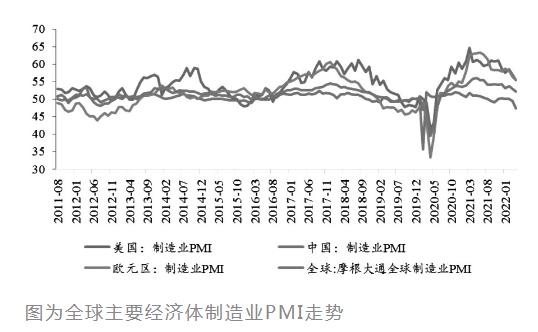

去年5月至今,铜价一直延续高位振荡行情,下有全球高通胀预期及库存持续走低支撑,上有全球经济景气度回落及美联储加息预期打压。目前来看,高通胀预期及低库存支撑逻辑均在减弱。而伴随着全球主要经济体制造业PMI数据持续走弱及美联储加息缩表力度强化,铜价压力更加凸显。且在利空因素逐步占据主导下,铜价呈现破位下行之势。

现实需求拖累

近期,美国通胀数据出现边际缓和,3月美国核心PCE同比增速较2月回落0.1个百分点,3月核心CPI同比较2月上升0.1个百分点。如果通胀率缓慢下降,那么前期高通胀给铜价带来的支撑效应将逐步回落。而随着全球主要经济体公布的制造业PMI数据持续不及预期,市场对于海内外整体需求走弱的担忧更加凸显。

美国一季度GDP环比折年率转负为-1.4%,前值为6.9%,这也是2020年疫情发生以来的首次转负;美国4月制造业PMI数据为55.4,不及预期及前值;欧元区4月制造业PMI为55.5,连续3个月下降。同时,IMF下调全球经济增长预期,上调通胀预期。IMF预计2022年全球经济将增长3.6%,较此前预测下调0.8个百分点,并全面调降了各大主要经济体今年的增速预期。全球经济增速趋缓,将使铜价进入中期下行周期中。

基本面驱动减弱

从当前铜产业相关指标来看,利多因素仍然体现在国内电解铜库存维持低位上。且由于废铜供应偏紧,精废价差收窄至偏低位置。短期来看,国内库存或难以出现明显回升。但结合其他指标来看,铜市整体供需驱动呈现边际转弱。

一是今年以来,铜矿TC持续回升,虽然矿山干扰仍频繁,但2022/2023年度是全球铜矿新增及存量产能释放强周期,铜矿预期增量依旧明显。国际铜业研究组织(ICSG)表示,2022年全球矿铜产量预计将受益于新建和扩建矿山的额外产出,加上疫情形势总体出现改善,全球铜市场预计将出现14.2万吨的过剩,2023年将出现35.2万吨的过剩。二是LME铜库存近期出现明显累积,前期低库存支撑作用有所弱化。随着内外比价的迅速修复,进口流入将逐渐增多,国内现货紧张的状况将得到缓解。

外围市场情绪面转空

从数据上看,自今年4月初开始,CFTC非商业净多持仓从36142手持续下降至上周的-15623手,主要表现为多头持续减仓,空头逐步增仓。反映出海外投机资金情绪已明显由多转空,对铜价走势形成直接的负面影响。

整体来看,当前铜价的驱动逻辑已从前期的高通胀预期支撑逐步转为全球疲弱的需求拖累,且供需驱动已有所减弱,铜价大概率将进入振荡下行周期。短期在国内库存未明显回升及需求回补预期支撑下,市场可能还会提供反弹沽空机会。从盘面走势看,主力合约今年以来阶段性的振荡上行通道,以及60日均线支撑均已被打破,价格或进一步寻求前期强底部支撑67000—68000元/吨。操作上,建议沪铜2207合约在72500—73000元/吨区间位置试空。(作者单位:广州期货)