SMM 7月1日讯:6月,沪锌主连6月25日之前都整体保持下跌的走势,最后几天略有回升。截止6月30日收盘,沪锌主连报21965元/吨,较月初跌1110元/吨,月内跌幅为4.8%。

现货价格与期货同向而行,据SMM现货报价显示,6月30日SMM 0#锌均价为22140元/吨,较月初跌800元/吨,月内跌幅为3.5%。

基本面

矿端:

进入6月,锌供应端维持紧平衡,国内锌精矿处于季节性恢复阶段,整体开工率稳步上行。预计进入7月,国内锌加工费计划进一步上调,指向短期锌矿供应保持紧平衡;冶炼厂原料库存充足下,掌握加工费议价权。

冶炼端方面:

由于云南地区炼厂在6月中旬前后恢复正常生产,6月精炼锌产量预计将环比增加1.85万吨至51.32万吨。另据SMM调研显示,国内精炼锌企业新增产能大多在2021年8月之后投产,产能释放延后。

进口方面:

此外,因进口窗口长期关闭,进口量需靠长单货源提振,6月预计精炼锌进口环比或略下降至4.6万吨。随着国内冶炼厂产量提升,加之抛储货源继续流入市场,预计7月对进口锌的需求相对有限,预计7月精炼锌进口量或降至4万吨左右。

库存方面:

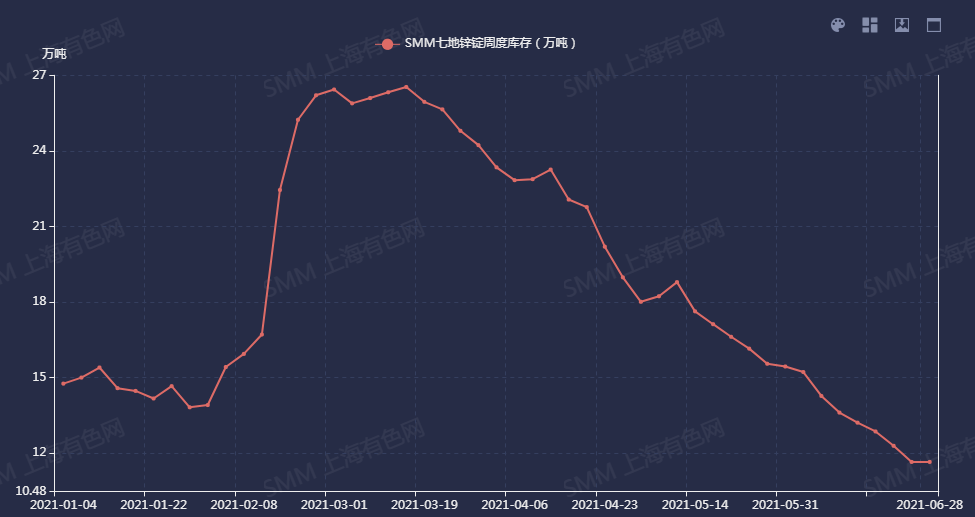

据SMM数据显示,国内七地锌锭周度库存自今年3月15日达到2020年4月20日高点后一路下滑,目前为2020年1月20日以来的低点。低库存对近期锌价走势有一定的支持性。

数据来源:SMM数据库 点击申请免费试用

下游消费端方面:

镀锌受黑色系以及锌价暴涨影响,加之出口退税降低政策落地,镀锌订单全面走弱;而年后镀锌厂成品持续累库,将直接导致企业控产运行。从SMM镀锌新样本分规模开工率上看,中小型企业开工率在3月就迎来了拐点,部分企业已经停产运行。

压铸锌合金方面,高锌价抑制终端消费,叠加淡季来临,压铸开工率下滑。

氧化锌方面,受轮胎消费良好的利好因素影响,氧化锌板块消费相对稳定,订单持续上行。

7月锌市基本面及锌价展望

展望7月,伦锌方面,近期美联储主席鲍威尔淡化通胀风险,重申会在加息问题上保持耐心,另外近日美国总统拜登通过了为期8年的基建计划。这两点均对宏观情绪上有了提振,然SMM认为美国短期的言论主要是为了缓和市场前期的恐慌情绪,但趋势来看仍然会收缩货币政策,所以短期情绪或有恢复,但中长期仍不乐观。基本面上,伦锌仍维持小幅去库,LME0-3升贴水亦维持原先贴水状态,整体来看,宏观情绪或难以提供长期支撑,预计伦锌震荡走弱。

沪锌方面,云南地区炼厂限电陆续结束,企业已经恢复生产;从SMM对矿冶企业的调研来看,7月国内锌精矿给加工费料继续环比上调100~200元/金属吨,进口标矿加工费主流仍在80美金/干吨附近。云南地区:罗平锌电已经开始检修,矿需求量不大,暂无采购需求,蒙自及云铜库存量较高,采购意愿不强,对外采购价报在3900~4000元/金属吨。内蒙地区冶炼企业原料库存较高,整体计划上调幅度在100~200元/金属吨。陕西地区由于冶炼厂有进口矿补充,整体计划上调幅度在100~200元/金属吨,广西及湖南地区计划调整幅度在100元/金属吨。整体来看,3季度国内矿相对偏宽松,后续关注4季度进口矿流入情况。

冶炼端由于云南地区炼厂均于6月中旬前后恢复正常生产,6月精炼锌产量预计将环比增加1.85万吨,但6月库存仍在持续去库,SMM认为主要由于炼厂恢复生产后仍未完全将库存转移至社库,各地社库入库量仍处于低位,而市场于低价采购意愿较好,而随着7月入库改善,以及抛储的推进,预计社库将逐步增加。

综合来看,锌市短期需等待入库量提升及抛储落地开始招标后的累库行情,待累库出现后,锌价将进一步走弱。