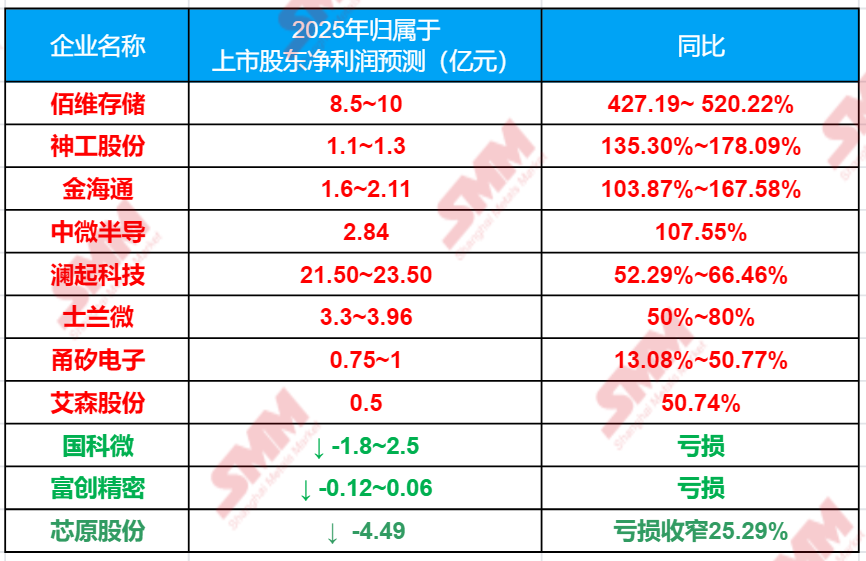

自进入2025年三季度以来,半导体及存储芯片行业发展持续向好,存储芯片行业更是掀起了一波接一波的“涨价潮”,而半导体行业的明显回暖和存储芯片的供不应求带动产业链相关业绩表现也十分出色。目前已有多家产业链企业发布2025年业绩预告,多数业绩在半导体行业向好的背景下录得不同程度的上涨,SMM整理如下:

佰维存储:

存储芯片环节的佰维存储在其业绩预告中提到,预计公司2025年归属于上市公司股东的净利润或在8.5~10亿元左右,相比2024年同期将增加6.89亿元至8.39亿元,同比增加427.19%至520.22%。其中尤以四季度表现最为惹眼,其四季度单季归属于母公司所有者的净利润预计为8.2亿元至9.7亿元,同比增长1225.40%至1449.67%,环比增长219.89%至278.43%。

提及业绩变动的原因,佰维存储表示,受全球宏观经济环境影响,存储价格从2024年第三季度开始逐季下滑,2025年第一季度达到阶段性低点,公司一季度产品销售价格降幅较大。从2025年第二季度开始,随着存储价格企稳回升,公司重点项目逐步交付,公司销售收入和毛利率逐步回升,经营业绩逐步改善。2025年度公司在AI新兴端侧领域保持高速增长趋势,并持续强化先进封装能力建设,晶圆级先进封测制造项目整体进展顺利,目前正按照客户需求推进打样和验证工作,为客户提供“存储+晶圆级先进封测”一站式综合解决方案。2025年度为提高公司产品的市场竞争力,公司持续加大芯片设计、固件设计、新产品开发及先进封测的研发投入力度,并大力引进行业优秀人才投入力度。

神工股份:

专注于半导体级硅材料研发、生产和销售的神工股份,其发布的2025年业绩预告显示,公司预计2025年实现1.1~1.3亿元,与去年同期相比,将增加6,325.17万元到8,325.17万元,同比增长135.30%到178.09%。

提及公司业绩变动的原因,神工股份表示,报告期内,全球半导体市场持续回暖。其中,海外市场受到人工智能需求拉动,高端逻辑、存储芯片制造厂开工率持续提升,资本开支有所增加,带动公司大直径硅材料业务收入稳步增长;中国本土市场国产替代加速,资本开支持续增长,特别是存储芯片制造厂在技术和产能两方面紧跟全球先进水平,对关键耗材需求增加,带动公司硅零部件业务收入快速增长。且随着下游需求回暖向好,公司产能利用率提升,规模效应显现;叠加内部管理优化,毛利率与净利率同步提升,公司盈利能力稳步上行。

1月26日公司在接受投资者活动调研时曾被问及对2026年半导体市场的展望,神工股份表示,2024年以来,全球半导体市场有所回暖,但结构性特征却极为显著,且其背后驱动力与以往周期大相径庭:终端需求的来源,并非消费者对智能手机、个人电脑等电子产品的日常消费,而是科技巨头企业为提供人工智能服务而竞相投入的资本开支,在产业历史上尚属首次。

因此,半导体各细分市场的景气度高度分化:与消费电子相关的成熟市场仍处于萧条期,而与人工智能相关的新兴高端市场却供不应求,景气度高涨。

公司管理层综合市场研究数据认为:2026年海外科技巨头在人工智能领域的资本开支将超过单季度1,000亿美元,将为本次周期结构性回暖提供强劲动能,建设庞大的芯片制造产能。因此,本次周期回暖的市场规模峰值有望超过上一周期(2021-2022年)。

另一方面,芯片制造产能及其配套的基础设施建设,乃是极为复杂的系统工程,难以一蹴而就,因此海外下游市场需求的释放节奏可望长于上一周期。

中国国内市场方面,由于海外厂商退出消费级存储芯片市场的短期刺激,叠加本土人工智能领域长期需求,中国本土存储芯片制造产能有望继续增长;此外,随着海外先进逻辑芯片代工厂削减成熟制程产能,国内逻辑芯片代工厂将获得新的发展动能,以填补其供应缺口,将刺激中国本土逻辑芯片制造产能增长。

值得注意的是,当前中国本土芯片设计和制造所需要的工业软件、材料、零部件及关键设备的国产化进程已经进入“深水区”,仍然任重而道远。

公司业务同时受益于海外和中国市场需求。公司将紧密跟踪市场变化,积极应对、审慎决策,为股东创造长期价值。

金海通:

半导体设备公司金海通也发布了其2025年业绩预告,预计公司2025年归属于上市公司股东的净利润在1.6~2.11亿元,与上年同期相比,将增加8,151.85万元到13,151.85万元,同比增加103.87%到167.58%。

对于公司业绩预增的原因,金海通表示,2025年,公司所在的半导体封装和测试设备领域需求持续增长,同时公司持续进行技术研发和产品迭代,三温测试分选机及大平台超多工位测试分选机(针对于效率要求更高的大规模、复杂测试)等需求持续增长,公司测试分选机产品销量实现较大提升,公司2025年年度业绩实现较好的增长。

中微半导:

半导体芯片企业中微半导也在此前发布业绩预告称,预计公司2025年归属于上市公司股东的净利润约2.84亿元,与上年同期(法定披露数据)相比,将增加1.47亿元左右,同比增长107.55%左右。

提及公司业绩变动的原因,中微半导表示,一方面公司新产品持续推出,不仅扩充了产品阵容,拓宽了应用领域,同时提升产品竞争力,公司产品出货量持续攀升,营收稳步增长;且公司32位MCU在工业控制和汽车电子领域持续放量,出货数量和营收占比均实现较大幅度增长;另外,公司持有电科芯片股票浮动收益大幅增加,导致归属于母公司所有者的净利润大幅增长。

澜起科技:

同样隶属存储芯片环节的澜起科技2025年业绩同样预喜,公司预计2025年实现归属于上市公司股东的净利润在21.50亿元~23.50亿元,较上年同期(法定披露数据)增长52.29%~66.46%。

提及业绩变动的原因,澜起科技表示,受益于AI产业趋势,行业需求旺盛,公司互连类芯片出货量显著增加,推动公司2025年度经营业绩较上年同期实现大幅增长。

在2025年11月份,澜起科技在接受投资者活动调研时曾被问及公司未来业绩增长的动力,公司回应称,在人工智能时代,计算机的算力和存力需求快速增长,系统对运力提出了更高的需求。作为一家为计算和智算提供高性能运力的企业,公司多款高速互连芯片产品可有效提升系统的运力,将在未来的人工智能时代发挥重要作用。

公司互连类芯片相关产品未来将持续受益于AI产业趋势,特别是AI整体由训练端向推理端的迁移,将带动更多高速互连芯片的需求。

展望2026年到2027年,从产业趋势来看,AI将持续推动存储需求的增长,DDR5持续渗透及子代迭代有助于维系和提升公司相关产品的平均销售价格及毛利率;此外,针对公司的互连类芯片新产品,包括PCIeRetimer、MRCD/MDB、CKD、MXC芯片等,行业生态在持续完善,其价值也在逐步获得终端客户的认可,新产品的逐步上量将对公司业绩产生积极影响。

从中长期来看,公司将持续关注高速互连芯片领域的新技术及产业趋势,利用公司现有核心技术优势(包括内存接口相关技术及SerDes高速串行接口技术),结合公司战略布局及产品规划,探索潜在市场机会,比如公司正在研发的PCIeSwitch芯片,以及正在布局的以太网或光互连领域,将进一步丰富公司产品种类,拓宽公司可触及的市场规模。

士兰微:

士兰微作为国内领先的IDM(垂直整合制造)模式芯片企业,具备从芯片设计、晶圆制造到封装测试的全产业链自主能力,在其近日发布的业绩预告中提到,公司预计2025年归属于上市公司股东的净利润约为3.3~3.96亿元,相比去年同期增加50%到80%。

对于公司业绩变动的原因,士兰微表示,报告期内公司深入实施“一体化”战略。一方面,公司通过保持高强度的研发投入,持续推出富有竞争力的产品,持续加大对大型白电、汽车、新能源、工业、通讯和算力等高门槛市场的拓展力度,公司总体营收保持了较快的增长势头。另一方面,公司通过积极扩大产出、采取各项降本增效举措,有效应对外部激烈市场竞争,使得公司产品综合毛利率与2024年相比保持了基本稳定。

报告期内,公司子公司士兰集成5、6吋芯片生产线、子公司士兰集昕8吋芯片生产线、重要参股企业士兰集科12吋芯片生产线均实现满负荷生产。士兰集成、士兰集昕、士兰集科三家公司的盈利水平均较2024年有所提升。

报告期内,公司子公司成都士兰、成都集佳功率模块和功率器件封装生产线均保持稳定生产。成都士兰(含成都集佳)的盈利水平较2024年保持相对稳定。

甬矽电子:

半导体封测厂商甬矽电子也发布了2025年业绩预告,预计2025年实现归属于上市公司股东的净利润在0.75~1亿元,与上年同期(法定披露数据)相比,同比增加13.08%至50.77%。

提及公司业绩变动的原因,主要与行业景气度、产品线建设、客户群拓展预计规模化效应等四个方面有关。首先是行业景气度方面,报告期内,全球半导体产业在人工智能、高性能计算、数据中心基础设施建设等需求的拉动下,延续增长态势。得益于海外大客户的持续放量和国内核心端侧SoC客户群的成长,公司营业收入规模保持增长。

产品线建设方面,公司依靠二期重点打造的“Bumping+CP+FC+FT”的一站式交付能力,可以有效缩短客户从晶圆裸片到成品芯片的交付时间及实现更好的品质控制;随着晶圆级产品线的产能与稼动率持续爬坡,公司先进封装产品占比不断提升,产品结构持续优化;客户群拓展方面,公司持续深化AIoT大客户以及海外头部设计客户的合作,目前已经形成了以各细分领域的龙头设计公司以及台系头部设计公司为主的稳定客户群,未来大客户以及海外营业收入占比有望持续提升,客户集中度将进一步提高。

规模化效应方面,报告期内,随着公司营业收入的增长,规模效应初步显现,单位制造成本及期间费用率逐步降低,正向促进净利润水平提升。

且值得一提的是,甬矽电子在1月21日还发布了投资者活动记录表,其中被问及产品价格变动趋势,甬矽电子回应称,一方面,上游原材料价格与下游需求持续向好,产品价格可能因此水涨船高;另一方面在产能饱和情况下客户可能会出于缩短交期目的而主动溢价。

艾森股份:

核心业务是半导体电子化学品的研发、生产与销售的艾森股份,在近日发布2025年业绩预告称,预计公司2025年归属于上市公司股东的净利润约为5,046.33万元,与上年同期相比,将增加约1,698.57万元,同比增长约50.74%。

提及业绩变化的原因,艾森股份表示,报告期内,得益于半导体行业整体景气度回升,下游先进封装客户需求的持续释放,公司产品及全球化布局取得成效,营业收入实现稳健增长。

报告期内,公司持续加大研发投入,重点聚焦光刻胶、先进制程电镀液等高端“卡脖子”产品的技术攻关,产品技术不断取得突破,获得多家头部晶圆客户及封装客户的认证与订单。随着先进制程电镀产品量产、先进封装光刻胶量产放量,公司产品结构得到进一步优化,毛利率持续提升,盈利能力进一步增强。

国科微:

半导体芯片企业国科微也在此前发布2025年业绩预告,公司预计归属于上市公司股东的净利润亏损在1.8~2.5亿元,去年同期盈利0.97亿元。

提及公司业绩变动的原因,国科微表示,一是研发费用及期间费用的影响。报告期内,公司持续加大研发投入力度,在端侧人工智能、汽车电子、智慧视觉、无线局域网等多领域持续投入,研发费用较上年同期大幅增长;此外,销售费用、管理费用、财务费用等期间费用亦较上年同期呈现不同程度的上升,影响了业绩表现。

二是营业收入及毛利的影响。报告期内,受市场环境变化(如原材料采购价格上涨且供应紧缺)及公司销售策略调整等多重因素影响,公司部分产品销售额下滑,整体营业收入有所减少。同时,报告期内,因公司销售的主要产品未上调价格,而随着原材料成本逐步上升,导致报告期内产品毛利率走低;公司研发的主要新产品在报告期末才实现逐步量产也进一步影响了毛利率的提升,进而对公司整体业绩形成较大影响。

三是所得税费用的影响。依据现行会计政策及企业会计准则相关规定测算,公司可弥补亏损对应的递延所得税资产金额减少,进而导致当期所得税费用相应增加,对公司净利润产生影响。

富创精密:

富创精密是国内半导体设备精密零部件的领军企业,其预计2025年归属于上市公司股东的净利润与上年同期(法定披露数据)相比,将出现亏损,预计实现归属于上市公司所有者的净利润-1,200.00万元到-600.00万元。

提及业绩变化的原因,富创精密表示,全球半导体发展趋势下国内设备零部件行业迎来“双轮驱动”向好格局:一方面,随着海外头部晶圆厂资本开支重回扩张周期,相关需求同步增长;另一方面,国内下游客户加速供应链本土化,对国产设备零部件的需求快速提升。公司自2022年10月登录科创板以来,紧紧锚定行业重构机遇,把握本轮全球产能重构契机,持续加大关键资源、先进产能及人才储备等前瞻性投入,以夯实长期发展基础,提升未来持续盈利能力。

截至2025年12月31日,公司已顺利完成沈阳、南通、北京及新加坡的国内外产能布局。相关战略性举措的实施,短期虽可能导致经营性利润阶段性承压,但长期有望筑牢发展根基,提升持续盈利能力。

芯原股份:

芯原股份作为一家自主半导体IP,为客户提供平台化、全方位、一站式芯片定制服务和半导体IP授权服务的企业,已拥有丰富的面向人工智能(AI)应用的软硬件芯片定制平台解决方案,涵盖如智能手表、AR/VR眼镜等实时在线(Alwayson)的轻量化空间计算设备,AIPC、AI手机、智慧汽车、机器人等高效率端侧计算设备,以及数据中心/服务器等高性能云侧计算设备。

公司此前发布业绩预告时提到,经财务部门初步测算,公司预计2025年度实现归属于母公司所有者的净利润约-4.49亿元,与上年同期(法定披露数据)相比,亏损收窄1.52亿元,收窄比例为25.29%。

营收方面,公司预计2025年度实现营业收入约31.53亿元,较2024年度增长35.81%。其中2025年下半年营收增长明显,公司预计实现营业收入21.79亿元,较2025年上半年增长123.81%,较2024年下半年增长56.81%。

且公司技术能力业界领先,持续获得全球优质客户的认可,2025年第二、第三、第四季度新签订单金额三次突破历史新高,其中2025年第四季度较第三季度进一步增长70.17%。2025年全年,公司新签订单金额59.60亿元,同比增长103.41%,其中AI算力相关订单占比超73%,数据处理领域订单占比超50%。

截至2025年末,公司在手订单金额达到50.75亿元,较三季度末的32.86亿元大幅提升54.45%,且已连续九个季度保持高位。公司2025年末在手订单中,量产业务订单超30亿元,量产业务的规模效应显著,订单的持续转化将为公司未来盈利能力逐步提升奠定坚实基础。2025年末在手订单中,预计一年内转化的比例超80%,且近60%为数据处理应用领域订单。

存储芯片涨价潮延续两家芯片公司已发布涨价函

从上述各企业的业绩变动原因均可以看出,企业业绩转好均是由半导体行业在2025年明显好转带动。而三家亏损的企业,国科微有部分原因是因原材料价格上涨而产品价格保持稳定,导致毛利率收窄;富创精密则是因为在持续扩大产能,导致短期利润承压;芯原股份2025年二、三、四季度签订单金额更是连续三次突破历史新高,亏损较此前有所收窄......

据公开资料显示,2025年,全球半导体市场在AI与存储的双轮驱动下强劲复苏,甚至市场的实际表现已经超过了部分机构在今年年初对半导体行业的预测,世界半导体贸易统计组织(WSTS)在12月2日发布的最新展望中便将2025年半导体市场规模上调至7720亿美元,较其2025年6月的约7009亿美元大幅提升,而其2025年年初对当年半导体市场的预测在6970亿美元左右,多次上调预期也足以证明实际市场的超预期表现。

而存储芯片行业更是在2025年开启了“超级周期”,“一芯难求”一度也成为储能和存储芯片行业的代名词。在AI需求的持续爆发下,存储芯片供不应求的情况持续紧张,存储芯片价格持续上涨,据1月12日市场研究机构CounterpointResearch发布存储市场内存月度价格追踪报告显示,仅是在2025年第四季度存储价格便已飙升40%以上,预计2026年一季度其价格将再度上涨40%至50%,2026年第二季度仍有望继续上扬约20%。

而这并不是结束,据财联社1月27日消息,中微半导、国科微2家半导体公司相继发出涨价函,公司旗下部分芯片产品将不同程度涨价。中微半导表示,受当前全行业芯片供应紧张、成本上升等因素的影响,封装成品交付周期变长,成本较此前大幅度增加,框架、封测费用等成本也持续上涨。鉴于当前严峻的供需形势以及巨大的成本压力,经过慎重研究,决定于即日起对MCU、Norflash等产品进行价格调整,涨价幅度15%~50%。若后续成本再次发生大幅变动,价格也将跟进调整。

国科微也宣布自1月起对合封512Mb的KGD(已知合格芯片)产品涨价40%,对合封1Gb的KGD产品涨价60%,对合封2Gb的KGD涨价80%,对外挂DDR的产品价格另行通知。

机构评论

银河证券表示,近期半导体板块表现较好,核心驱动是产业链景气度提升预期强化。除此之外,在外部环境背景下,供应链安全与自主可控依旧是长期趋势。设备与材料在国产创新顶层设计下逻辑最硬,数字芯片是算力自主的核心载体,先进封测受益于技术升级。

大同证券表示,近期半导体产业链呈现显著的结构性变化,其核心驱动力源于人工智能技术浪潮。综合来看,当前趋势可能主要围绕两个方面展开。一方面,上游核心元器件领域呈现出供给约束下的紧张格局。由于AI加速芯片(GPU/ASIC)对台积电、三星等先进制程产能的优先占据,传统服务器CPU的产能空间受到挤压。同时,存储原厂采取的供应策略调整,推动NAND和DRAM价格出现显著波动。这种供需环境的变化,使得掌握先进制造与核心技术的半导体厂商在产业链中的议价地位受到市场关注。从产业逻辑看,处于类似环节的公司,其短期盈利结构与供需关系可能面临重塑,建议重点关注算力、存储领域。另一方面,中下游的制造与解决方案提供商展现出通过技术创新与业务拓展驱动增长的能力。

招商证券预计,2026第一季度各品类存储价格环比涨幅超预期,预计2026年全年全球存储供给整体维持偏紧状态,AI需求增长持续高于产能扩张速度,其他消费类存储和利基型存储受到产能挤压和下游恐慌备货等因素,价格涨幅也远超常规水平。今年国内存储产业链多环节都将受益于缺货涨价浪潮,核心建议关注存储原厂、存储模组/芯片公司、存储封测/代工等环节。