SMM12月17日讯:

美国就业报告显示11月份失业率上升,令市场对美国明年将进一步降息的预期升温,市场对后续美联储降息幅度与节奏的乐观预期持续推升金银铂钯等贵金属的估值。全球央行持续增持黄金为贵金属价格提供支撑。市场对局部地缘政治冲突升温的担忧推升了市场的避险偏好,避险资金优先流向黄金、白银等传统避险标的,带动贵金属板块整体走强。银铂钯供应偏紧与终端需求增长可期等为其走强提供了基本面的支撑。广期所铂钯期货期权落地后,吸引产业套保资金与投机资金入场,成交量激增,带动期价上涨。黄金、白银价格处于历史高位后,部分市场交易资金转向估值更低的铂钯板块,形成板块内 “价值洼地” 补涨,带动贵金属全线走强。而贵金属期货的全线飙升带动相关股票的走强,进而出现了贵金属期股携手走高。截至12月17日15:32分左右,COMEX黄金涨0.46%,报4352.4美元/盎司;沪金主连涨0.42%,报979.72元/克;COMEX白银涨4.21%,盘中刷新历史新高至66.65美元/盎司;沪银主连涨5.05%,盘中刷新历史新高至15555元/千克;白银T+D涨5.32%,盘中刷新历史新高至15535元/千克。此外,铂主连以7%的涨停幅度报收,其刷新上市以来的新高至527.55元/克;钯主连以6.99%的涨停幅度报收,其刷新上市以来的新高至455.15元/克。

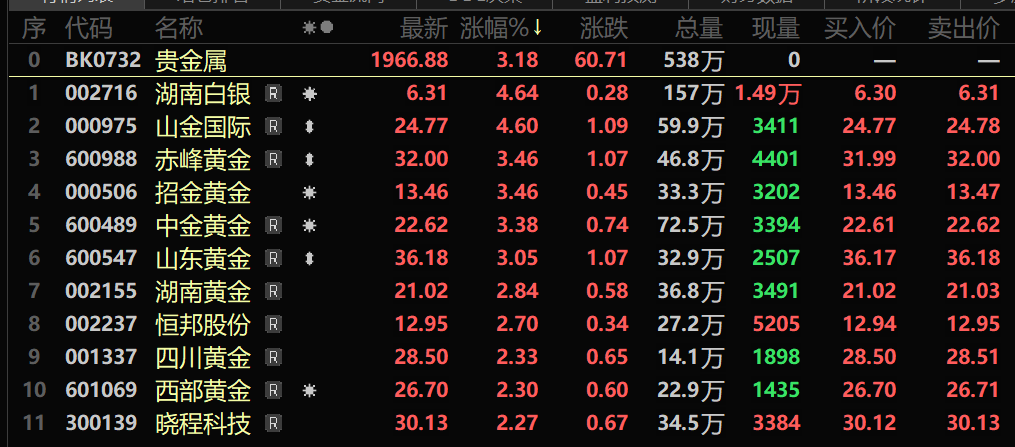

股市方面,截至12月17日收盘,贵金属板块涨3.18%,个股方面:湖南白银以4.64%的涨幅领涨,山金国际、赤峰黄金、中金黄金以及招金黄金等涨幅居前。

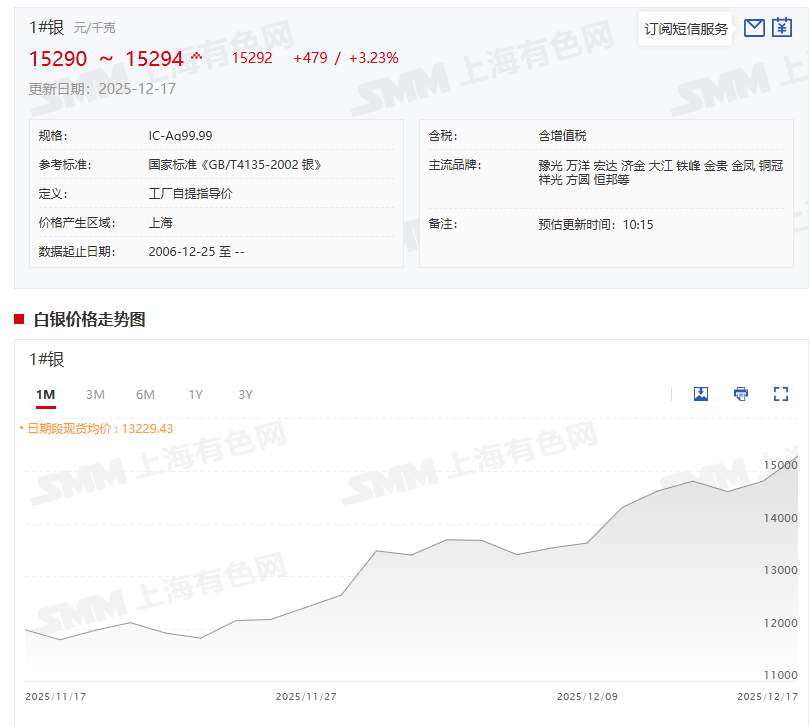

银价再刷新高 市场观望情绪浓厚

随着白银期货创下历史新高,白银现货价格的历史记录也被重新书写!12月17日,SMM1#白银上午出厂参考均价为15292元/千克,均价较前一交易日涨479元/千克,涨幅为3.23%。据了解,日内TD-沪银主力2602合约基差较昨日变化不大,早盘现货市场小幅贴水报价刚需成交。上海地区国标银锭持货商主流报价对TD贴水5-10元/千克少量成交,部分持货商对沪期银2602合约贴水10-15元/千克惜售观望,深圳地区持货商国标银锭对2602合约贴水30元/千克报价。银价大幅上涨后,市场观望情绪浓厚,下游接货意向大幅下滑,部分贸易商提及即使扩大贴水议价至10元/千克以上也很难实际成交,市场交易者普遍畏高观望,现货市场成交寡淡。

各方声音

对于贵金属的后市走势,部分机构的看法如下:

国泰君安指出:当下铂金价格的主要驱动包括:实物供应短缺:南非矿端困扰,俄罗斯地缘因素持续;需求新增长点:汽车催化剂存量需求托底,氢能需求打开想象力;宏观支撑:整体宽松预期未改;“估值洼地”吸引:金银价格相继突破历史高点,金铂比偏高,铂金投资价值显现。》点击查看详情

摩根士丹利表示,鉴于市场预期降息将持续、美元指数有望再度走弱,黄金或将持续获得宏观面支撑,预计到2026年第四季度金价将达到每盎司4800美元。摩根士丹利预计2026年铂金价格将达每盎司1775美元。

澳新银行称,如果美国经济增长前景改善、美元意外走强,以及美联储立场偏鹰派,可能导致金价在2026年回落至3500美元/盎司。

高盛集团在一封电邮公告中表示,如果美国私人投资者将资金部署到黄金交易所交易基金(ETF)中,那么到2026年底金价达到每盎司4,900美元的预期有很大上调空间。分析师Lina Thomas和Daan Struyven称,黄金ETF在私人金融投资组合中的占比仅为0.17%。分析师认为黄金ETF是衡量美国市场黄金敞口的最通用工具。分析师表示,目前的黄金敞口仍低于2012年峰值,“当前黄金持仓仍然很低”。高盛估计,美国金融投资组合中黄金占比每增加一个基点,金价就会上涨1.4%。这是基于新增购买的影响,而不是现有持仓的价格上涨。

报告指出,“长期资本配置者正在考虑增加黄金配置,将其作为战略性投资组合多元化工具。即使从全球债券和股票投资组合中抽出资金适度重新配置黄金,也可能大幅推高规模相对较小黄金市场的价格”。据高盛对13F文件的分析,美国最大的投资者中,持有黄金ETF的不到一半。如有相关风险敞口,配置比例为已报告资产的0.1%至0.5%。

国际清算银行(BIS)表示,散户投资者推动了近期金价飙升,使黄金脱离了传统的避险模式,成为一种更具投机性的资产。虽然这轮涨势可能是由机构交易员在股市估值被认为已偏高、疑虑加剧之际寻求避险敞口所点燃,但有证据表明,散户投资者为“搭顺风车”而入场放大了这波行情。位于巴塞尔的该机构在周一发布的季度市场发展报告中称,这促使金价走势偏离了以往的惯常模式。“金价与其他风险资产一道上涨,偏离了其作为避险资产的历史模式,”国际清算银行货币与经济部门负责人Hyun Song Shin在巴塞尔表示,“黄金更多地成为了一种投机性资产。”

ING大宗商品策略师Ewa Manthey指出,全球70%至80%的白银产量来自铅、锌、铜或金矿的副产品,这意味着即便银价飙升,若主金属价格未同步走强,供应也难以快速响应。(财联社)

道富投资管理指出,2025年金价升势创1979年以来最佳年度表现,预计在2026年将有所缓和,金价可能在每盎司4000-4500美元区间震荡走高。支撑黄金的结构性牛市周期因素包括美联储宽松政策、强劲的央行与零售需求、ETF资金流入、股债相关性上升以及全球债务问题。策略性资产重新配置及地缘政治因素,或将推升金价上探每盎司5000美元水平。

世界黄金协会(WGC)周四发布的报告中指出:“美债收益率下行、地缘政治风险高企以及显著增强的避险需求叠加,将为黄金提供极为强劲的顺风。在这一情景下,金价有望从当前位置再上涨15%到30%。”WGC预计,投资需求——尤其是通过黄金ETF的配置,将在未来继续扮演关键驱动力,抵消珠宝及科技行业需求疲软的影响。》点击查看详情

道明证券分析师表示,美联储降息概率增加,且市场对美联储独立性存在担忧,加上美国债务处于历史高位并持续增长,黄金价格可能在2026年上半年创下每盎司4400美元的新高。道明银行认为,黄金新的长期价格区间将在每盎司3500美元至4400美元之间,引发下行风险的因素主要是美国风险资产的价格不断上涨,导致资金流出避险资产;或者市场观点发生转变,相信美国就业不会走弱,美联储也不会进一步降息。》点击查看详情

摩根大通维持对黄金的多年看涨前景,预计到2026年,持续强劲的央行和投资者需求将推动金价升至每盎司5000美元。

德商银行预计未来一年内金价将上涨至4400美元/盎司。德商银行预计未来一年银价将进一步上涨,尽管涨幅温和,但有望达到59美元/盎司。

中信建投证券发布研究报告称,伴随美国通胀回落以及劳动力市场韧性下降,美联储下半年降息预期升温,降息开启带动的名义利率及实际利率下降,将为黄金上涨注入新动力。

美国银行表示,黄金价格到2026年可能达到每盎司5000美元,该行认为近期金价飙升背后的驱动力将会持续。以迈克尔·维德默为首的策略师团队认为,黄金目前“超买”,但仍“投资不足”,而美国不同寻常的经济政策为其提供了支撑。美国银行预计明年黄金均价将达到每盎司4538美元,并指出矿产供应紧张、库存低迷以及需求不均衡是主要原因。该行还上调了2026年铜、铝、银和铂金的价格预测,但表示钯金仍然供应过剩。

推荐阅读: