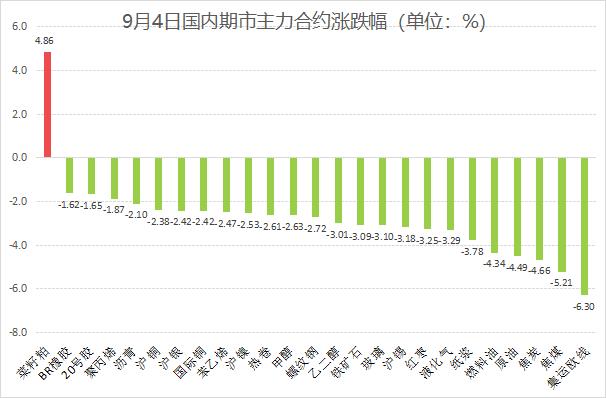

受海外宏观情绪不佳,恐慌情绪升温影响,今日股市和商品联袂走弱,沪指失守2800点,国内商品大面积飘绿。受利比亚原油可能重返市场影响,国际油价破位下行,国内原油系抱团大跌,SC原油、高硫燃料油主力合约跌逾4%,化工板块跟随走弱。美国衰退担忧再升温,有色金属承压回落,沪铜跌超2%。黑色系弱势难改,双焦下挫5%左右。农产品菜系消化利多因素继续走高,菜粕飙升4.86%。受需求转弱,航司加速下调运价影响,集运指数重挫6.3%。全面跟踪国内商品走势的文华商品指数报167.12点,下跌1.65%。

**多重利空因素共振,原油携燃油破位下行**

周三原油系在国内期市中跌幅居前,SC原油、高硫燃料油主力合约重挫逾4%,双双创下去年6月以来的新低,LPG主力合约大跌超3%,沥青主力合约下挫逾2%。利比亚央行行长称各派别接近达成协议,利比亚的50多万桶原油日产能可能重返市场,市场对沙特出手保价的信心也在逐渐减弱,OPEC 或按计划从10月开始增加产量,供应端给油价的支撑快速消退。不仅如此,美国制造业PMI连续第五个月处于50的荣枯线下方,引发原油市场对后市油品需求的担忧,悲观情绪促使油价击穿前期支撑。

**现货运价跌势不减 集运指数持续下破**

随着需求转弱,各大航司加速下调运价,9月第二周欧线报价均值已下移至大柜5500美金左右,2M和OA联盟的报价均值约为大柜5550美金,THE联盟报价均值月大柜为5350美金。部分航次特价,包括EMC的CEM航线报3185/5320,CMA的FAL5航线报2730/5060等,体现出各大航司的在货量不足、基本面供大于求情况下的降价揽货策略,或进一步提高市场对未来即期运价走势的消极预期。目前欧线现货运价维持下跌趋势,且不见企稳迹象,集运市场悲观氛围持续蔓延,大量空配资金涌入主力EC2412合约,压制主力期价大幅走跌,今日EC2412合约收于2010,跌幅逾6.3% ,盘中期价跌近2000点大关。

**衰退担忧再发酵 有色金属整体回落**

隔夜美国8月ISM制造业PMI数据不及市场预期,表明制造业活动低迷,市场对美国经济衰退的的担忧进一步加剧。同时,日本央行再谈加息,恐慌情绪升温,风险资产普遍大跌,美元指数反弹,有色金属承压回落,沪锡下挫3.18%,沪镍、沪铜跌超2%。

铜市基本面来看,进入9月检修冶炼企业逐步增加,精炼铜供给端预计收紧,对铜价有一定支撑。LME库存持续累库,对铜价形成压力,但近期LME累库幅度已明显放缓,海外累库或接近尾声。国内社会库存持续去化,即期消费表现尚可,下游逐渐进入消费旺季,需求仍有韧性,但对价格上涨驱动不足,短期仍需关注宏观情绪变化。

锡矿偏紧格局维持,同时,伴随龙头冶炼企业检修,供应端将进一步收缩,为锡价提供支撑。但终端仍处消费淡季,需求无显著回暖迹象,国内库存重新累库,且锡价前期反弹后处于相对高位,短期宏观情绪降温,锡价回落明显。此外,隔夜美国芯片股大跌,对锡价也形成一定拖累。

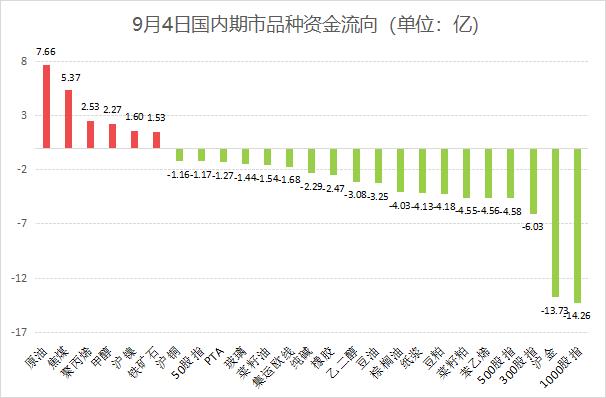

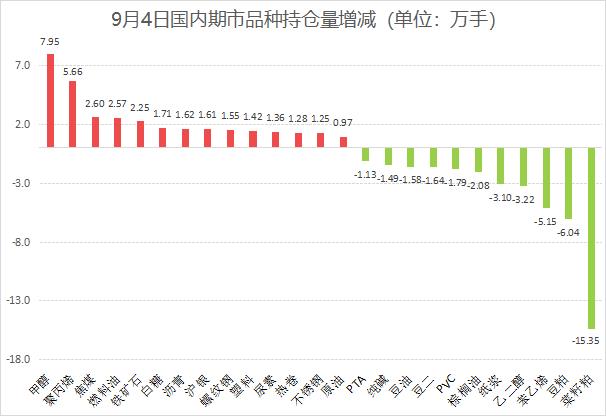

资金方面,今日国内商品整体资金以流出为主,其中,油脂链和贵金属失血严重,超13亿资金出逃沪金,菜粕、豆粕、棕榈油流出规模均超4亿。石油板块和黑色链获资金关注,原油、焦煤吸金明显,分别获超7亿和5亿资金加持。

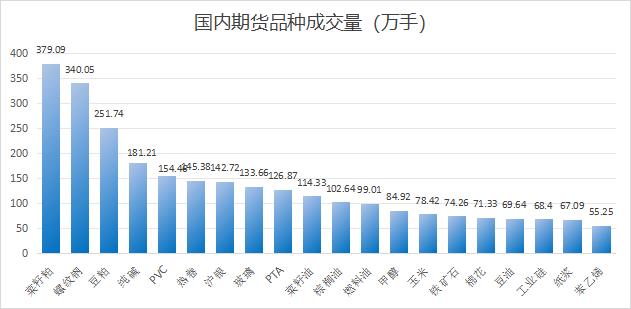

成交方面,菜粕继续大涨,成交小幅放大,稳居商品成交首位。豆粕高开低走,交投显著下降,排名下滑至第三位。螺纹延续跌势,成交环比放量超三成,晋升排行榜第二位。PVC大幅放量,成功跻身第五位。纯碱成交量变化不大,稳居第四名。

美国8月ISM制造业指数为47.2,虽较7月改善,但不及预期,连续5个月处于萎缩区间。分项指数中,就业明显回暖,但总体趋势仍然表明制造业活动低迷。

晚间继续关注美国数据,包括月JOLTS职位空缺、7月贸易帐、7月工厂订单和耐用品订单等。央行方面,加拿大央行将公布利率决议。