近期,锂电产业链相关锂产品进出口数据集中出炉,其中锂辉石精矿方面,相比于10月份维持在较高位置的464700实物吨的进口量,11月锂辉石精矿进口量略有减少,降幅主要来自澳大利亚;而碳酸锂进口方面依旧录得同环比继续增长,17040.7吨的成绩环比10月增加58.33%.......SMM整合了锂电产业链主要产品的进出口情况,并分别针对其数据作出解析,具体如下:

上游

锂辉石精矿

2023年11月,中国锂辉石精矿进口量约为378498实物吨,环比减少18.4%,同比增加20%。进口均价约为1872美元。11月锂辉石的环比减少依旧来源自锂矿生产大国澳大利亚。

来自澳大利亚的11月锂精矿进口量约211095实物吨,约占月度进口55%,相较10月份环比减少39%。本月澳大利亚进口减量的主要原因为11月份到港多为10月谈单,遇到四季度定价机制谈判,导致一定的发货延误性。且11月到港发往四川的锂辉石精矿量为32191吨,比较9月与10月的177633吨、148287吨有着大幅的减量。相较之下来自津巴布韦的锂矿到港在本月有着大幅增量,约为82059吨,环比增加79%。此般大幅增量主要来源于3季度末大量津巴布韦锂矿集中往中国发货导致。

此外需要注意的是,此汇总仅统计海关数据下锂精矿的数量。在11月份来自澳洲与巴西均有一定量的锂原矿到达国内。澳洲有一批15049吨的锂矿发往福建省,单吨报关均价为190美元;巴西有一批14063吨的锂矿发往山东省,单吨均价为100美元。据SMM调研推测,来自巴西的该批矿石有一定几率为sigma lithium的绿色尾矿。

后续来看,短期内锂辉石精矿价格依旧有一定下探的空间。据SMM询价了解,澳洲某矿山12月份发货价格已经低于1000美元/吨(SC6)。 且矿山出于自身现金流、股价因素考虑,即使有一定成本倒挂影响,短期内的产量预计依旧较为稳定。另外出于仓储成本因素,矿山在出货意愿方面预计影响同样较少。

》【SMM分析】11月澳大利亚到港锂矿大幅减量 预计后续矿山产量保持相对稳定

据SMM最新调研显示,目前为止,已有澳洲矿商core lithium由于锂辉石精矿价格的下探而开始一系列降本增效方案研究。其中包括注重原矿开采,减少勘探开支成本,甚至临时暂停采矿作业等。但目前仍未有实际减产发生。同时红海地缘事件也使得整体海运成本在远期上行。从需求端来看,买方依旧拥有相对的话语权。部分新矿山有为抢占明年市场份额而小幅额外让利的举动。因此,综合来看,锂辉石价格依然有跟随碳酸锂价格下探的空间。

碳酸锂

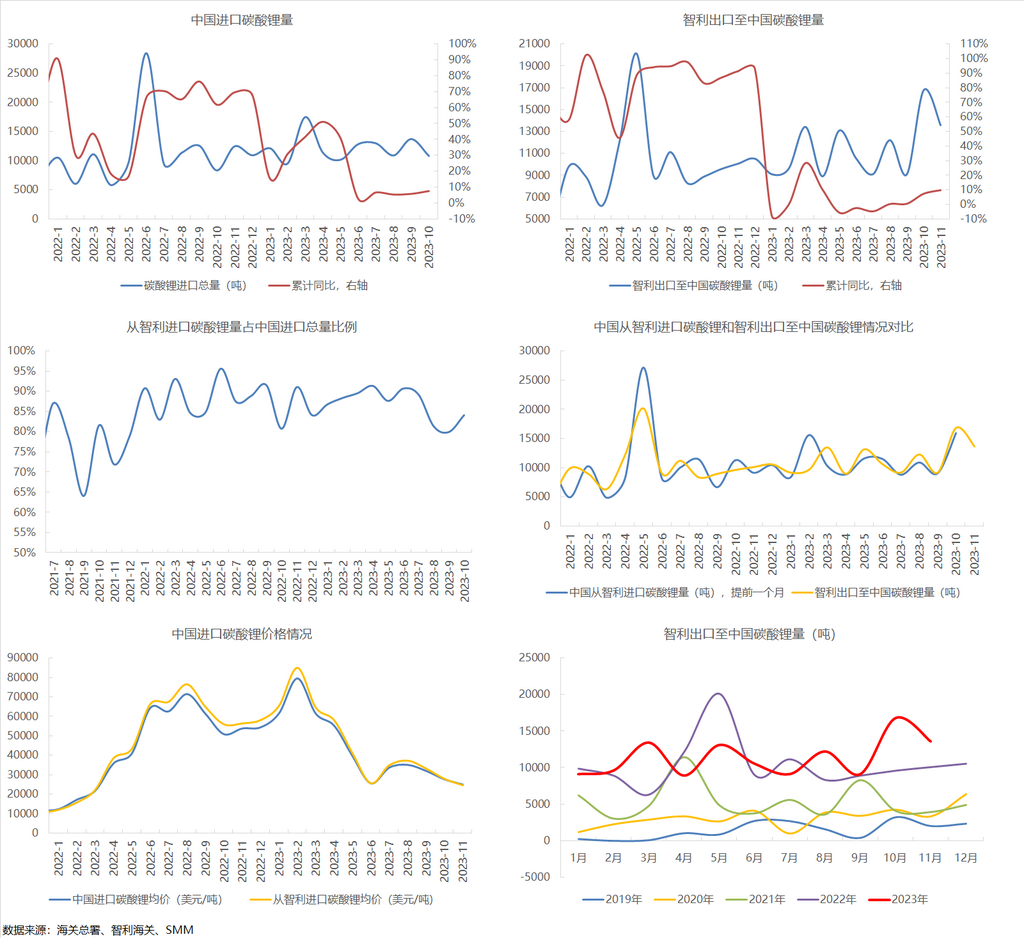

2023年11月,中国进口碳酸锂约17040.7吨,环比58.33%,同比37.3%,1-11月国内累计进口碳酸锂138413.1吨,累计同比10.54%。分国别看,11月从智利进口约15918.2吨,环比76%,同比40.92%,占国内碳酸锂进口总量的93.41%;从阿根廷进口908吨,环比-43.53%,同比-6.59%。

从碳酸锂进口单价看,11月中国进口碳酸锂均价约为24823.2美元/吨,环比-9.85%;从智利进口碳酸锂均价约为24490.8美元/吨,环比-11.9%;从阿根廷进口碳酸锂均价为32031.9美元/吨,环比20.61%。

而智利11月出口至中国碳酸锂约13592吨,虽然较10月份的16791吨环比-19.05%,但仍较其年内出口至中国均值11413吨高19%,意味着后续国内12月碳酸锂进口量级或仍将处于较高水平,后续从海外进口碳酸锂仍将对国内碳酸锂供应有补充作用。

》【SMM分析】11月碳酸锂进口量环比增58%至1.7万吨 预计12月份进口量将回落

氢氧化锂

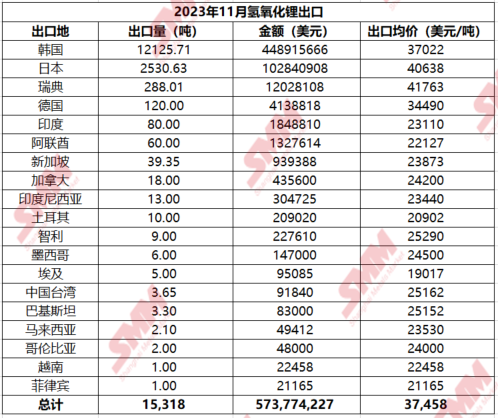

2023年11月,中国氢氧化锂出口量为15,317吨,环比增长49%,同比上涨73%。从出口地分类来看,当前国内对多数国家的出口量均呈下滑之时,但其中对韩国的出口量增量明显,带动当月氢氧化锂整体出口不降反增。据数据显示,当月韩国出口量达12,125吨,环比大涨92%,而第二三大出口地日本与瑞典分别出口2530吨与288吨,环比下滑8%与53%。

从均价方面看,2023年11月,中国氢氧化锂出口均价为37,458美元/吨,环比下滑11%,同比下滑23%。其中出口韩国氢氧化锂均价为37,022美元/吨,均价较上月环比下滑5%,出口日本氢氧化锂均价为40,638美元/吨,环比下滑20%。从累计数据看,2023年1-11月中国氢氧化锂出口量为117,611吨,累计同比增长39%。

》【SMM分析】11月氢氧化锂出口骤增49% 需求疲软后续出口或迎回落

电池材料

三元前驱体(正极材料)

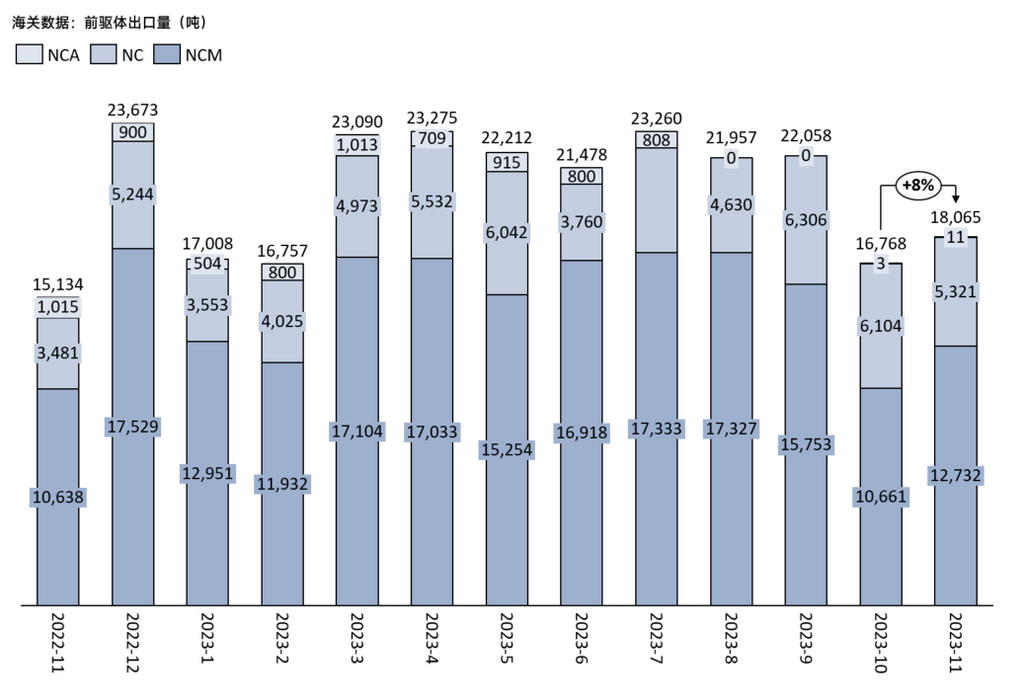

2023年11月,中国三元前驱体出口量为18,065吨,环比增幅8%,同比增加19%。

2023年1-11月中国三元前驱体累积出口量为225,847吨(含NCA),累积同比增幅32%。11月,三元前驱体整体出口量与10月相比有小幅增量,主要好转集中在NCM。其中11月NCM出口总量为12732吨,环比上月增加19%,同比增幅20%;11月NC的出口总量为5321吨,环比减幅13%,同比增幅53%。此外,NCA出口量在9月为11吨。

分国别来看,NC出口到韩国占比较小幅上行,占比在99%;NCM流向韩国可占到98%,占比小幅下行,11月NCM流向德国的量再次来到120吨,流向波兰的前驱体达到99吨。

》【SMM分析】三元前驱体出口量环增8% 主因NCM出口量出现回调

三元材料(正极)

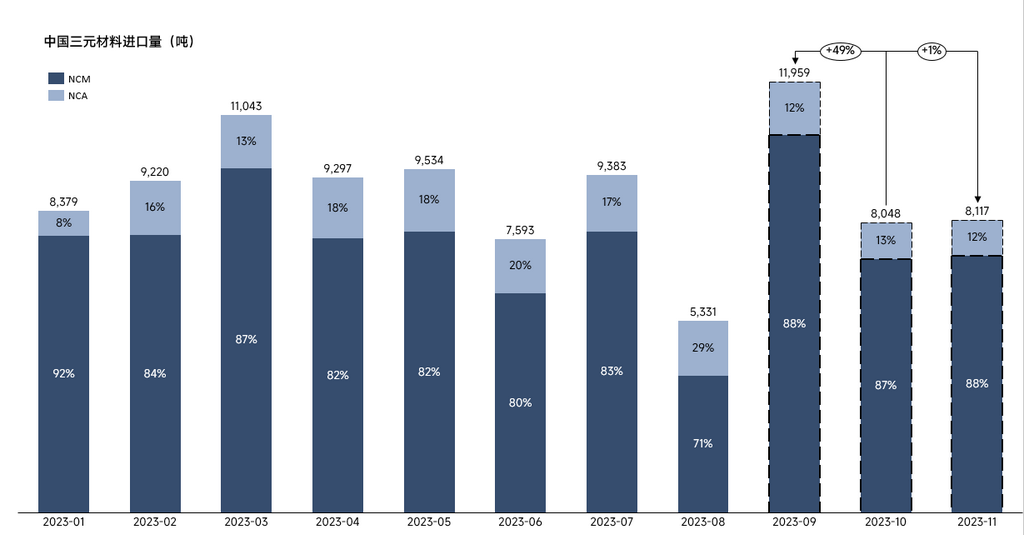

进口方面,2023年11月中国进口三元材料(NCM+NCA合计数值)8117吨,环比10月小幅增涨1%,同比去年同期减幅17%。其中,NCM三元材料进口量为7136吨,环比10月增幅1%,同比减少9%;NCA三元材料进口量为981吨,环比10月下滑3%,同比下滑52%。

2023年1-11月,中国三元材料(NCM+NCA合计数值)累计进口量为89,787吨,累计同比下滑7%。其中,NCM累计进口75,608吨,累计同比下滑6%,NCA累计进口14,179吨,累计同比下滑13%。

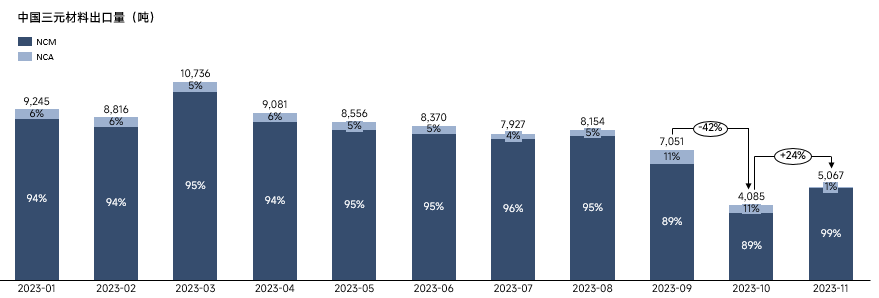

出口方面,2023年11月出口三元材料(NCM+NCA合计数值)5,067吨,环比10月增幅24%。其中,NCM三元材料出口量为5,030吨,环比10月增幅38%;NCA三元材料出口量为36吨,环比10月减少92%。

2023年1-11月,中国三元材料(NCM+NCA合计数值)累计出口量为87,088吨,累计同比减少11%。其中,NCM累计出口82,211吨,累计同比减少13%,NCA累计出口4876吨,累计同比增加26%。

六氟磷酸锂(电解液)

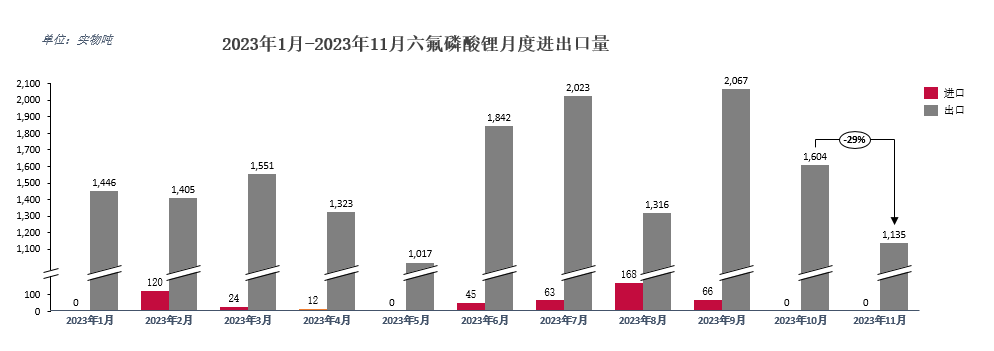

11月中国六氟磷酸锂数据出口数量达1,136吨,环比较低约29%,出口总金额达15,741,660美元,环比也降低约29%,并且10-11月六氟磷酸锂进口量为0。

目前六氟磷酸锂产地以中国为绝对核心,其他六氟厂主要集中于日韩等地,且产能规划较小。而第四季度全球电解液市场受终端动力、储能市场影响成交较清淡,产量环比降低,对六氟需求量也降低,并且六氟主要出口国还是集中于有较久生产电解液历史的日韩等国。

》【SMM分析】11月六氟磷酸锂出口量降至1136吨 全球六氟市场表现清淡

人造石墨(负极)

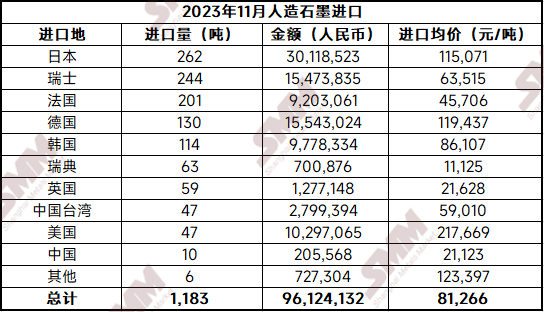

2023年11月,中国人造石墨进口量为1,183吨,环比下降14%,同比下滑2%。进口均价方面,2023年11月,中国人造石墨进口均价为81,266元/吨,环比增加14%,同比下降10%。

2023年11月,中国人造石墨出口量为55,108吨,环比上涨27%,同比增加50%。出口均价方面,2023年11月,中国人造石墨出口均价为16,996元/吨,环比上涨13%,同比减少33%。

》【SMM分析】11月人造石墨进口量下降 出口价格数量均有回升

鳞片石墨

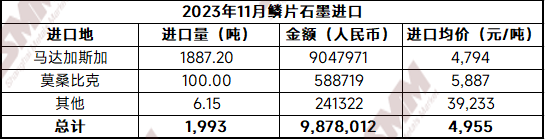

2023年11月,中国鳞片石墨进口量为1,993吨,环比下降85%,同比下降85%。年末下游需求收缩,天然石墨厂家多以去库为主,进口量减少。预计12月鳞片石墨进口量仍处低位。

2023年11月,中国鳞片石墨出口量为23,503吨,环比大涨203%,同比增多268%;中国球化石墨出口量为12,187吨,环比大涨274%,同比增多80%。

10月20日,商务部、海关总署联合发布了《关于优化调整石墨物项临时出口管制措施》的公告,明确规定了天然鳞片石墨及其制品(包含球化石墨、膨胀石墨等)(参考海关商品编号:2504101000、2504109100、3801901000、3801909010、3824999940、6815190020)未经许可,不得出口。该政策于2023年12月1日起正式施行。中国石墨保有量居世界前列,天然石墨产量世界第一,海外负极企业多以天然石墨负极为主,原料主要依赖中国进口。如日本、韩国等国家,中国石墨占据其石墨进口极大份额。公告发布后,海外客户多有囤货行为,使得11月鳞片及球化石墨出口量大涨。12月,政策正式施行,由于海外负极企业当前原料及产品库存均处高位,采买节奏放缓,预计本月天然石墨出口量有所下降。