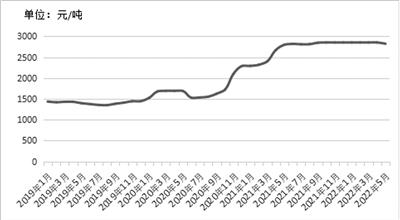

近期,国产钛矿价格总体稳定,部分订单成交价格稍有回落。目前,攀枝花大型矿山20#钛矿报价仍维持在2500元/吨左右(出厂不含税),中小矿山10#钛矿报价在2230元~2300元/吨。受新冠肺炎疫情及房地产市场低迷的影响,国内钛矿需求收缩,部分下游企业需求偏弱。受此影响,攀枝花地区部分矿商报价下降20元~30元/吨左右。

5月末,90高钛渣价格由10200元/吨上涨至10500元/吨左右;75酸渣价格稳定在5800元~6050元/吨。近期,全球富钛料价格涨势明显,供应紧张,国内高钛渣市场也随之向买方市场倾斜,产品价格逐步提升。酸渣市场表现平静,由于下游企业需求稳中转弱,酸渣企业以尽力维持当前价位为主。

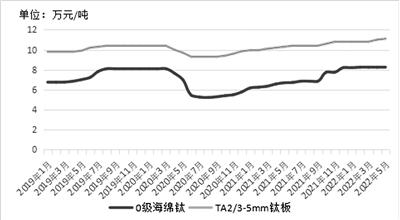

5月中下旬,海绵钛企业成本压力有所减弱,但半流程海绵钛企业仍然处于减产停产状态。受此影响,国内海绵钛产量仍然受到限制,产品供不应求。在半流程海绵钛企业产能未能恢复之前,海绵钛价格仍将持续高位运行。目前,全流程海绵钛企业基本处于满负荷生产状态,且基本没有产品库存。钛材价格同样以稳为主,部分厂家报价有所上调。

5月份,国内钛白粉市场表现有所分化,部分大型企业在手订单充足,产品售价也进行试探性上调;部分中小型企业销售情况一般,部分企业加大优惠力度以换取销量。在疫情限制及房地产市场走出高增长期后,国内钛白粉市场需求将在较长时间内处于平稳态势,各企业间相互争夺存量市场的情况将更加明显。

(数据来源:中国有色金属工业协会钛锆铪分会)

(数据来源:中国海关总署)

后市展望

目前,全球各类原材料产品价格仍处于上涨阶段,加之钛矿、金红石等原料的紧缺,预计未来其价格仍将维持高位,且继续缓慢上行的可能性较大。近期,镁锭价格稍有回落,但仍未降至半流程企业的盈亏点之下。受此影响,国内半流程海绵钛企业仍处于停工状态,市场供给依然不足。近期,国内部分半流程海绵钛企业逐步完成了向全流程改造的工作,后期有效产能将逐步提高,海绵钛供应不足的态势将逐步改善。钛材市场表现基本稳定,部分企业在消耗完前期低价原料后,钛材价格或将小幅上调。

进出口数据

进口数据统计

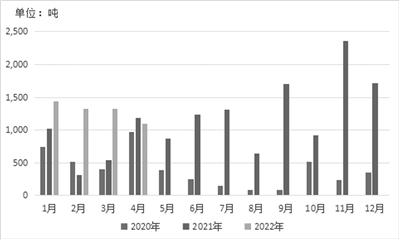

2022年4月,我国钛矿精矿及中矿进口量为46.75万吨,同比增长27.34%,环比增长245.59%。1—4月份,我国钛矿进口量为126.21万吨,同比下降9.43%。

2022年4月,我国海绵钛进口量为1101吨,同比下降7.04%,环比下降17.04%。1—4月份,我国海绵钛进口量为5192吨,同比增长69.45%。

2022年4月,我国厚度≤0.8mm钛板、片、带进口量为245吨,同比增长49.48%,环比下降29.57%。1—4月份,我国厚度≤0.8mm钛板、片、带进口量为895吨,同比增长53.83%。

2022年4月,我国厚度>0.8mm的钛板、片、带进口量为83吨,同比下降65.78%,环比增长3.95%。1—4月份,我国厚度>0.8mm的钛板、片、带进口量为307吨,同比下降57.62%。

2022年4月,我国钛管进口量为61吨,同比增长4561.75%,环比增长109.35%。1—4月份,我国钛管进口量为359吨,同比增长4316.5%。

出口数据统计

2022年4月,我国厚度≤0.8mm钛板、片、带出口量为29吨,同比下降9.34%,环比下降30.29%。1—4月份,我国厚度≤0.8mm钛板、片、带出口量为214吨,同比增长158.35%。

2022年4月,我国厚度>0.8mm的钛板、片、带出口量为500吨,同比增长12.21%,环比下降36.04%。1—4月份,我国厚度>0.8mm的钛板、片、带出口量为2694吨,同比增长40.39%。

2022年4月,我国钛管出口量为209吨,同比下降42.16%,环比下降12.31%。1—4月份,我国钛管出口量为1100吨,同比下降1.2%。

相关行业市场

2022年4月,我国锆英砂精矿及中尾矿进口量为8.29万吨,同比下降39.04%,环比下降26.24%。1—4月份,我国锆英砂及中尾矿进口量为38.2万吨,同比下降19.93%。

近期,镁锭价格有所回落,虽然仍显著高于往年平均价格,但半流程海绵钛企业也终于看到了曙光。镁锭价格若能继续保持回落的态势,半流程海绵钛企业有望实现盈亏平衡,逐步实现复产。对于全流程海绵钛企业来说,虽然镁锭价格回落对其影响较小,但也可以降低其生产成本。因此,短期内镁锭价格能否回落至半流程海绵钛企业的盈亏平衡点附近,对未来海绵钛市场态势有较大的影响。

根据中国有色金属工业协会钛锆铪分会初步统计数据,一季度,我国海绵钛产量为32448.8吨,略低于去年同期。其中,全流程海绵钛企业总产量为26630.8吨,较去年同期有所增长;而半流程海绵钛企业产量为5818吨,降幅较大。受镁锭等原料价格高企影响,一季度,国内半流程海绵钛企业开工率仅为去年同期的49%,有3家半流程海绵钛企业处于完全停产状态。

自去年镁锭价格暴涨后,国内部分半流程海绵钛企业一直处于停产状态。由于此次镁锭价格涨幅过大,持续时间较长,部分半流程海绵钛企业正在进行全流程产业改造,待几家半流程海绵钛企业全流程产业改造完成之后,海绵钛行业将呈现全流程海绵钛企业占绝对主导地位的局面,半流程海绵钛企业产能占比,将降至国内海绵钛总产能的17%左右。

从钛行业中长期发展情况来看,我国海绵钛行业处于明显的扩张期。以大型民营企业及上市公司为投资主体,大型新建海绵钛项目迅速发展,整体投资额度、单一项目规模以及建设速度,都是前所未有的,我国钛行业在未来两年内将有庞大的新增产能进入市场。在这些新建产能快速投产的同时,下游钛及钛合金产品的需求拓展将明显滞后,届时,海绵钛市场可能将进入新一轮的价格竞争阶段。在此过程中,资金实力不足的小型海绵钛企业将受到较大冲击,行业或将迎来新一轮洗牌。