9月18日,恒帅股份股价出现上涨,截至18日11:03分,恒帅股份涨13.68%,报125.36元/股。

消息面上有投资者在投资者互动平台提问:请问贵司的谐波磁场电机的制造工艺是否成熟?恒帅股份9月15日在投资者互动平台表示,公司的谐波磁场电机技术已取得显著进展并逐步实现产业化。公司与德国伦茨合作开发的滚筒电机作为该技术首个量产品种,已进入量产爬坡周期,并逐步应用于汽车、工业自动化及人形机器人等领域。

恒帅股份9月5日公告的投资者关系活动记录表显示:

问题一:请简单介绍下公司的主要业务及经营情况?

恒帅股份回应:公司主要从事车用电机技术、流体技术相关产品的研发、生产与销售,致力于成为全球领先的汽车电机技术解决方案供应商。公司依托现有电机和流体技术,将现有业务规划布局为四大业务单元。在电机技术领域,划分为电机业务、电动模块业务;在流体技术领域,划分为驾驶视觉清洗系统、热管理系统业务。

公司主生产基地在宁波,具备电机、清洗泵、清洗系统及热管理系统等全品类产品生产能力。针对部分距离宁波生产基地较远的客户,公司采取生产贴近客户的模式,在客户周边设立了清远、沈阳、武汉、美国、泰国子公司作为外部生产基地。

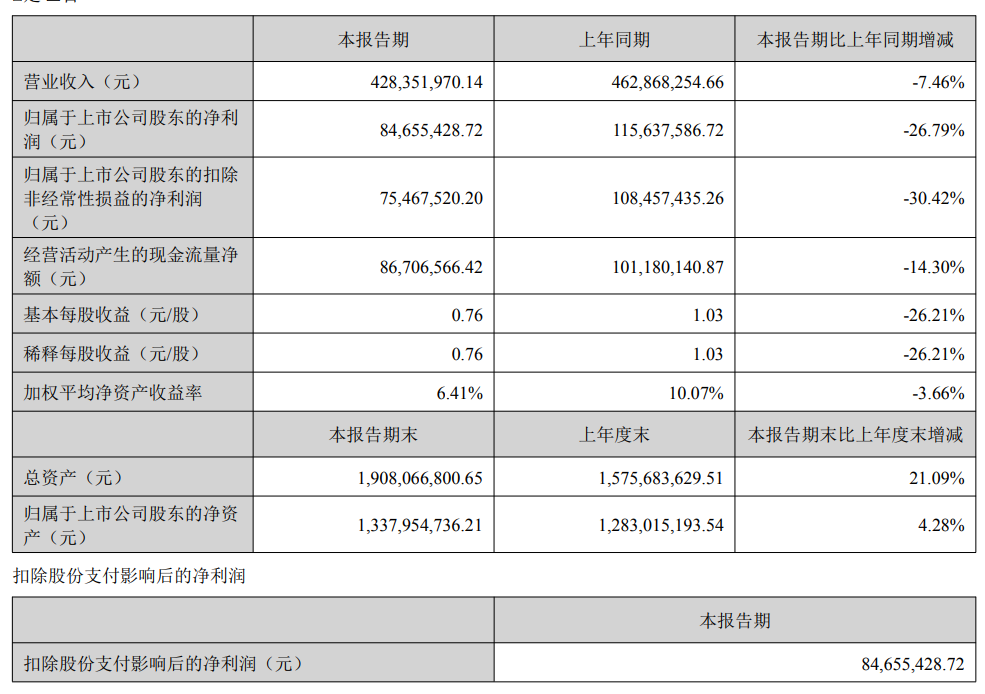

公司2025年上半年实现营业收入4.28亿元,同比下滑7.46%;归母净利润8465.54万元,同比下滑26.79%;扣非归母净利润7546.75万元,同比下滑30.42%。

业务层面,传统清洗业务暂处承压阶段,收入与毛利两端均面临挑战。该类业务未来会侧重于主动清洗业务的投入,包括客户拓展,以建立技术壁垒和新产品拓展空间壁垒;电机业务二季度有所恢复,收入端已呈现回暖趋势。未来电机业务除持续拓品外,核心方向往总成化发展。

问题二:请问机器人业务的开发节奏如何?

恒帅股份回应:当前机器人研发不仅紧迫性极强,研发与量产需求整体节奏很快。这种差异本身具备很强的壁垒性,变相提高了整体行业的进入门槛。未来机器人业务的发展将充满机遇与挑战

问题三:机器人业务方面的进展情况?

恒帅股份回应:人形机器人、机器狗等领域客户属于公司重点拓展的赛道之一,公司正在对接相关客户,以谐波磁场电机方案为基础,针对直线关节电机、旋转关节电机、灵巧手电机定制化开发解决方案。

问题四:公司泰国工厂今年发展预期情况?

恒帅股份回应:公司泰国工厂的一期规划主要以清洗泵、电机等部件产品为主,随着客户以及业务的拓展,泰国工厂二期产品会逐步拓展至主动感知清洗系统、热管理系统等总成类部件。随着生产线的逐步完善和客户订单的逐步落实,泰国工厂有望为公司带来新的增长动力。

问题五:公司下半年电机及清洗业务方面发展规划情况?

恒帅股份回应:目前公司战略核心是夯实现有业务,兼顾基本盘稳固与长远突破蓄力。电机方面,新产品有序拓展,助力业务矩阵多元化发展;现有电机品种拓展单车附加值,实现电机带动其他部件的“1+N”总成化发展趋势。清洗业务,持续优化客户结构,通过主动清洗领域拓展,持续优化该产品的盈利水平。

恒帅股份8月28日披露2025年半年度报告显示:2025年上半年,公司实现营业总收入4.28亿元,同比下降7.46%;归母净利润8465.54万元,同比下降26.79%;扣非净利润7546.75万元,同比下降30.42%。

对于主营业务与产品,恒帅股份半年报显示:公司主要从事车用电机技术、流体技术相关产品的研发、生产与销售,致力于成为全球领先的汽车电机技术解决方案供应商。公司依托现有电机和流体技术,将现有业务规划布局为四大业务单元。在电机技术领域,划分为电机业务、电动模块业务;在流体技术领域,划分为驾驶视觉清洗系统、热管理系统业务。 自成立以来,公司一直专注于为整车厂和汽车零部件供应商提供稳定性高、品质可靠的车用电机、清洗泵、清洗系统等产品;有着深厚的技术沉淀和丰富的生产经验,熟悉汽车行业对汽车零部件在一致性、功能性与稳定性方面的高要求;具备与客户同步研发的能力,为客户在自动化、智能化以及清晰视觉等应用领域提供系统的解决方案,在行业内拥有较强的竞争力。

谈及行业发展状况及公司所处行业地位,恒帅股份介绍:根据中国证监会颁布的《上市公司行业分类指引》(2012 年修订版)、公司主营业务产品及核心技术情况,公司所处行业为电机制造业(C38)和汽车制造业(C36)。电机行业应用门类十分丰富,终端应用场景众多,汽车零部件行业属于其中占比较大的应用场景之一,公司当前量产电机主要应用于汽车行业。汽车零部件及配件制造是汽车产业中的重要组成部分,处于汽车整车制造业的上游产业,在整个汽车产业链中占据重要位置,行业的周期性、地域性、季节性受整车销量波动的影响较大。 2025 年上半年,国内汽车行业竞争进一步加剧,汽车产业链面临较大的降本压力,但汽车行业依旧保持稳定增长趋势。根据中国汽车工业协会数据显示,2025 上半年全国汽车产销量分别为 1,562.1 万辆和 1,565.3 万辆,分别同比增长12.5%和 11.4%。

东吴证券点评其半年报的研报显示:2025Q2业绩基本符合预期,公司毛利率水平暂时承压。公司在技术研发、成本控制、客户覆盖、产品拓展和产能布局等方面拥有核心竞争力。技术研发:公司在产品自主同步研发;产品试验;模具开发设计;智能化全自动产线自主研发、设计及集成等方面具有领先技术优势。成本控制:公司通过对产品实施平台化战略,叠加产业链纵向一体化布局,智能化全自动生产,有效地提升了成本优势。客户覆盖:公司深度配套宝马、吉利、北美新能源客户、理想等主机厂以及斯泰必鲁斯、庆博雨刮、爱德夏等国际知名Tier1。产品拓展:微电机作为平台型技术,有较强的延展性。公司以微电机技术为核心,不断丰富应用场景和产品谱系。产能布局:公司持续推进泰国工厂和美国工厂的建设,有利于公司提高对全球客户的配套效率,扩大公司海外业务市场份额。考虑到公司作为汽车微电机行业龙头,成长空间广阔,且积极拓展机器人相关业务,因此维持“买入”评级。风险提示:乘用车行业销量不及预期;原材料价格波动超预期;新产品应用拓展不及预期。

欲知更多电机基本面、技术面信息,敬请参与IEMC2025SMM(第五届)电机年会暨产业链博览会。