11月,特朗普胜选之后,特朗普交易情绪反复升温以及美国公布了一些超预期的数据降低了美联储12月降息的概率,美元指数11月月线涨1.81%,压制了铜等金属价格的表现,最终,铜价延续了10月下跌的趋势继续下行,其中,沪铜11月月线跌幅为3.48%,伦铜11月月线跌幅为5.17%。进入12月,国内宏观情绪积极,提振铜价,截至12月11日17:41分,伦铜跌0.34%,报9185.5美元/吨,伦铜12月的月线暂时涨1.94%;沪铜涨0.11%,报75490元/吨,沪铜12月月线涨幅暂时为2.33%。

基本面

11月电解铜产量环比上涨0.94% 预计12月产量将大超预期并创下历史新高

国内产量方面:11月SMM中国电解铜产量环比增加0.94万吨,升幅为0.94%,同比上升4.61%,且较预期上升2.42万吨。1-11月累计产量同比增加52.44万吨,增幅为5.02%。注:11月我们新增了两家调研样本合计产能为35万吨/年,目前总调研样本的产能为1487.5万吨/年。11月电解铜产量大幅超预期的原因之一是新增了两家调研企业,若除去这两家的产量则仅较原预估量小幅增加。尽管11月铜精矿零单加工费仍处于历史低位,截止至11月29日SMM进口铜精矿指数(月)为10.38美元/吨较上月微涨0.24美元/吨;但得益于近期冷料供应较之前充裕冶炼厂生产积极性较高,截止至11月29日SMM国内南方粗铜加工费(月)报1050元/吨,较上月上升300元/吨。此外,此前投产的冶炼厂加快了投产速度也是令产量超预期的原因之一。

SMM根据各家排产情况,预计12月国内电解铜产量环比大幅增加8.17万吨升幅为8.13%,同比增加8.74万吨升幅为8.75%。》点击查看详情

11月铜材行业开工率出现下降预计12月或将环比下降

从铜材开工情况来看,10月铜材行业开工率出现环比上升,考虑到铜材11月下旬的“抢出口”可能提前透支了12月的生产,预计12月铜材开工率或将环比出现下降。

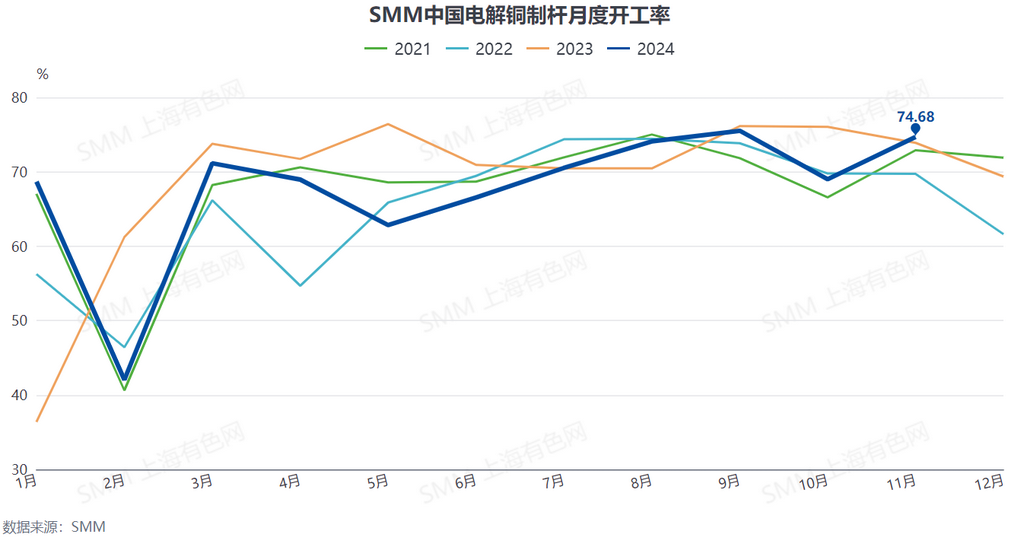

铜杆方面: 据SMM调研数据显示,11月份精铜制杆企业开工率为74.68%,环比上升5.68个百分点,高于预期值4.46个百分点,同比上升0.79个百分点。其中大型企业开工率为86.38%,中型企业开工率为56.11%,小型企业开工率为61.40%(调研企业:61家,产能:1417.7万吨)。 11月份铜价自高位回落,11月中旬沪铜一度跌至接近73000元/吨,据SMM数据显示,SMM1#电解铜11月份平均价为75128.81元/吨,环比10月下跌1834.25元/吨,精废铜杆价差也随之收窄,据SMM统计,11月份江西地区再生铜杆与华东地区电力用杆平均价差为762元/吨,较上月环比缩窄78元/吨,再生铜杆替代效益减弱的同时持续面临着原料紧缺以及北方的环保问题,整体利好精铜杆消费。11月中旬铜价明显走低,在低位震荡区间,尤其是下跌行情中,大量订单集中释放,使多数企业接单量大幅增加,在手订单充足,维持高开工水平直至12月,同时铜杆企业存在一定年底冲量计划,因此11月精铜杆行业开工率出现了超预期上升。》点击查看详情

铜管方面:据SMM调研数据显示,11月铜管企业开工率为81.68%,环比增加9.17个百分点,同比增加12.79个百分点。11月本就是铜管旺季,家用空调排产亦实现同、环比高增长,且在铜材出口退税取消以及特朗普扬言要增加关税基础上,主机厂以及铜管厂均在积极赶出口订单。

线缆方面: 据SMM调研了解,11月SMM电线电缆样本企业开工率为80.68%(调研企业64家,样本产能为364.3万吨),环比增长3.7个百分点,高于预期开工率5.16个百分点,同比仍低于去年同期11个百分点。其中,大型企业开工率为86.41%,中型企业开工率为61.11%,小型企业开工率为46.6%。11月因受海外宏观情绪影响,铜价大幅下跌,部分终端客户抓住机会逢低补库,此前积压需求有所释放,提振线缆企业订单;此外,进入11月后,因全国天气转冷且愈发临近年底,终端行业因需年前赶工促进市场需求释放,线缆行业新订单可见增长。分行业来看,国网和南网仍是多数线缆企业额主要订单支撑,11月SMM听闻二者下单量和下单频率均有增加,光伏和风电类订单增长也较为明显,此前企业中标的高压类订单11月也有集中下单,而民用地产类订单表现仍较为疲软,仅部分由政府主导的基建项目需求较此前有所恢复,但总量仍无法与去年同期相比,受地产基建需求影响,通信类电缆表现同样不佳。整体来看,电力建设市场相对乐观,而建筑施工类需求难见增长。》点击查看详情

库存:全国主流地区铜库存降至18万吨下方

SMM全国主流地区铜库存方面:截至12月9日周一,SMM全国主流地区铜库存对比上周四下降1.06万吨至11.97万吨,但总库存较去年同期的6.47万吨高5.5万吨。具体来看,上海地区库存较上周四下降0.8万吨至9.11万吨,江苏地区库存较上周四下降0.07万吨至1.43万吨,虽然有进口铜到货但去库存速度更快,一方面是华东地区下游企业消费尚可,另一方面是沪粤价差较大不少上海进口铜转向华南市场。广东地区库存下降0.17万吨至0.77万吨,得益于下游消费尚可(这从广东日均出库量止跌回升也能反映出来)和国产铜到货量没有明显增加,令近期广东库存持续下降。但需密切关注南下货源的到货速度和到货量,若大量到货则广东后期库存可能会持续上升。

展望后市,预计短期内国产铜到货量仍偏少,进口铜到货量也不会大幅增加,料本周供应量和上周相差不大。而下游消费方面,临近年末部分下游有赶工需求,整体需求尚可;据SMM了解可知,本周精铜杆周度开工率将会上升至82.92%,较上周上升0.98个百分点。因此,SMM认为本周将呈现供需弱增长的局面,周度库存料会继续下降。

LME铜库存方面:LME铜库存10月31日的库存数据为271375吨,LME铜库存11月29日的库存数据为271000吨,LME铜库存11月整体徘徊在27万吨附近,仅出现了小幅去库。LME铜库存12月11日的库存数据为增加400吨至268500吨。

后市

展望后市,宏观面上,美国劳工统计局周三公布数据显示,11月美国消费者价格指数(CPI)环比增长0.3%,这是自4月份以来的最大涨幅,此前该指数已连续四个月上涨0.2%。经季节性调整前同比增长2.7%,10月份增幅为2.6%。接受调查的经济学家预计,CPI环比上升0.3%,同比上升2.7%。CME的FedWatch工具显示,交易商预测美联储在12月17-18日的会议上进一步降息25个基点的可能性为95%,而在通胀报告公布前,这一可能性约为86%。随着国内政治局会议释放积极信号,市场对中央经济工作会议乐观预期较强等海内外宏观利好均将支撑铜价。

基本面上,国内12月电解铜产量或将创下历史新高以及铜材开工率可能在12月出现下降等,或将压制铜价的市场表现。

综上,宏观面有乐观预期,而基本面又将抑制铜价的表现,多空交织的情景下,还需关注宏观能否有超预期的利好释放,以及基本面上铜是否能持续去库,倘若有超预期的利好或将带动铜价重心上移。

机构评论

迈科期货认为:监控海外降息和国内经济工作会,风险偏好升温,现货端缺乏明显矛盾,一方面需求韧性超预期,现货升水不稳定,暗示暂时有支撑。另一方面年末消费转弱和炼厂产量回升,需求支撑转弱的预期强。下游缺乏追高意愿,价格反弹空间受限。仍关注76000上方近期压力,价格震荡重心重新回落的可能性大。

华鑫期货指出:沪铜11日日间行情延续温和反弹,市场尚缺主动性买盘,价格缺乏更大的价格向上弹性,而基于国内宏观政策超预期和国内关键经济数据的好转,持续降库的铜具有中期反弹行情的潜力。

德国商业银行预测到2025年底,铜价将上涨至每吨9700美元。

摩根大通表示,铜和铝的中期基本面维持看涨,预计将在2025年晚些时候出现V型复苏。预测2025年下半年铝价将升高至每吨2850美元;预测到2025年第四季度,铜价将回升至每吨10400美元附近;预测2025年镍价将在每吨约16000美元的区间波动。

推荐阅读: