摩根大通大宗商品分析师Gregory Shearer表示,黄金今年将继续保持在每盎司2000美元以上,贵金属将受益于进一步降息与投资需求回升。上调美联储降息幅度至125个基点,并强调基金经理已开始采取行动。

摩根大通坚称,持有的唯一结构性看涨观点是黄金和白银,但贵金属市场预计将失去高通胀带来的部分额外提振。

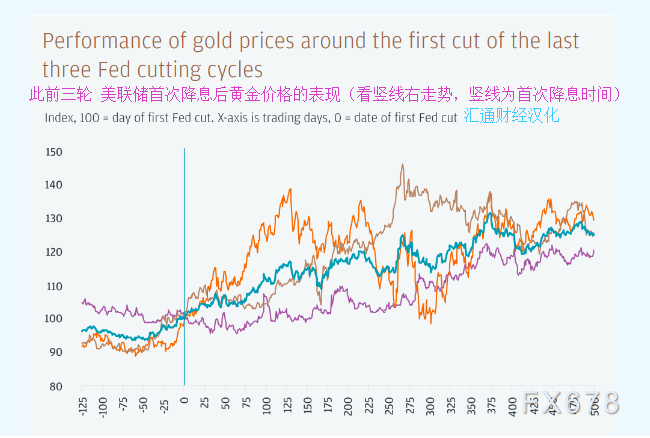

该行分析师指出,与过去三个降息周期一样,对美联储转向的预期在近期金价上涨中发挥了关键作用。

(如下图:史上三次美联储首次降息后的黄金价格走势对比一览,几个月内都是上涨)

经济和地缘局势的不确定,性往往是黄金的积极推动因素,由于其能够保持可靠的价值储存能力,黄金被广泛视为避险资产。它与其他资产类别的相关性较低,因此可以在市场下跌和地缘压力时期充当保险。美元疲软和美国利率下降,也增加了无收益黄金的吸引力。

Gregory解释说:“在所有金属中,我们对2024-2025年上半年黄金和白银的中期看涨预测抱有最高信心,尽管入场时机仍然至关重要。目前,相对于基本利率和外汇基本面,黄金似乎仍然相当丰富,而且由于美联储降息预期现在早于我们的预测,黄金看起来仍然容易在短期内再次小幅回落。”

他续称,未来几个月的任何价格回调都应被视为突破性反弹之前的买入机会,他们预计随着美国国内生产总值(GDP)增长放缓,突破性反弹将于2024年中期开始。

摩根大通研究部目前预测,美联储将在2024年下半年降息125个基点,比上个月刚刚发布的2024年展望中预期高出25个基点,因为美联储正在努力阻止美国经济衰退。

该行分析师写道:“金价预测基于美联储官方预测,预计核心通胀率将在2024年降至2.4%,在2025年降至2.2%,然后在2026年回到2%的目标。”

根据最新的经济展望,摩根大通预测美国10年期国债名义收益率将下降30个基点,从第一季末的3.95%降至2024年底的3.65%,实际收益率将从1.75%下降至1.45%。

“我们认为,在此期间,美联储降息周期和美国实际收益率下降将再次成为2024年晚些时候金价突破性反弹背后的单一驱动因素,”Gregory表示。“从历史上看,黄金与实际收益率的负相关关系在美联储加息周期中一直较弱,然后随着收益率在过渡到降息周期时下降而再次走强。”

美债收益率下降将推动金价在2024年下半年创下新的名义高点,在第四季平均达到每盎司2175美元,他们预计到2025年第三季,季度平均峰值将达到每盎司2300美元。

分析师预测,到2024年,央行买盘将继续支撑金价,而ETF净流入将最终在今年晚些时候回归。

Gregory写道:“随着机构寻求储备资产多元化,一些央行仍有增加储备的空间,因此与2010年代末相比,购买量可能会在结构上保持较高水平。”

他表示,今年基金经理的黄金期货净多头头寸有所增加,但交易仍然不太拥挤。

分析师认为,在经历了两年ETF黄金持有量下降和交易所净多头头寸低于平均水平之后,投资者兴趣的增加也将是预计2024年金价上涨的主要因素。“投资者仍有很大的能力通过在交易所或ETF购买黄金,来增加其多头头寸”。

Gregory表示:“随着利率最终下降,我们预计近期ETF资金流出将出现逆转,零售主导的ETF资金流入也将提振黄金投资者的需求,从而加强金价上涨。央行持续强劲的购买,以及价格下跌带来的实物需求的增加,可能仍将在美联储周期的最后波折中对价格构成重要支撑。”

SMM在线问答访问TA的主页

上海有色网资讯中心,在线回答您的提问!

点击排行

今日有色

今日有色

微信扫一扫关注

掌上有色

掌上有色

掌上有色下载

返回顶部

返回顶部