沪铜主力合约在前期震荡走低后,随着下跌动能的逐渐释放,期价于1月中旬迎来横盘整理行情。在供需矛盾不明显的背景下,预计沪铜后市以弱势震荡格局为主。

全球铜精矿供给增速将受限

作为全球主要的铜矿生产国和出口国,智利生产情况对全球铜供需格局有重要影响。智利国家铜业委员会的最新报告显示,2023年101家矿业公司投资8.327亿美元在智利勘查矿产,投资额创2014年以来最高水平,占全球勘查预算的6.5%,较上年增长13.8%。同时智利政府预计该国2024年铜产量为564万吨,同比增长5.7%。存量铜矿项目产出水平要恢复至疫情前可能需要较长时间。

秘鲁作为第二大铜生产国,占据了全球约10%的铜供应。秘鲁2023年11月铜产量同比增加10.9%,至253,582吨。2023年1-11月铜产量同比增加14%,至2,499,635吨。秘鲁矿业协会预计2023年产量为260-270万吨。因缺乏新的铜矿项目,秘鲁矿业投资2024年料降至至少8年低点。秘鲁全国矿业、石油和能源协会(SNMPE)预计2024年矿业投资支出可能为30亿至35亿美元。虽然2024年秘鲁铜矿开采投资可能复苏缓慢,但如果大型矿山未受到社会抗议活动的影响,秘鲁铜产量仍可能增长。预计2024年秘鲁铜产量增至270-280万吨。

世界金属统计局WBMS公布的数据显示,11月全球铜矿产量为181.67万吨,1-11月全球铜矿产量为2026.24万吨。2023年11月全球精炼铜产量为230.86万吨,消费量为240.13万吨,供应短缺9.26万吨。2023年1-11月全球精炼铜产量为2504.61万吨,消费量为2514.91万吨,供应短缺10.3万吨。

国际铜业研究组织(ICSG)表示,预计2023年世界精炼铜产量将同比增长约3.8%,2023年世界精炼铜用量将增加约2%,2023年全球铜市场将出现2.7万吨的供应缺口。就2024年而言,ICSG预计世界精炼铜产量将同比增长4.6%。预计2024年世界精炼铜用量将增加2.7%。综合看,2024 年全球精炼铜的供应增速可能明显高于需求增速,预计2024年全球铜市场过剩量为46.7万吨,相比于全球2600万吨的精铜产量规模而言,所占比重极小。

国内铜精矿进口依赖度较高

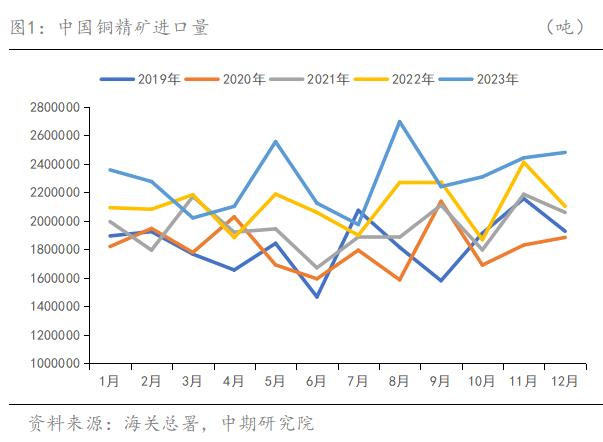

随着中国铜冶炼厂粗炼项目在去年下半年的集中投放,中国对进口铜精矿需求量不断增加。中国2023年12月铜矿砂及其精矿进口量为248.1 万吨,环比增长1.54%,同比增长17.97%。2023年累计进口2753.6万吨,较2022年的2523.3 万吨增加9.1%。考虑到海外铜矿新投项目释放产量有望带动供应量增长,叠加中国冶炼产能投放对原料的需求提高,预计进口大量铜精矿的局面在中期内或将延续。

2024年1月12日SMM进口铜精矿指数(周)报47.63美元/吨,较上一期的58.63美元/吨减少11美元/吨。TC价格基本与21年1季度持平。目前铜精矿现货加工费仍延续跌势,贸易商对一季度装期的干净报盘在40美元低位,买方原料采购难度明显提升,多家冶炼厂现货补货遇阻。从铜精矿港口库存的情况来看,

2013年12月电解铜产量同环比增长

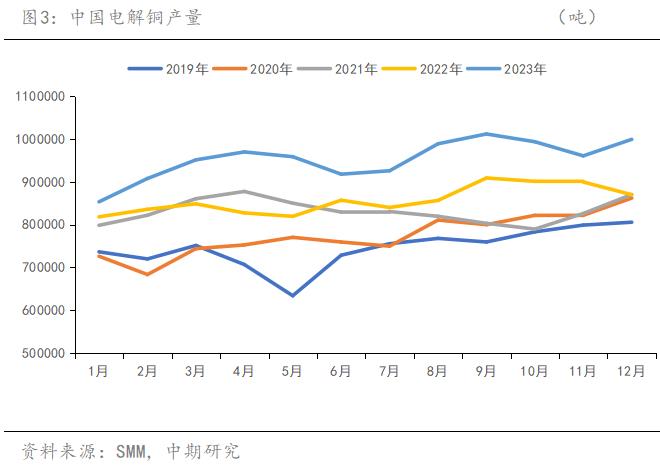

从国内电解铜的生产情况来看,2023年1-12月累计产量为1144.01万吨,同比增加115.8万吨,增为11.26%,年度增量创近几年最高。2023年的冶炼厂产能目标基本完成。其中2023年12月SMM中国电解铜产量为99.94万吨,环比增加3.86万吨,增幅3.86%,同比增加14.87%;不过较预期的100.45万吨减少0.51万吨。12月电解铜行业的整体开工率为89.14%,环比上升0.21%。从各区域的表现来看,受冶炼厂搬迁以及检修的影响,华东、西南地区的产量下降较多。相比之下,华中及西北地区增量较多,这主要来自于冶炼厂的新投产开始发力。

步入1月后,前期新点火的几家冶炼厂逐渐释放产量,但因统计周期问题影响,1月统计天数较少,统计产量下降;且西南某冶炼厂因搬迁导致产量下降,1月统计产量较12月明显回落。结合各家排产情况,SMM预计1月国内电解铜产量为95.36万吨,环比下降4.58万吨,降幅4.58%,同比上升10.03万吨,升幅11.75%。

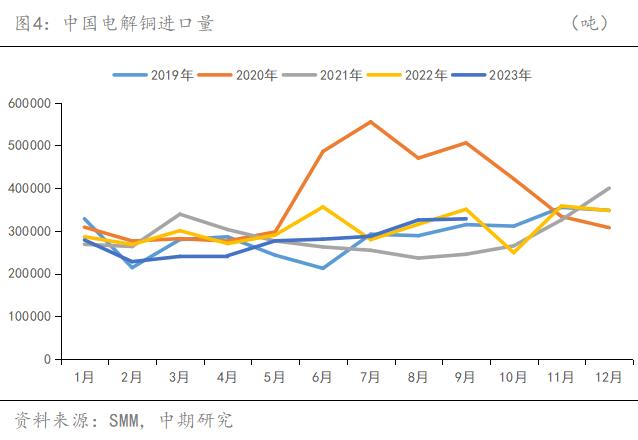

进口方面,2023年11月国内精炼铜进口量为40.04万吨,环比增加12.93%,同比增加5.12%。2023年1-11月国内精炼铜进口量累计339.88万吨,同比减少3.48%。中国2023年12月未锻轧铜及铜材进口量为459337.6吨,环比下滑16.6%,同比下降10.6%。2022年12月份进口量处于高位,主要由于2022年春节到来时间较早,买家采取了提前补库策略。而今年2月份才迎来春节,因此企业在去年12月的备货需求不高。考虑到今年国内电解铜产量将继续提高,而冶炼厂需求增长预期放缓,因此预计今年铜进口量将下滑。

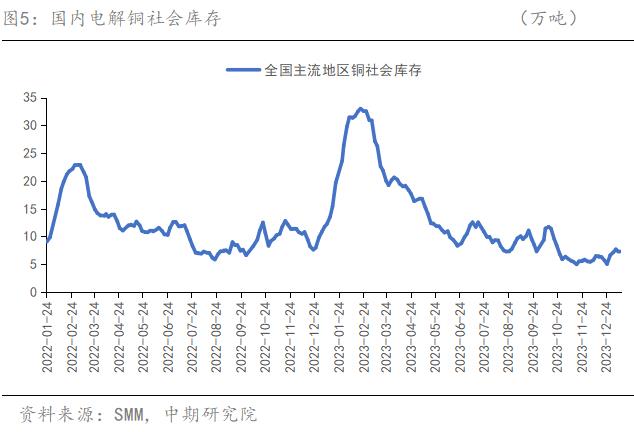

结合库存来看,近期国内外库存表现处于分化状态,在LME铜库存逐渐下滑的同时,COMEX、SHFE库存则逐渐攀升。截至2024年1月12日,LME、COMEX、SHFE合计库存21.67万吨,较2023年1月13日增加165.79吨。就国内电解铜社会库存而言,在经历了前期的短暂累库后,1月迎来小幅下滑。截至1月12日,国内电解铜社会库存为7.2万吨,较一周前下滑0.49万吨,较去年同期下滑6.35万吨,仍处于相对较低水平。

电网投资需求仍有韧性

我国的电网建设已高歌猛进了十多年,目前已经组网完毕,这意味着电网投资已从高速增长转入高质量发展阶段。2013年1-11月我国电网基本建设投资完成额为4458亿元,同比增长5.9%,完成了全年目标总量的85.73%,总体增速保持稳健。2023年特高压订单增长较快,中低压线缆需求较为稳定。

从我国电线电缆企业开工率来看,据SMM数据显示,2023年12月电线电缆企业样本开工率为83.66%,环比减少8.02%,同比大幅增长14.05%。环比来看,1月各企业生产及订单表现明显分化,虽然1月集中释放12月的积压订单、部分企业为春节备库加快生产等因素有利于电线电缆企业生产,但整体需求在消费淡季的背景下仍有所承压,大型企业订单减少更为明显。预计1月电线电缆企业开工率环比下降;同比来看,去年1月部分终端企业受疫情影响提前放假,线缆企业开工率随之大幅下降,基数较低使得今年1月开工率将同比大幅提升。同时受电网和新能源类订单的提振,预计今年1月线缆企业开工率将创下近7年内最高水平。

沪铜震荡为主基调

宏观面上,目前美国制造业及就业市场表现出韧性,通胀粘性仍存,部分经济学家预测美国通胀将在今年年底逐渐接近2%,令市场保留了对降息预期的修正空间,全球经济前景仍具有不确定性。基本面上,供给端,全球铜矿扰动仍存,铜精矿加工费延续震荡走低态势,原料紧张可能一定程度上会对冶炼厂产能释放构成阻碍,国内冶炼厂不具备明显的增产驱动。消费端,国内铜社会库存处于偏低水平,铜价在经历了近期的下跌后,对下游补库需求有提振作用。不过临近春节假期,后期需求提升空间料将有限。总体而言,在供需矛盾不明显的背景下,预计沪铜近期以高位震荡行情为主,主力合约上方压力位68300元/吨,支撑位67000元/吨。