SMM6月15日讯:上期所发布公告,宣布氧化铝期货自6月19日起上市交易。SMM铝研究团队正式推出《氧化铝行业知识科普系列》,本篇为该系列报告第五篇。铝土矿作为氧化铝生产环节至关重要的原材料,颇受市场关注。近年来,国内氧化铝格局不断切换,新投产能加速落地和老旧产能逐步退出同时发生,一定程度上带来了铝土矿贸易流向的切换,故SMM对2022年国内主流氧化铝生产省份的矿石消耗情况做了详细调研和细致拆解,本篇将从多角度阐述国内各省对于进口和国产铝土矿的消耗情况,并对未来市场格局的转变做了推演和展望,具体内容如下。

1. 2022年国产铝土矿产量与进口铝土矿总量

据海关数据显示,2022年中国共计进口铝土矿总量达20646.82万吨,同比增长92%,主要进口国来自几内亚(占比34%)、澳大利亚(占比17%)和印度尼西亚(占比9%),其他占比40%。

据SMM数据显示,2022年国内的铝土矿产量共计6780.56万吨,同比降低24%,国产铝土矿的产量主要来自山西(占比36%)、河南(占比9%)、广西(占比35%)、贵州(占比12%)和重庆(占比8%)。

基于此,2022年国内总矿石流通量为27427.38万吨,同年冶金级氧化铝的产量为7768万吨,按照一吨氧化铝消耗2.6吨左右的矿石来估算(按照矿石品位不同则矿耗不同),国内矿石流通量可以满足氧化铝的生产之余,还有部分可以用于储备安全库存。

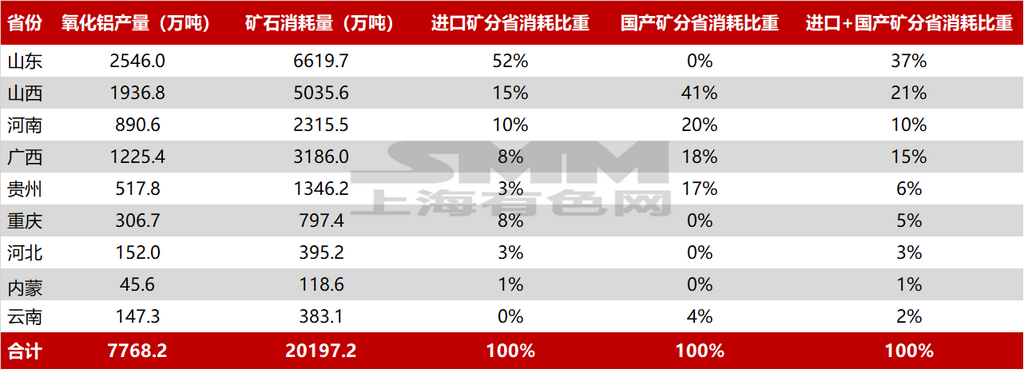

2. 2022年中国氧化铝分省产量

据SMM数据显示,2022年中国氧化铝产量7768.2万吨,消耗铝土矿共计20197.2万吨,其中氧化铝产能重点省份山东、山西占据了国内氧化铝市场的半壁江山。

3. 2022年中国铝土矿分省消耗量简析

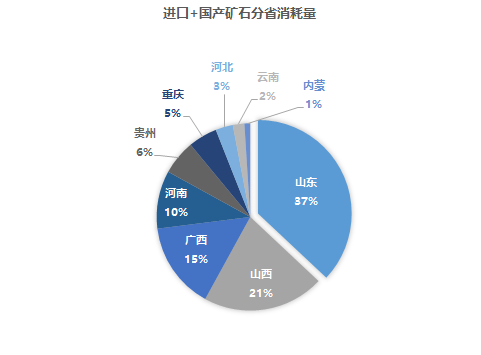

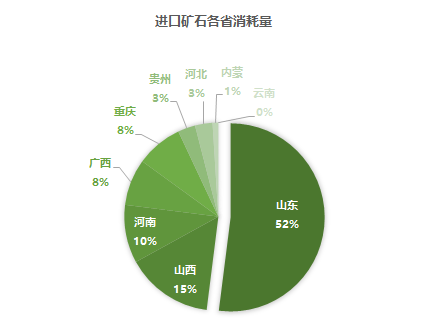

氧化铝的产量和矿石消耗量成正比,从数据来看,氧化铝产能大省山东、山西和广西稳居前三,对于矿石的消耗亦占据较大比重。其中,山东地区以消耗进口矿石为主,山西地区进口矿石和国产矿石均有使用,广西地区消耗国产矿石和少部分进口矿石。但伴随着国内矿石消耗,山西地区,使用进口矿的产能由于成本高昂,在氧化铝价格低迷时,往往会选择减产以防止亏损扩大,因此近年来进口量的使用量,有下滑趋势。广西地区,新投产能多以使用进口矿石为主,因此进口矿的使用量或将持续增加。

从进口矿石消耗量来看,山东地区利用其天然的港口优势,当地的氧化铝产能全部使用进口矿石,2022年进口矿石的消耗量占全国的37%。而山西、河南作为氧化铝生产大省,伴随多年的矿石开采,北方地区的矿石碱耗高、品味下滑、采购困难的缺点相对凸显,为应对供应问题,鲁、晋、豫地区的氧化铝企业近年来尝试扩大进口矿石的使用比例,因此这三个省份2022年进口矿石消耗比重较大。除此之外,河北和重庆两省坐拥天然的港口优势、便捷的水运交通,当地的氧化铝产能全部使用进口矿石。

国内铝土矿山分布在山西、河南、广西和贵州四省。追溯中国氧化铝的起源,均是在具备国产矿资源的地区建厂生产的,后续沿海港口地区均使用进口矿为主。从数据显示,山西、河南等氧化铝生产历史较久的地区稳居一二,其次是当地矿石资源相较丰富且能够满足当地氧化铝生产需求的广西和贵州地区。

4. 2023年铝土矿分省消耗量格局展望

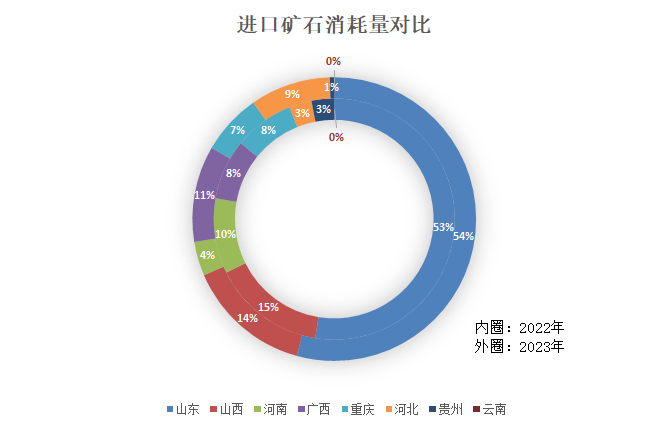

随着国内氧化铝新旧产能的不断迭代,国内氧化铝企业对进口矿石的消耗比重也逐渐产生演变。从2023年5月的最新数据来看,广西地区进口矿消耗比重较去年有所抬升,由去年的8%上升至10.5%,主因广西地区的氧化铝建成产能逐步增加(2022-2023年广西新增了产能290万吨/年),类似的还有河北地区,该省2022-2023年的新投氧化铝产能合计480万吨。除此之外,河南地区进口矿消耗比重下滑显著,主因河南地区氧化铝生产成本攀升,当地氧化铝企业开工率较去年同期显著下滑,由去年5月份的82.9%下滑至63.9%,氧化铝生产的减少带来了用矿量的减少。进口矿消耗比重下滑显著的还有贵州地区,由去年的3%下滑至0.4%,主因贵州地区距离港口较远且山路颇多,进口矿石运输到省内的运费往往高达200-280元/吨不等,当地氧化铝厂更青睐省内供给相对稳定的国产矿石,因此今年来进口矿的用量显著减少。

整体而言,国内氧化铝新旧产能的迭代以及各省氧化铝现有产能开工率的波动,均会影响矿石使用量和贸易流向。长期来看,国内对于进口矿的依存度将继续加深,矿石出口国的政策变化、国际贸易格局的演变,都将对氧化铝行业产生长久且深远的影响。