中国铝业业绩报显示,2022年公司实现营业收入人民币2909.88亿元,同比减少2.64%;归属于上市公司股东的净利润为 41.92 亿元,同比减少27.22%;母公司所有者应占本年度利润为人民币41.92亿元,同比减少27.22%;基本每股盈利0.239元,末期股息每股0.036元。

公告称,2022 年,受主要发达国家收缩货币政策以及新兴市场国家经济疲软的影响,全球 GDP 增速下滑明显,世界主要经济体和各地区的通胀率均有明显提升。地缘政治冲突、能源危机等多方面因素导致大宗商品呈现冲高回落的走势。全球铝行业经历了包括价格、生产、需求、贸易等在内的大幅波动。受地缘政治冲突、能源价格暴涨、减产限产等多种复杂变化因素影响,公司铝行业生产、需求、价格和贸易均出现大幅波动。面对严峻的挑战,本公司积极应对,迎难而上,生产经营稳中有进,资产质量进一步优化,运营效率持续提高,经营业绩稳步提升。

2022 年公司经营质量大幅提升,盈利能力持续增强,全年实现营业收入 2,910 亿元,较去年同期的 2,989 亿元减少 79 亿元,主要为贸易业务业务量减少致收入下降。2022年归属于上市公司股东的净利润为 41.92 亿元,较去年盈利 57.59 亿元减利 15.67亿元,主要为电解铝、氧化铝产品利润同比下降所致。 2022 年营业成本为 2,576 亿元,较去年同期的 2,622 亿元减少 46 亿元,主要为贸易业务量减少致相关成本支出减少。

2022年,集团氧化铝板块的营业收入为人民币557.62亿元,较去年同期的人民币540.43亿元增加人民币17.19亿元,主要是氧化铝销售价格同比上升。氧化铝板块的税前盈利为人民币3.4亿元,较去年同期的人民币27.98亿元减少人民币 24.58亿元。主要是原材料价格上涨致产品利润同比下降影响。

原铝板块的营业收入为人民币1384.66亿元,较去年同期人民币1185.14亿元增加人民币199.52亿元,主要是原铝销售价格同比上涨影响。原铝板块的税前利润为人民币103.46亿元,较去年同期的人民币127.84亿元减少人民币 24.38亿元。主要原因是原燃材料价格上涨致产品利润同比降低影响。

贸易板块的营业收入为人民币2588.54亿元,较去年同期的人民币2,527.05亿元增加人民币61.49亿元,主要是氧化铝及原铝产品价格同比上涨。贸易板块的税前利润为人民币20.13亿元,较去年同期的人民币13.36亿元增加人民币 6.77亿元,主要是进口焦煤贸易利润同比增加影响。

2022年公司电解铝产能利用率同比增加 7.7 个百分点,炭素产能利用率提升 6.8 个百分点。本公司持续做优核心产业,广西教美年产 200 万吨铝土矿提前建成投运,遵义铝业新获取 2 个铝土矿探矿权,印尼、几内亚氧化铝项目积极推进,华云三期电解铝项目加快落实边界条件,宁夏能源新增煤炭产能逾 200 万吨;低钠微晶(一期)、金属镓、4N 高纯铝(扩建)项目建成投产,高纯氮化铝、4N 高纯氧化铝产业化示范项目建设启动。宁东 250MW 光伏项目建成实现部分并网,所属企业分布式光伏项目稳步推进,公司电解铝清洁能源消纳比例达到 45%。赤泥综合利用率10.7%,达到行业领先水平。再生铝消纳量同比翻番。二次铝灰协同氧化铝生产线和大修渣及炭渣生产线投运,引领了行业全产业链的绿色低碳发展。

2022年铝市回顾

铝土矿市场

2022 年,中国铝土矿开采受环保治理的影响,铝土矿开采状况仍然严峻,供应受限,价格维持高位。尽管矿石品位有所下滑,但受限供应减少、矿石品位下降、开采成本增加,国产铝土矿价格缓慢上行。

进口矿方面,受到国内氧化铝新增产能对于进口矿的高需求推动和能源价格上涨开采成本增加双重影响,进口矿价格整体保持上涨。主要供应国依旧为几内亚、澳大利亚、印度尼西亚。2022年中国进口铝土矿共计 12,547 万吨,同比增加 16.9%,进口依存度进一步提升。其中,从几内亚进口占 56.07%,同比增加 28.36%。

氧化铝市场

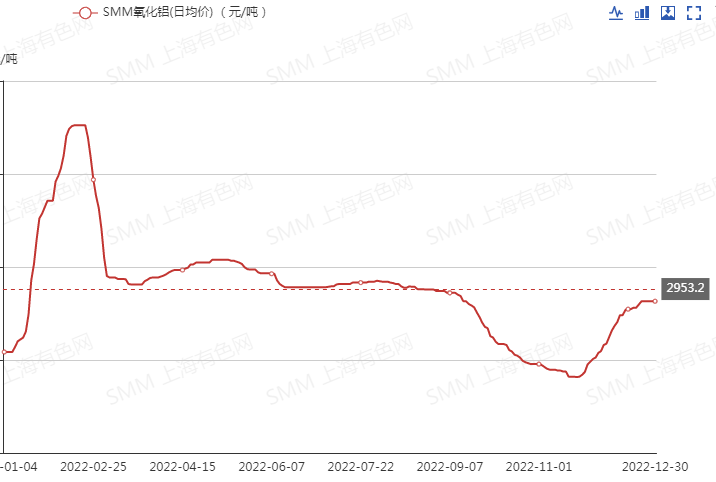

国际市场方面,2022 年一季度,随着俄乌战争爆发以及乌克兰 Nikolayev 氧化铝厂的关闭,对市场的不确定性和对氧化铝供应的担忧导致氧化铝现货价格飙升,但从第二季度开始,氧化铝价格逐步回落至一月份水平。尽管天然气价格高涨,受到氧化铝市场供应过剩以及因需求疲软而低迷的铝价影响,CRU 的氧化铝价格指数在第四季度下降到 310 美元/吨。进入 12 月,在铝价反弹和氧化铝厂成本高企的背景下,氧化铝价格攀升至 330 美元/吨。2022 年,国际氧化铝现货市场价格(澳大利亚 FOB 现货价格)最高为 533 美元/吨,最低为 310 美元/吨,全年平均价格为 363美元/吨,同比上涨 9.7%。

国内市场方面,国内氧化铝价格受国际事件的影响较小,氧化铝价格在自身基本面的影响下,上涨幅度弱于国外,氧化铝市场价格呈“N”字型走势波动。据SMM报价显示,一季度,在冬奥限产等影响下,国内氧化铝现货价格出现一轮比较明显的上涨行情,价格最高至 3,305 元/吨,二季度价格在 2,957-3,016元/吨之间横盘波动,三季度价格开始缓步下行,至 11 月下旬降至年内最低价 2,764元/吨,年末由于北方地区规模化的减产以及重污染天气对生产的限制,氧化铝价格小幅回升。

原铝市场

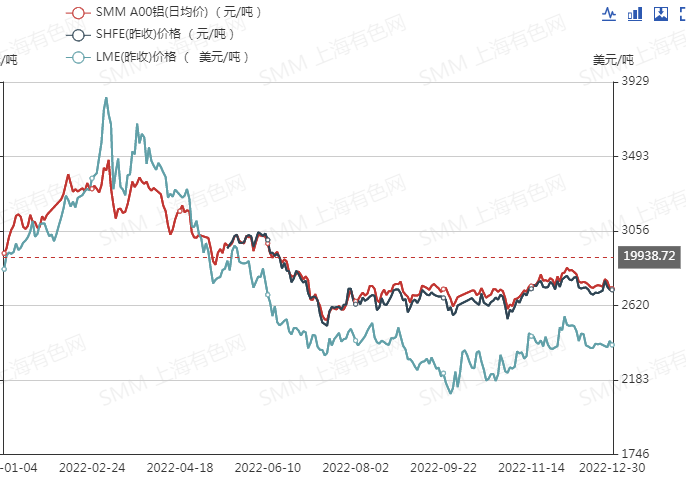

2022 年,受美联储加息及欧洲地缘政治等因素影响,全球铝价波动较大。一季度,全球铝价在欧洲电解铝厂减产、库存低位及俄乌冲突加剧的影响下不断上涨,随后因多国不断加息引发对全球经济衰退的担忧而从高位回落。四季度铝价又因悲观情绪修复、供给收缩等因素触底反弹,但反弹幅度有限。

国际市场方面,2022 年第一季度,在俄乌战争开始后,对供应的担心导致铝价在 3 月飙升至全年最高点。然而从第二季度开始,受美国需求增长放缓、中国消费低迷、欧洲订单量急剧下降、美元走强等因素影响,9 月份 LME 三月期铝和现货铝均价均达到最低点,第四季度一直持续在2,400 美元/吨以下水平。2022 年,LME 三月期铝现货铝平均价分别为 2,713 美元/吨和 2,703 美元/吨,较 2021 年分别上涨 9.1%和 9%。

国内市场方面,2022 年国内电解铝价格波动较大,整体表现为一季度大幅上涨,二季度受国内工厂停工、需求减少等不利因素的影响,价格回调;7 月下旬后,因南方多省供电不足、经营压力加大、采暖季限产等因素导致区域内电解铝厂较大规模产能减停产,同时全球宏观悲观情绪有所好转,铝价触底反弹,但受制于需求持续低迷,反弹幅度较为有限。总体来看,全年铝价格重心继续上移。