周二(2月15日)亚洲时段,美元指数窄幅震荡,目前交投于103.27附近。隔夜通胀报告公布后,美元最初全面下跌至近两周低位,但随着美国公债收益率上升,美元重新站稳了脚跟,美元兑日元周二触及六周高点,因1月通胀数据显示美国消费者物价指数(CPI)录得2021年10月以来的最小同比增幅,但这并未改变市场对利率将在一段时间内保持高位的预期。

本交易日需要重点关注有着“恐怖数据”之称的美国1月零售销售月率,市场预期比较乐观,略微偏向利多美元。

数据显示,美国劳工部的消费者物价指数在12月份增长0.1%后,1月增长了0.5%。月度通胀率部分受到汽油价格上涨的推动,1月汽油价格大涨3.6%。

但在截至1月份的12个月中,CPI增长了6.4%,是约一年半来的最小涨幅,12月涨幅为6.5%。但1月CPI同比涨幅高于市场预测的6.2%。

美国银行驻伦敦的G10外汇策略全球主管Athanasios Vamvakidis表示,“按月升幅符合预期,但上月数据被上修使同比涨幅高于预期。这应该使美元保持强劲。”

“美国的通胀显然具有粘性。这将使美联储的政策保持不变,使美元保持强势--不一定更强。大的方面是,通胀数据明确显示,市场对今年通胀率下降到足以让美联储开始降息的程度过于乐观。”

“市场倾向于在今年上半年做空美元,”富国银行(Wells Fargo)驻伦敦的宏观策略师Erik Nelson表示,“有了这样的CPI数据和最近的经济活动数据,美元就很难继续下跌。我认为它在短期内将保持相对强劲。”

与美联储政策利率挂钩的期货在周二坚持押注美联储将至少再加息两次。期货合约定价显示,交易员们大量押注美联储将在3月和5月的会议上各加息25个基点。

目前美联储的联邦基金利率目标区间为4.50%-4.75%。联邦基金利率的峰值被认为在7月达到5.272%。

衡量美元兑一篮子主要货币的美元指数最后持平于103.25,该指数最低曾跌至102.50,为2月3日以来的最弱水平。

美元兑日元周二上涨0.55%,至133.08日元,此前曾触及133.301日元的六周峰值。

欧元兑美元周二上涨0.1%,至1.0738美元,在美国CPI数据公布后一度触及约两周高点1.0805美元,但随后回吐大部分涨幅。

英镑兑美元周二也冲高回落,盘中一度涨至1.2268,为逾一周新高,收报1.2174,涨幅约0.30%。

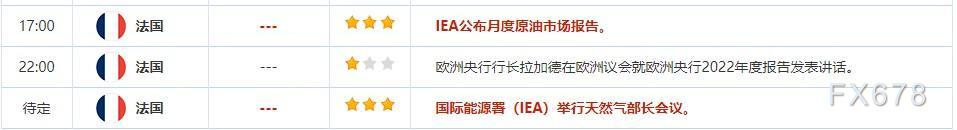

周三重要经济数据和风险事件

机构观点

中信证券:短期美联储较难停止加息

中信证券研报指出,1月美国CPI数据显示出美国通胀下行路径将较为坎坷。我们认为未来美国通胀下降斜率不容乐观,同时美联储紧缩将高度依赖数据,短期美联储较难停止加息,并且不排除5月后美联储继续加息的可能性。美国消费韧性较强,美国此轮或步入浅衰退。美国经济衰退时点推迟叠加美国经济或实现浅衰退将一定程度利好我国出口,但美联储持续紧缩预计将对我国股市产生一定负面影响。

中金:3月美联储大概率加息25BP 5月有待观察

中金研报指出,美国1月通胀的数据符合我们的判断。对于美联储而言,这份通胀数据支持其继续加息的决策,考虑到此前公布的1月非农数据大超预期,我们认为美联储在3月加息25个基点是大概率事件。至于5月是否会继续加息,我们认为还有待观察,因为从当前到5月还有一段时间,美联储可以耐心观察三个月再做决定。但是我们认为,对于期待年内降息的投资者,1月通胀数据将让他们失望,因为如果通胀回落速度不够快,美联储将利率降至当前水平以下的概率将会非常低。

巴克莱:美联储或维持量化紧缩步伐至明年6月

巴克莱策略师Joseph Abate在报告中写道,美联储可能会维持目前的月度量化紧缩(QT)步伐,直至2024年6月。美联储可能会寻求让资产负债表缩小足够规模,以推高利率,并“重新调整其负债”,从逆回购工具(RRP)转移到银行准备金中。“高金额和粘性的RRP余额是美联储资产负债表正常化的瓶颈……如果余额没有从RRP快速而且决定性地进入银行准备金,那么美联储可能需要放缓或停止量化紧缩,以防止银行的现金余额变得过少。”