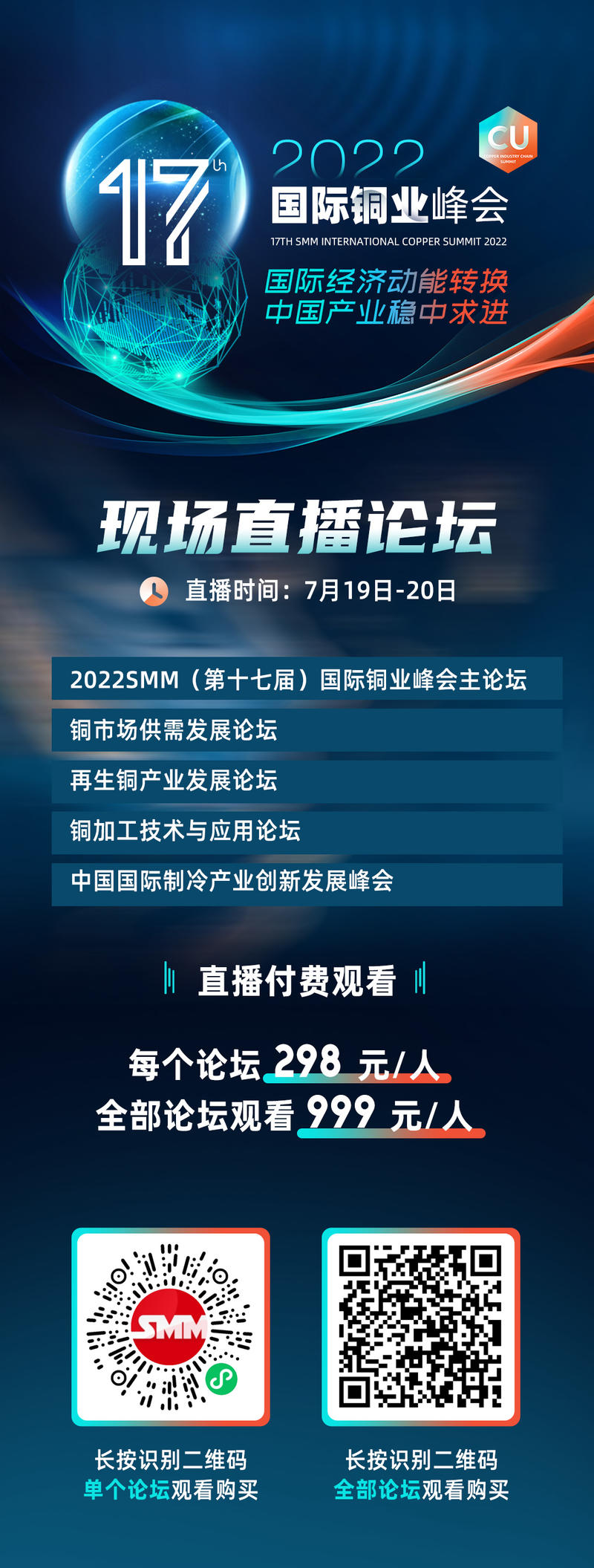

SMM7月20日讯: 在上海有色网(SMM)举办的2022第十七届SMM中国铜业峰会--铜市场供需发展论坛上,民生证券研究院副院长、金属行业首席分析师邱祖学分享了关于铜投资的中期策略,他回顾了2022年上半年行情并对下半年进行了展望,对现阶段铜价进行了分析并对未来铜价进行预测,并且推荐了铜行业内值得关注的企业。

邱祖学认为,展望2022下半年:双碳背景下,能源转型势在必行,阶段性的能源短缺推高能源价格,高通胀高成本支撑金属价格。基本金属供给曲线仍旧陡峭,需求端底部已现,反转在即,我们认为金属价格中枢或将上移,高价或具备相当的可持续性。国内铜需求二季度受疫情影响环比走弱,但站在当前时点往后展望,房产利好政策、刺激消费政策频出,下半年需求预计将边际向好,同时新兴领域需求依然保持高速增长,铜价中枢或上移。

一、回顾与展望

供给约束仍在 金属价格中枢或上移

回顾2022上半年:供需双弱,美联储强硬加息,基本金属波动较大

供给紧张态势不变,需求前高后低,美联储加息层层加码,叠加国内疫情扰动影响需求使基本金属上半年价格波动较大。

分品种来看,工业金属中锌、镍价格表现强势,其他金属价格均有所下跌。从库存情况来看,除锡、铜外,交易所库存整体下降明显。

2022上半年板块行情:经济低迷,除煤炭板块表现强势,整体行业表现较差,有色金属板块行情跌幅相对较小。

展望2022下半年:供给紧张格局不变,金属价格有望保持高位运行

双碳背景下,能源转型势在必行,阶段性的能源短缺推高能源价格,高通胀高成本支撑金属价格。基本金属供给曲线仍旧陡峭,需求端底部已现,反转在即,我们认为金属价格中枢或将上移,高价或具备相当的可持续性。

具体来看:

铜:供给约束+新兴领域需求增长迅速,价格中枢或上移。

铝:国内需求接力,能源短缺蔓延推高成本,铝价或高位震荡。

二、铜:供给约束+新兴领域需求增长迅速 价格中枢或上移

库存视角下还原真实供需格局

截至2022年6月24日,SMM统计国内社会库存为40.59万吨。从库存的变化可以看出,在3-5月国内受疫情影响较大的时间段内,需求并未断崖式下滑,国内库存仅略有累库,当前铜行业供需格局仍较为紧张。

2022一季度,全球铜矿企业处于被动补库阶段,但库存仍处在低位。

加息落地,金融属性压制正逐渐缓解

历史周期维度来看,美国通胀上行,铜价具备上行条件。我们统计了美联储量化宽松结束后的铜价表现,发现在美联储2013.01-2014.10的量化宽松后,美联储于2015年底开始了加息,在2015年12月-2019年4月的加息期间,美元指数震荡下行、铜价震荡上行。

供给端:供给曲线陡峭,高价放量难

长期来看,资本开支于2013年见顶,持续低位的资本开支或限制新增供应。除了资本开支的影响外,资源禀赋下滑对铜矿供应也存在较大限制。

2022年年初时市场对今年的供给增量较为乐观,主要是考虑到今年的新增产能较大,而疫情的影响正逐渐减小。但铜矿实际的供应不及预期,这背后除了之前说的长期因素的影响外,还存在一些短期的扰动,比如智利的权利金法案、秘鲁的罢工和示威游行、刚果金的运输困难等等,展望下半年铜矿的供给,仍将面临诸多挑战。

智利面临着矿石品位下滑和税收政策调整等不确定性风险,矿产铜产量逐年下滑(智利左翼候选人博里奇当选总统,涉矿政策不确定性增加);秘鲁仍未恢复疫情前水平,罢工增加了秘鲁矿山铜产量的不确定性;中国矿产铜生产恢复明显;刚果金随着新增项目的投产,产量逐年攀升。

需求端:稳增长发力,新兴领域打开成长空间

2021年欧盟15国铜消费量同比增加,带动全球铜消费量同比上升。从铜下游需求领域来看,中国、美国占比最大的分别为房地产和电力。

2022年一季度稳增长发力,国内需求向好。进入二季度后,由于疫情影响,4-5月的经济数据较差,需求受到一定影响,但是进入5月后,随着疫情的缓解和运输的通畅,需求逐渐恢复。跟踪5月新发布的经济数据可以发现,基建投资1-5月维持高增长,地产数据触底反弹。预计后续经济跨周期调节和稳增长将重新开始发力,下半年国内需求或将环比持续改善。

从下游开工率来看:受到疫情影响,铜下游加工企业3-5月开工率均低于往年同期,但可以看到随着疫情的缓解,5月份整体开工率已经有明显回升。

从不同的铜下游需求领域细分来看:

1)预计“十四五”期间电网投资额或超过2.7万亿。

2)空调累计产量2022年逐渐上升,累计增幅收窄。

3)2022年1-5月汽车和新能源汽车表现分化,汽车产销量同比均下降,新能源汽车产销量同比均大幅上升。

4)房地产新开工面积和竣工面积均同比下滑,但是政策面利好频出,需求端已过最低点,未来预计将逐步向好。

5)新兴应用领域,如新能源汽车、充电桩、光伏风电等随着环保趋严以及政策促进,而进入高速发展期。2030年,预计新兴领域占铜需求比例达21.07%。

供给端保守假设智利秘鲁合计铜产量同比持平,增量主要在刚果(金)、中国等国家,需求端假设传统领域需求持平,增量主要来自于新兴领域,则2022年供需缺口为35万吨,维持紧平衡。

三、重点推荐

紫金矿业:铜金项目投产年迎高速增长,布局能源金属赛道静待花开

三大铜矿业集群绽放,产量增长迎来高峰期。预计公司2022-2025年铜产量或将达到88/102/112/137万吨,黄金产量或将达到62/76/81/84吨,铜产量或于2023年突破100万吨,提前达到2025年生产目标。

自然崩落法的应用、波格拉复产或为公司带来新的增量。进军新能源领域打开全新成长空间。

盈利预测与评级:维持此前的盈利预测,预计2022-2024年公司将实现归母净利274、316和324亿元,对应2022年6月24日收盘价的PE为9x、8x和7x,维持“推荐”评级。

风险提示:金、铜价格大幅下跌,重要项目建设及投产进度不及预期,海外矿山政治风险等。

洛阳钼业:聚焦铜钴,进入扩产快车道

公司是国际矿业巨擘,具有较强的资源禀赋和成本优势,目前正处于战略转型期。预计公司将逐渐完成从单纯的矿山投资企业到投资运营双轮驱动企业的华丽转变。未来公司将以铜钴为矛,提供利润弹性,其余业务为盾,保证充足现金流,攻守兼备。

盈利预测与评级:公司是国际矿业巨擘,具有较强的资源禀赋和成本优势,预计公司2022-2024年归母净利润为84.41、91.41、131.67亿元,EPS分别为0.39、0.42和0.61元,对应2022年6月24日收盘价的PE分别为15X、14X和9X,维持公司“推荐”评级。

风险提示:铜、钴价格大幅下跌,项目进展不及预期,地缘政治风险等。

铜陵有色:米拉多铜矿注入预期强烈,业务共振迎利润高增

全产业链布局,做大两头战略清晰。公司为国内主要阴极铜生产企业和内资最大的铜箔生产企业,在铜矿采选、铜冶炼及铜箔加工全产业链都有着深厚的技术积累。上游自有矿山生产情况稳定,集团仍有铜矿资源待整合;中游冶炼为公司基本盘,副产品硫酸2021年价格大幅上涨,贡献较高盈利;下游发力铜箔深加工,铜冠铜箔科创板上市成长可期。矿产铜、硫酸、加工费及铜箔加工四维共振期待利润再创新高。

盈利预测与评级:铜和硫酸价格或将维持高位,集团矿山注入预期强化,同时发力下游铜箔深加工,在新能源车渗透率快速提升的背景下,未来成长可期。我们预计公司2022-2024年将实现归母净利39.36亿元、41.54亿元和44.60亿元,EPS分别为0.37元、0.39元和0.42元;对应2022年6月24日收盘价的PE分别为9、8和8倍,维持“推荐”评级。

风险提示:产品价格波动风险,汇率波动风险,项目进展不及预期风险等。

四、风险提示

1)金属价格大幅下跌。金属价格影响公司盈利情况,若产品价格大幅下跌,公司盈利将受到负面影响。

2)终端需求不及预期。需求若低于预期,则一方面影响终端产品需求,从而影响产业链产品销量下降;另一方面,产品价格受供需影响,需求较弱时,产品价格或有所下降,进一步对公司盈利造成负面影响。

3)全球通缩预期加剧。通缩预期下,货币升值、物价下降,需求或延后,使得产品价格和销量下降;另外,通缩预期下,融资成本或上升,使得企业运营的成本增加,影响公司盈利和发展。

4)公司项目进展不及预期。若公司重点项目受疫情或是其他突发事件影响,建设进度不及预期,则会使得公司的产销量减少,影响盈利能力。