近期,台积电、联电、三星等头部代工厂的涨价传闻,给“过剩”压力下的半导体行业注入了一剂强心剂,也让整体供需走势进入市场分歧阶段。

值得注意的是,观察上述几大厂商涨价背景,几乎无一例外指向“原材料涨价”。联系到占据晶圆制造原材料30%成本的硅晶圆,年初起大厂涨价、扩产消息不断,不免将硅晶圆供不应求视作代工涨价的始作俑者。

以史为鉴,硅晶圆环节的涨价扩产存在一定滞后性,给供需变化带来复杂影响。在此轮超强周期的下半段,硅晶圆将扮演什么角色?中国大陆代工厂产能争抢不利的情形下,本土厂商是否已迎来国产替代的最好机会?

涨价扩产滞后 硅晶圆厂、代工厂议价主动权调转

2020年初至今,此轮半导体周期已持续了2年时间,在晶圆代工、设备各个环节经历了多轮交期延长、涨价声浪后,上游硅晶圆材料的供不应求,直到去年第四季度起才缓慢发酵,而龙头扩产计划直到今年年初才敲定。

数据显示,2021年,全球硅晶圆厂商资本开支甚至同比下降了23%,前五大厂商中,SUMCO、世创均是在去年下半年才宣布了较大规模的扩产计划,环球晶、SK Siltron到2月、3月扩产计划才落定,其中最早的新产能开出也要等到2023下半年(SUMCO佐贺县新厂)。

以史为鉴,类似的情况在上一轮周期也曾发生。与代工厂、设备商在2017年即积极扩产、销售攀高不同,各大硅晶圆厂直到2018年才开始大幅增加资本开支,陆续扩产,这种滞后性的后果是,硅晶圆供不应求在之后的2-3年内持续,而硅晶圆价格在同一时期也持续上涨。

数据来源:SEMI、东方证券;图源:东方证券

究其原因,主要是硅晶圆对需求的获悉以及根据需求安排扩产或减产,往往存在滞后性。据集微咨询分析师陈翔介绍,代工厂扩产从计划到投产、量产基本上需要1-2年的周期,具体对包括硅晶圆在内的原材料的需求,要看代工厂的实际产能以及销售的情况综合来看。

具体从操作流程上看来,代工厂直到确定了客户的订单,包括量以及价,才会据此向上游硅晶圆厂商下单,后者才会视情况决定是否扩产。同时,市场也对此有一定影响。陈翔表示,“市场需求一直在上涨,来自代工厂的订单也会一直增加。”进而影响硅晶圆厂扩产计划。

与滞后的扩产计划相对的是,此轮硅晶圆涨价潮已先一步开启:全球第一大硅晶圆供应商信越化学今年3月宣布,4月起对其所有硅产品的销售价格提高10%-20%,值得一提的是,信越化学上一次涨价同样是在半导体涨价周期的中后段2017年11月开始的,当时涨幅同样为10%-20%。

第二大供应商SUMCO则表示,2021年硅晶圆价格已较2020年上涨了10%,2022年第一季度12英寸、8英寸硅晶圆均适用新长约价格,且所有尺寸产品现货价格皆呈上涨。第二季度12英寸硅晶圆供应将更加趋紧,因而无法供货给非长约客户,8英寸以下硅晶圆供不应求也将持续。

由两大厂家涨价时点来看,近期各大代工厂在终端需求杂音不断的情况下,仍宣布后续继续涨价,与上游硅晶圆涨价不无关系。陈翔指出,虽然硅晶圆价格由市场主导,但如今代工厂需求量更大,硅晶圆厂在议价上更能掌握主动权。总体上,涨价与否硅晶圆厂仍然会与客户有商有量。

“黑天鹅”撞上需求暴增 硅晶圆开启超长景气周期?

据SEMI数据,上一轮周期(2016-2018年),硅晶圆价格整体上涨了33.5%。目前看,虽然本轮硅晶圆涨价时点如预期,但鉴于本轮周期“黑天鹅”不断,又与物联网、智能驾驶、数据中心等需求爆发正面相撞,有理由相信,硅晶圆供不应求情况将持续更久,涨幅也有望更胜于以往。

一方面,今年起,代工厂新产能的落地将更大程度推进,对上游硅晶圆等原材料的大批量采购也将开启。SEMI预计,2020-2024年,全球将新建85个12/8英寸晶圆厂,拉动上游设备、硅晶圆需求。同时,继去年第三季度后,2022年第一季度全球半导体硅片出货面积再次创下历史新高。

另一方面,面对高需求,硅晶圆厂商产能能否到达预期,仍很难说。SUMCO去年第四季度12英寸硅晶圆产能接近800万片,与前一季度持平,在半导体景气度高涨的情况下,这说明大型硅晶圆厂如SUMCO产能也已达瓶颈,且距离其预测的2025年12英寸硅晶圆910万片/月需求也有差距。

分尺寸来看,根据Omdia数据,截至2021年底,全球12英寸硅晶圆占总出货比例为70.9%,8英寸为22.6%,小尺寸为6.5%,据其预计,2021年-2025年,小尺寸需求保持稳定,8英寸、12英寸需求将稳步增加。鉴于8英寸、12英寸硅晶圆生产短期内仍掌握在有限厂商手里,增加供应压力。

SUMCO近日在发布第二季度财测时认为,虽然目前在终端需求趋于疲软的情况下,存储器用12英寸硅晶圆需求预计部分将开始调整,但逻辑芯片用硅晶圆需求则将稳定增长,供不应求有望延续至2026年,预计2022、2023年全球12 英寸硅片厂商平均产能利用率有望分别达到102%、110%。

此外,作为代工产能龙头台积电所在地,中国台湾虽然拥有第三大供应商环球晶,但其全球份额仅为14.8%(截至2020年数据),日本的信越化学、SUMCO,以及德国的世创、韩国的SK Siltron的合计占71.81%的市场份额,因此仍依赖海外供应商,其硅晶圆进口ASP数据也可作为参考——

2021年12月12英寸及以上硅晶圆进口ASP较2021年1月提升了5.1%,而到了2022年2月,这一趋势更加明显,硅晶圆ASP较2021年12月提升了13.2%,这还是考虑到台积电作为全球代工龙头拥有更高议价权的情形,由此更可看出,硅晶圆的紧俏程度,即使是代工龙头也不得不有所让步。

据陈翔介绍,硅晶圆扩产周期与代工厂差不多,至少需要1-2年时间,即硅晶圆新产能开出,至少要等到2023年下半段,根据各厂给出的日程,更可能到2024年才能开出,考虑到当前疫情等不确定因素较上一轮更多,这个时间节点还有很大可能延后,硅晶圆供不应求的局面,恐怕还将持续很久。

中国大陆供需“剪刀差”浮现 本土厂商或借此确立市场地位

与台积电、联电以及三星等代工巨头相比,中国大陆的晶圆代工厂在有限的硅晶圆产能面前,面临的供不应求风险更大。一方面,2020年-2024年间,中国大陆将新增14座和15座的12英寸、8英寸晶圆厂,是新增量最多的地区,另一方面,部分高端硅晶圆产品受到进口限制,增加了其争取产能的难度。

在这种情况下,中国大陆代工厂很有可能在真正进入扩产的时点到来时,要么直接面临硅晶圆捉襟见肘的状况,要么在与海外硅晶圆厂的议价中,不得不为了争取产能,接受更大程度的涨价。根据SUMCO近期的说法,已无法向非长约客户供应12英寸硅晶圆,而签下长约,却又要承受后市可能的过剩风险。

综合考虑之下,对于中国大陆代工厂来说,采用本土厂商的替代方案,会成为更多厂商的选择。尤其是,相对于代工、设备以及其他材料环节,中国大陆硅晶圆技术追赶速度相对更快,替代情况相对更好。

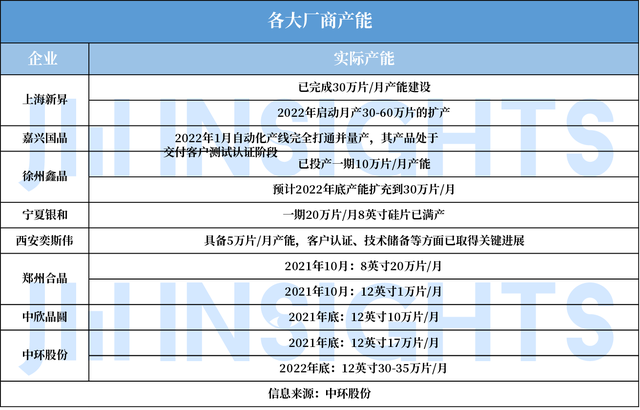

公开资料显示,从2017年开始,中国大陆12/8英寸硅晶圆量产持续推进。根据集微咨询整理,目前从事8/12英寸大硅片业务的公司包括中欣晶圆、金瑞泓、中环股份、山东有研、郑州合晶、宁夏银和,上海超硅、嘉兴国晶半导体、徐州鑫晶半导体等。今年2月,立昂微公告称,子公司金瑞泓微电子拟收购嘉兴国晶。

与此同时,大硅片项目自2017年以后集中落地,截至集微咨询4月报告整理,数量已达到20座,其中,12英寸半导体硅片规划产能已近8000万片/年。然而值得注意的是,大尺寸硅晶圆量产难度高,并非所有规划中的项目最终均能落地,除去被搁置的项目外,中国大陆12英寸硅晶圆在建产能实际为6000万片/年。

图源:集微咨询

另外,据某硅晶圆厂高层对爱集微表示,中国大陆厂商方面,上海新昇已基本可以供应本土各种技术节点的轻掺硅晶圆,扩产也在持续进行当中,但总体而言,在其看来,部分硅晶圆厂的扩产,并没有实现从产能到产出的转变,即仍处于研发、测试或者试运行的状态,或者“没有什么12英寸硅晶圆的产出”。

事实上,目前的中国大陆硅晶圆厂商所面临的瓶颈,大抵符合行业发展规律。与代工环节类似,硅晶圆环节也是资本密集型产业,前期同样在固定资产(如设备、场地等)投入高,在形成规模效应前,往往面临入不敷出的情况,但随着需求拉动产能规模爬升,技术扎实的厂商有望提高自身优势,改善盈利能力。

可以预见,供需“剪刀差”下,随着本土厂商接受度的提高、需求度的提升,此轮硅晶圆超强景气周期,或将成为中国大陆头部厂商,真正确立其市场地位的最佳时点。