2021年4月中国基本金属生产概述

电解铜

4月 SMM中国电解铜产量为87.81万吨,环比增长2.05%,同比增加16.71%。

部分冶炼厂虽然在4月开始检修,但由于近月来国内粗铜加工费持续维持在高位,使部分冶炼厂大量外购粗铜及阳极板生产电解铜导致并未影响到实际产量,外加部分冶炼厂4月份有赶产计划,国内冶炼厂产量环比仍有小幅提升。3月铜精矿进口量创下历史新高,外加全国各地硫酸价格在旺盛需求的带动下持续走高,给予冶炼厂利润空间,使炼厂维持高开工率,同比增加16.71%。另外,随着外强内弱格局延续,出口窗口几近打开,部分炼厂已然着手出口,成品库存压力明显减缓。

从5月份排产计划来看,原本预计的5月检修影响产量小幅缩减,但预计产量环比仍将小幅下移。SMM预计5月国内电解铜产量为84.43万吨,环比降低3.85%,同比增加9.64%(去年同期冶炼厂硫酸胀库问题已然缓解,外加疫情后期的赶产使去年二季度整体产量维持高位,同比增速小幅放缓);至5月累计电解铜产量为420.30万吨,累计同比增长14.4%。

氧化铝

SMM数据显示,2021年4月(30天)中国氧化铝产量611.3万吨,其中冶金级氧化铝产量590.3万吨,冶金级日均产量19.68万吨,环比小增0.45%,同比增9.40%;2021年1-4月中国共生产冶金级氧化铝2321.9万吨,累计同比增长7.69%。月内北方环保检查对氧化铝生产的影响持续,河南个别企业受限于矿石价格和库存,选择降低焙烧运行产能,山西情况略好于河南,当前并无氧化铝厂受环保影响减产。

截至5月上旬,中国冶金级氧化铝运行产能7160万吨。月内交口信发、广铝等新增复产产能有望贡献部分增量,预计5月(31天)冶金级氧化铝产量在613.5万吨左右,日均产量19.8万吨,较4月或能继续录得小幅抬升,但仍需关注环保督查对北方运行产能的影响。

电解铝

SMM数据显示,2021年4月(30天)中国电解铝产量325.0万吨,同比增长9.87%;2021年1-4月中国共生产电解铝1293.6万吨,累计同比增8.60%。4月份百矿德保三段、田林二段继续投产放量,同时内蒙古地区电解铝因“能耗双控”导致的减产已于月内完成,整体日均产量较3月小增0.04万吨。截至5月初,中国电解铝运行产能3971万吨/年,有效建成产能4350万吨/年,中国电解铝企业开工率91.3%。SMM调研4月铝水占比67.3%,环比显著增长4.1个百分点。

进入5月,供给端看,国内运行产能料将稳步抬升——百矿德保、田林等新投产能持续贡献增量,同时甘肃中瑞已于月初复产、陕县恒康计划于5月下旬实现部分复产,预计月产量达337.0万吨,年化运行产能增至3967.9万吨;5月原铝进口量预计在8万吨左右水平。国内电解铝社会库存在旺季支撑下将表现持续去库,库存天数有望降至9天。

原生铅

2021年4月中国电解铅产量26.58万吨,环比下降5.4%,同比上升1.43%。2021年1-4月产量累计同比上涨8.84%。2021年涉及调研企业总产能为548.1万吨。

据SMM调研,4月份以来,原生铅冶炼企业进入常规检修周期内,其中大型冶炼企业,如河南豫光、金利、云南驰宏、西部矿业等企业均处于检修状态。同时,由于海外疫情等因素,铅精矿进口受阻,引发国产矿加工费下跌,铅精矿采购成本上升,炼厂生产压力加重。截止4月底,进口矿TC报价跌至60美元/干吨,环比下跌45美元/干吨;国产矿加工费至1800元/金属吨,环比下跌150元/金属吨。另4月份,第二轮中央环保督察组进驻湖南、云南等地区进行督查工作,期间部分中小型企业生产亦是小幅下调。因而,整体电解铅产量低于预期。

展望5月,电解铅产量环比预计增加。主要因素:一方面,随第二轮中央环保督察组完成督查工作,并陆续撤离,环保对电解铅企业生产的影响解除。另一方面,主流交割品牌检修结束,并于5月初陆续恢复生产。此外,铅精矿供应偏紧情况短期难有较大改善,当下虽未大范围影响电解铅生产,但后续仍需持续关注其从矿端传导到锭端的影响,包括供应、成本等。综合看,SMM预计5月电解铅产量环比预期增幅过万吨,至27.6万吨。

再生铅

2021年4月中国再生铅产量30.16万吨,环比下降6.92%,同比上升54.66%,2021年1-4月累计产量同比增加146.87%。

据SMM调研,4月再生铅产量超预期下降,一方面,安徽、江西、山西等地均有环保督察组进驻,内蒙能耗双控政策持续,环保管控对于炼厂生产的影响远超预期,内蒙泰鼎、江西震宇、汇金等炼厂4月基本处于停产状态。另一方面,4月初开始,铅价连续下挫,而废电瓶供应紧张,价格易涨难跌,再生铅成本难降,连续亏损,炼厂生产积极性大幅下降。同时,安徽大华、骆驼等大型炼厂检修停产,导致4月中国再生铅产量大幅减少。另增量方面,天津东邦新扩建投产,浙江天能检修恢复提产。由于新扩建产能的释放,加上2020年年初由于疫情拖累,再生铅炼厂复工缓慢,产量基数较小,因此4月再生铅产量同比录得大幅增加。

进入5月,环保督察结束,加上铅价上行修复再生铅利润,江西、安徽等地再生铅炼厂陆续恢复正常生产,另有安徽骆驼检修恢复,同时安徽华鑫新扩建产线预计投产。因此,尽管内蒙泰鼎环保管控停产持续,江西丰日换证停产,仍难挡5月中国再生铅增量趋势。预计5月中国再生铅产量将增超2万吨至32.4万吨。

精炼锌

2021年4月SMM中国精炼锌产量49.93万吨,环比增加0.25万吨或环比增加0.49%,同比增速4.11%,2021年1至4月累计产量201万吨,累计同比增加4.25%。其中4月国内精炼锌冶炼厂样本合金产量为7.74万吨,环比增加3.06%。其中4月样本矿产锌产量40万吨,样本再生锌产量4.4万吨。

据SMM调研,4月国内精炼锌供应增量不及预期。主要原因为:内蒙古“能耗双控”影响仍有延续,要求炼厂能耗不得超过去年同期,导致部分炼厂检修停产;其次湖南地区受到环保督察组入驻的影响,当地部分再生锌企业减停产应对;另外由于4月国内锌矿供应仍较紧张,国内锌矿加工费仍处于低位,导致部分炼厂生产亏损,继续控产应对;最后前期检修企业于4月恢复生产贡献主要增量。

进入5月,SMM预计国内精炼锌产量环比增加9000吨至50.83万吨,整体恢复量与预期大致相符。主要原因为内蒙古“能耗双控”影响下,当地部分炼厂停产检修;另5月河南及青海地区部分炼厂常规检修。而4月检修企业于5月恢复生产,贡献主要增量;另由于进口锌陆续到港补充下,部分炼厂提产。

精炼锡

2021年4月份精炼锡产量15505吨,较3月份增长7.41%。虽然此前预期4月份云南及其他个别地区冶炼厂将因环保督察组入驻而影响产量,但从实际调研来看影响较为有限,因关停烟化炉所影响的二次物料可通过购买更多的锡精矿或使用原料库存来补充,因此对产量未构成明显影响,个别企业表示因使用了原料库存故而可能影响其5月份的产量。此外,云南地区某大型冶炼厂4月份产量环比增长18.64%为总量提升贡献了力量。展望5月,云南、广西、安徽地区冶炼厂均恢复了正常生产,内蒙地区冶炼厂因银漫矿业复产,原料短缺的状况料得以缓解,预计5月份产量也将相应回升,预计5月份精炼锡产量约16000吨左右。

电解镍

2021年4月中国电解镍产量约1.3万吨,环比降低0.21%,产量较3月变化较小。开工率较3月相同仍为59%,同比2020年下降7个百分点。4月国内仅2家冶炼厂电解镍在产,其中甘肃冶炼厂检修计划推迟至5月,产出电镍12000吨(含电积镍1600吨)。新疆冶炼厂维持正常生产,实现产量1014吨。天津、广西冶炼厂则继续生产硫酸镍为主,电镍复产计划未定。吉林冶炼厂于4月下旬开启复产计划,但当月无产品产出。

预计2021年5月中国电解镍产量或为1.24万吨。其中新疆冶炼厂继续按计划正常排产;甘肃冶炼厂预计于5月中旬开始对顶吹炉进行检修。据悉厂家已提前置备高冰镍原料,若检修过程顺利,SMM预计产量受影响量将在1000-2000吨之内;吉林冶炼厂5月逐渐有电镍产品产出,预计当月产量或在400吨左右;天津、广西与山东冶炼厂2季度暂无复产计划。因此预计5月中国电解镍产量较4月将下降4.5%左右。

镍生铁

2021年4月中国高镍生铁产量环比降低11.9%至3.39万镍吨,分品位看,高镍铁4月份产量为2.67万镍吨,环比下降12.87%,低镍铁4月份产量为0.72万镍吨,环比减少8.16%。高镍生铁产4四月份减量较大,4月份高镍生铁市场采购情况较差,高镍生铁价格低位但成本高企,库存压力下,部分铁厂降低产量,华东大型高镍铁厂主动减产,环比产量下降22%,叠加4月份自然天数较3月份少的因素,4月高镍生铁产量下滑明显。低镍生铁产量的下滑与200系一体化不锈钢厂减产有关,4月份200系利润情况较300系、400系及普碳钢差,推动部分不锈钢厂减产、转产其他系别或普碳钢,除此之外,华南某低镍铁厂家受当地环保政策影响暂停生产,4月份低镍生铁产量下滑也较大,且该影响在5月份将继续,有更多的200系不锈钢转产出现。

5月份中国镍生铁产量预期环比增长2.63%至3.48万镍吨,分品位看,高镍铁5月份产量为2.79万镍吨,低镍生铁为0.68万镍吨,5月份预计高镍生铁产量小幅回升,主要原因是镍矿回国量增加,矿价下滑,铁厂库存矿成本拉低,且镍铁价格有回升的趋势,促使部分铁厂产量回升,且5月份北方某铁厂回转窑检修结束,产量增加,华东某铁厂前期停产的两条产线恢复其中一条等,整体产量为上涨趋势。低镍生铁产量继续下滑,原因同四月份相同,200系一体化不锈钢产减产及转产继续,低镍铁同步减量。

硫酸镍

2021年4月中国硫酸镍产量2.28万吨金属量,实物量为10.38万实物吨,环比增5.37%,同比增133.19%。其中,电池级硫酸镍产量为9.91万实物吨,电镀级硫酸镍产量为0.47万实物吨。虽然镍中间品供应受限使得部分镍盐厂减产,但4月电池级硫酸镍的产量仍环比小增8.68%,主要还是因为新能源行业对硫酸镍需求持续旺盛,推动部分镍盐厂增加/恢复镍豆溶解的代加工产线,且部分有自供电池级硫酸镍能力的前驱体企业也小增了部分自溶产量;另外,4月电镀级硫酸镍产量下降明显,环比减35.84%,主要是受东北某镍盐大厂停产检修影响。

据调研了解,预计5月硫酸镍产量将维持高位,与4月产量基本持平。某镍盐厂预计停产半个月,但镍豆溶解的增量将填补该供应缺口。因此,预计2021年5月中国硫酸镍产量环比小增0.13%,同比增幅142.99%,至2.29万金属吨。

不锈钢

据SMM调研,4月中国不锈钢产量总计约293.88万吨,较3月份总产量减少7.82万吨,环比下降2.59%,同比增加33.82%。

200系:

分系别看,4月份,200系不锈钢产量较3月份减少7.44万吨,环比降幅约7.58%,2021年200系累计产量约351.1万吨,累计产量同比增加37.89%。5月份多家钢厂检修或转产,200系不锈钢产量预计有较大幅度下贱,预计5月份200系不产量约76.8万吨,环比降幅15.31%。

300系:

300系不锈钢4月份产量环比仍处于增加状态,含量约143.86万吨,较3月产量增加7.41万吨,环比增幅约5.43%,同比增27.16%。300系产量自春节后持续处于增加的趋势,目前已接近去年高位144万吨,且预计5月份300系产量仍有一定增幅,创300系产量新高,约145.78万吨,环比增幅约1.33%。

400系:

400系不锈钢4月份产量降至59.34万吨,较3月份产量下降7.79万吨,环比降幅约11.6%。累计产量约238.57万吨,累计同比增加87.9%。400系不锈钢前期排产居高,但目前市场货量偏多,库存压力渐显,钢厂400系产量逐渐减少,预计5月份400系产量仍有一定降幅,约57.21万吨。

镁锭

2021年4月SMM中国镁锭产量为7.24万吨,环比下降0.01%,同比增加6.30%。

据SMM调研了解,4月我国镁锭产量较上月基本持平,一方面4月部分内蒙古工厂因煤炭价格高位运行,维持停产状态。从当地工厂销售人员处了解,由于近期镁价快速上行,市场持续升温,已于月初恢复部分产量。新疆地区部分工厂4月减产检修,已于5月恢复生产。另一方面,4月部分府谷企业增产,平衡了其他地区因停产而下滑的镁锭产量。分地区看,我国镁锭主产区陕西地区贡献了69%的产量,其次山西地区贡献17%的产量。

从现有工厂的排产计划了解到,5月新疆地区、内蒙古地区产量将会增加2000吨,府谷部分工厂因焦炉改造原因,出现停产情况,影响产量在1200吨附近。受近期镁价快速上涨以及现货供应偏紧影响,预计后续部分工厂会有相应的增产计划,因此5月镁锭产量将有小幅增加。SMM预计5月国内镁锭产量为7.4万吨。

工业硅

2021年4月中国工业硅产量为19.7万吨,环比减少0.5万吨下降2.4%,主产地新疆、云南检修产能增多影响4月产出。

云南怒江丰水期电价悬而未决,当地硅厂开工一再推迟,四川虽进入平水期但仅有少数硅厂增开。预计云南、四川硅厂大面积复产时间将在6月丰水期全面到来之后,同时新疆、内蒙古检修及复产产能的恢复也将在6月体现。

四川增产以及5月生产天数增加两方面原因影响下,预计5月中国工业硅产量将小幅增加。

说明:

1、带*的数值为修正值,斜体的数值为预测值。

2、镍生铁的产量是指实物量折合金属后数据。

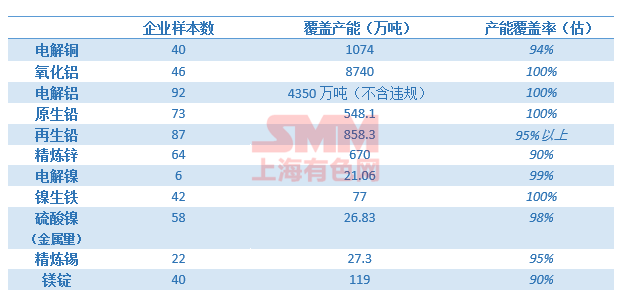

调研方法论

1、调研方法

SMM产量调研是由专业分析师采用电话、实地调研等方式,定期对中国金属生产企业进行月度跟踪,并以此出具中国金属产量报告。

调研过程中,保证样本的基础覆盖比例,并不断扩大;同时考虑产能规模、地域分布、企业性质等细节因素合理选择并分配样本,使得各分项数据同具代表性。

产量数据包括上月产量(初值)、上上月产量(修正值)以及当月产量的排产预测值。通常情况下,SMM较少对产量进行修正,即修正值=初值,但仍保留修正的可能性。

每月10日前通过上海有色网官方网站(www.smm.cn)、微信订阅号(今日有色)、手机站(m.smm.cn)等官方渠道对外发布。

2、样本介绍