5月29日,在由上海有色网信息科技股份有限公司(SMM)主办的2025 SMM(第二届)稀土产业论坛上,SMM稀土事业部分析师杨佳文对“2024-2025年中国稀土产业数据解读及展望”这一主题进行了分享。

2024-2025E稀土资源需求情况分析

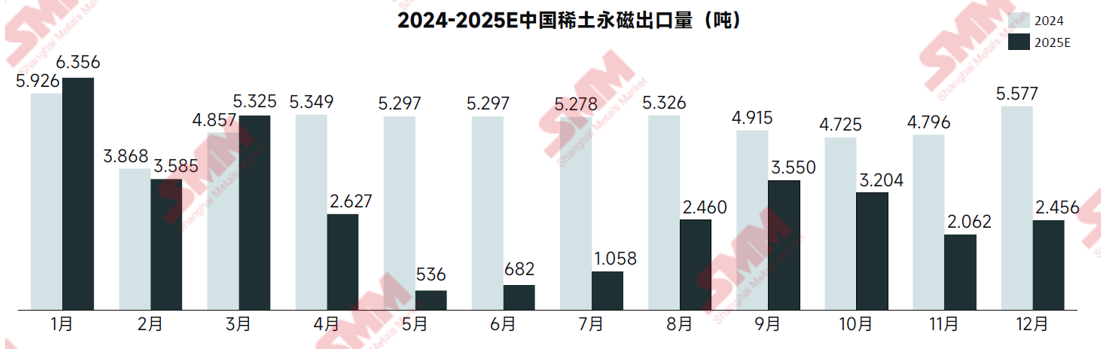

中国稀土出口量

2025年1-4月中国累计出口稀土18962.3吨,同比增长5.1%。目前已经陆续有大型磁材企业拿到了出口许可,预计随着时间的推进,稀土的出口许可将进一步释放。

5月12日,中美达成一致,美方将在初始的90天内暂停实施24%的关税,同时保留按规定对14257号行政令中规定的中国商品加征剩余10%的关税,并取消4月8-9日对这些商品的加征关税。

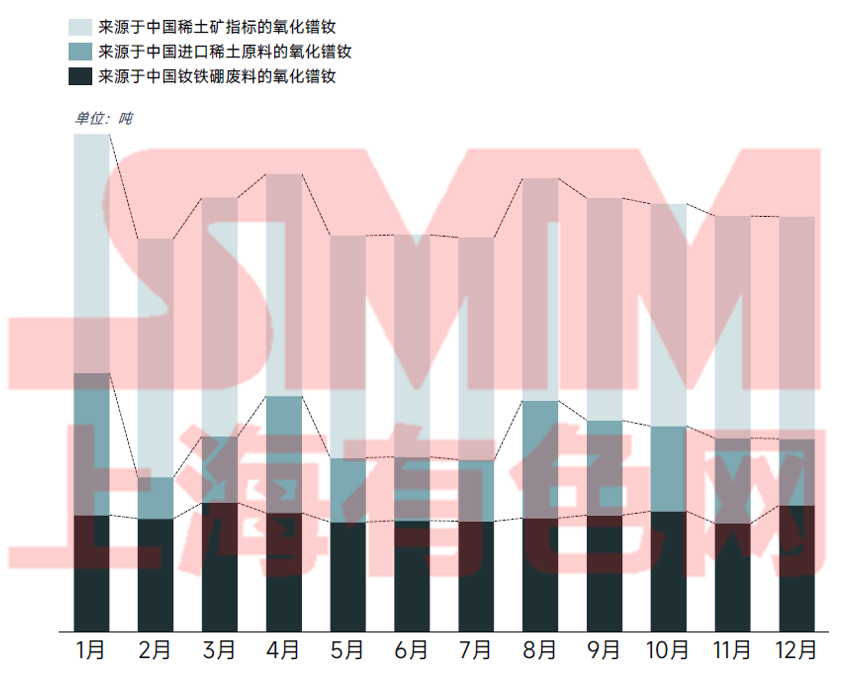

氧化镨钕下游需求情况

►SMM分析

2025年,由于钕铁硼磁材出口受限,全年氧化镨钕下游需求情况整体呈下降趋势,其中5-6月为全年出口低谷;但国内终端产业对氧化镨钕的需求量依旧较高,全年镨钕需求量同比去年仍有5.4%的增长。

目前,国内氧化镨钕需求最大的终端领域依旧是新能源汽车行业,全球电动车渗透率提升带动永磁电机需求;单车钕铁硼用量约2-5kg,直接提振镨钕消费。

2024-2025E稀土资源供应情况分析

预计2025年稀土开采指标将同比持平

►SMM分析

结合当前市场情况分析,SMM预计2025年稀土开采指标将为27万吨,同比持平。其中岩矿型稀土26.6万吨,离子型稀土1.9万吨。冶炼分离指标将达到34万吨,同比增长34%。

从冶炼分离的角度来看,《稀土开采和稀土冶炼分离总量调控管理办法(暂行)(公开征求意见稿)》明确指出,未获得稀土指标的组织和个人不得开展稀土开采和冶炼分离生产活动,这意味着进口矿的冶炼分离将纳入指标管理范畴。

2025年稀土金属矿进口量同比或将大幅下降

►SMM分析

2025年1-4月中国稀土金属矿进口量为17614吨,同比减少5%,其中4月进口量3763吨,环比增加18%,同比减少了24%。4月中下旬,MP公告称停止向中国出口稀土矿,但当月仍有3744吨稀土金属矿已经进入了中国。

中国进口的稀土金属矿基本全部来自美国的MP矿,由于美国当地发展自己的稀土产业链,2024年来自美国的稀土金属矿进口量缩减至5.5万吨,从美国目前的扩产情况来看,预计2025年该部分进口量将继续缩减至4.3万吨。

2025年未列名氧化稀土进口量恢复增长

►SMM分析

2025年1-4月,中国未列名氧化稀土进口量约为12849吨,同比缩减了30%;其中,4月份未列名氧化稀土进口量约为6536吨,同比大约增长了4%,环比约增长了204%。

2025年的未列名氧化稀土进口量有70%来自缅甸,由于当地的政治因素和天气因素,该部分稀土矿产资源进口情况并不稳定,其相关消息也会造成国内的氧化物价格波动。

2025年混合碳酸稀土进口量同比大幅增长

►SMM分析

2025年1-4月中国混合碳酸稀土进口量3412吨,同比增加了30%,其中,4月份进口量为1144吨,环比减少了26%,同比增加173%。由于马来西亚当地的政策推进及新的稀土开采项目的落地生产,预计2025年的混合碳酸稀土进口量同比将出现显著增加。

据悉,马来西亚当局希望到2025年,稀土产业能够为国家的国内生产总值(GDP)贡献约22亿美元,并吸引中美两国的投资,共同建立一体化的稀土产业链。

2025年钍矿砂进口量同比增幅较大

►SMM分析

2025年1-4月累计进口钍矿砂及其精矿48501吨,同比仅增长1%;2025年1-4月进口量达到21366吨,同比增长幅度达到了146%,该部分进口量主要来自南非地区。

据了解,由于美国MP矿的减少,部分企业选择更多地进口独居石来填补轻稀土矿的空缺,预计2025年全年钍矿砂进口量将达到90171吨,同比增长86%。

2025年镨钕供应量小幅缩减回收产出占比明显上升

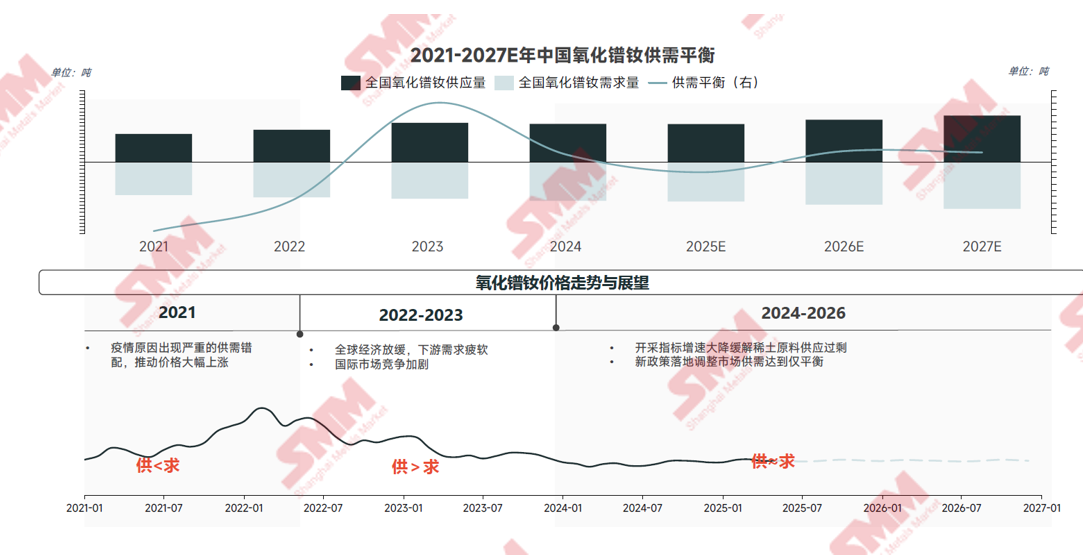

2024-2025E氧化镨钕供需平衡及价格

预计2025-2027年氧化镨钕供需格局将相对平衡

其结合全国氧化镨钕供应量、全国氧化镨钕需求量以及2021-2027E年中国氧化镨钕供需平衡等进行分析。

2025年氧化镨钕供应量整体偏紧,约有3000吨供应缺口

2025年,氧化镨钕供应量整体偏紧,1-2月,正处于中国春节期间,终端行业开工率较低,下游需求量在此期间相对较少。

2025——2026年氧化镨钕和镨钕金属价格回顾及预测

►SMM分析

综合以上情况来看,2025年作为“十四五”的最后一年,稀土各项下游领域发展更加迅速,人形机器人和飞行器有望成为稀土下游需求新的增长点;稀土开采指标也将继续小幅增长以满足下游日益增长的稀土需求。

在国家政策的导向下,国内的稀土原材料供应更加规范、稳定,整个稀土行业的供需格局将更加平衡,预计2025年稀土价格整体将以震荡偏强运行为主。