俗话说,“金九银十”,九月和十月本是汽车销售旺季。

但是,今年的“金九”成色不足,全球大部分地区的汽车销量都有所下滑。

相关机构预计,9月份,全球轻型汽车销量同比下降4%。其中,中国汽车销量同比下降5%,政府提供的报废更新补贴仍待持续发力;受销售天数减少的影响,美国汽车市场销量预计下滑13%;由于经济疲软和车价高昂,欧洲汽车注册量依然不如人意,连续两月下滑。

不过,1至9月份,全球轻型汽车市场保持了同比增长的态势,但仅略有增长0.2%。

全球车市:中国、美国、欧洲和印度销量均下滑

从具体的市场来看,9月,中国汽车产销分别完成279.6万辆和280.9万辆,同比分别下降1.9%和1.7%,环比分别增长12.2%和14.5%,仍然稳居全球第一。1-9月,中国汽车累计产销分别完成2147万辆和2157.1万辆,同比分别增长1.9%和2.4%,增速较前8个月有所收窄。

中汽协指出,三季度,随着国家层面汽车报废更新补贴力度加强,地方置换更新政策陆续生效,加之车企纷纷推出秋季新品,乘用车市场逐渐回暖,特别是终端零售市场持续走强,“金九”效应继续显现。新能源汽车和汽车出口延续良好态势、贡献显著。

据盖世汽车研究院统计,今年以来包括广西、重庆、河南、江苏、安徽、山东、河北、海南、内蒙等地区,均宣布发放汽车消费券/消费补贴,结合汽车“以旧换新”政策,实现更大的优惠力度,叠加县域充换电设施补短板试点工作开展,均有力推动了新能源汽车消费热潮。

美国轻型汽车市场处于疲软的状态,“底特律造车三巨头”的销量表现平平,其他汽车制造商的业绩也好坏参半,研究机构GlobalData预计9月美国轻型汽车销量达到117万辆,同比下滑13%。

考克斯汽车指出,美国汽车市场9月和第三季度的表现继续低于预期,“消费者的负担能力仍然是目前市场的主要障碍。”摩根士丹利分析师Adam Jonas也指出,对美国消费者来说,全新的轻型汽车仍然过于昂贵,导致许多人持观望态度或转而购买二手车。

分析人士预计,由于美国总统大选的不确定性以及东海岸和墨西哥湾沿岸港口码头工人的长期罢工可能会扰乱第四季度进口轻型汽车的交付,美国汽车市场预计将在第四季度继续波动。S&P Global Mobility已将2024年美国汽车销量预期从之前的1,600万辆下调至1,590万辆。

由于经济持续疲软,消费者削减支出,欧洲9月新车注册量达到112万辆,同比下降4.2%,连续两个月下降,系两年多来首次连续下降。在当前的欧洲市场,电动汽车销量的增长不足以抵消内燃机汽车销量的下滑,再叠加多种逆风因素,市场承受较大增长压力。

安永西欧移动出行业务主管Constantin Gall在一份报告中表示:“欧洲汽车行业仍处于危机的状态。年底前,市场没有出现(解决危机)的积极推动力——各国经济正在走弱,地缘政治紧张局势没有缓解,这给私人和商业客户带来了不确定性。”

9月份,印度轻型汽车销量为41.1万辆,同比下降2%,环比增长2%。其中,乘用车批发量为35.2万辆,同比下降1%;轻型商用车销量为5.9万辆,同比下降4%。

受需求低迷和汽车制造商为减少经销商的高库存而进行的库存调整的影响,印度乘用车批发量已连续第三个月同比下降。与此同时,轻型商用车销量也已连续五个月同比下降,主要受到季风期延长、信贷紧张、汽车价格上涨以及政府支出减少的影响。

在众多主流车市销量下跌之际,日本汽车市场却扭转了跌势,恢复了增长(0.3%)。

日本9月新车销量从去年同期的437,493辆略增至438,733辆。自去年年底以来,日本汽车市场仍在努力从一系列安全测试操纵丑闻中恢复过来。去年底,大发被勒令停产多款关键车型数月,丰田、马自达和斯巴鲁等品牌也受到了影响。

在大发于5月获准全面恢复生产后,丰田又于6月被禁止交付另外三款车型Corolla Fielder、Corolla Axio和Yaris Cross,原因是日本国土交通省发现了新的安全测试违规行为。不过,这些车型已于9月初恢复生产,这也在一定程度上使日本车市恢复了增长。

总的来看,9月份,全球轻型汽车市场年销售速率约为9,000万辆,与8月份保持一致。多家分析机构预计,2024年全球汽车市场将保持增长,但增速会有所放缓。在经历几年的艰难时期后,汽车行业将在2025年全面复苏。

其中,市场研究机构Economist Intelligence Unit(EIU)在一份报告中指出:“2024年全球新车销量增长微乎其微,但2025年市场将同比增长2.3%,这主要归功于电动汽车市场的扩张。不过,不断加剧的贸易紧张局势、来自中国的激烈竞争以及有关去碳化目标的争议都将给汽车制造商带来风险。”

尽管面临上述挑战,但是EIU仍然预计,全球60大市场的新车销量将在2025年达到9,720万辆,超过2017年的纪录。

新能源车市:中国产销创新高,欧洲恢复增长

根据市场研究公司Rho Motion发布的数据,受益于中国市场表现强劲和欧洲市场恢复增长,9月份全球电动汽车(包括纯电动汽车和插电式混合动力汽车)销量达到169万辆,同比增长30.5%。

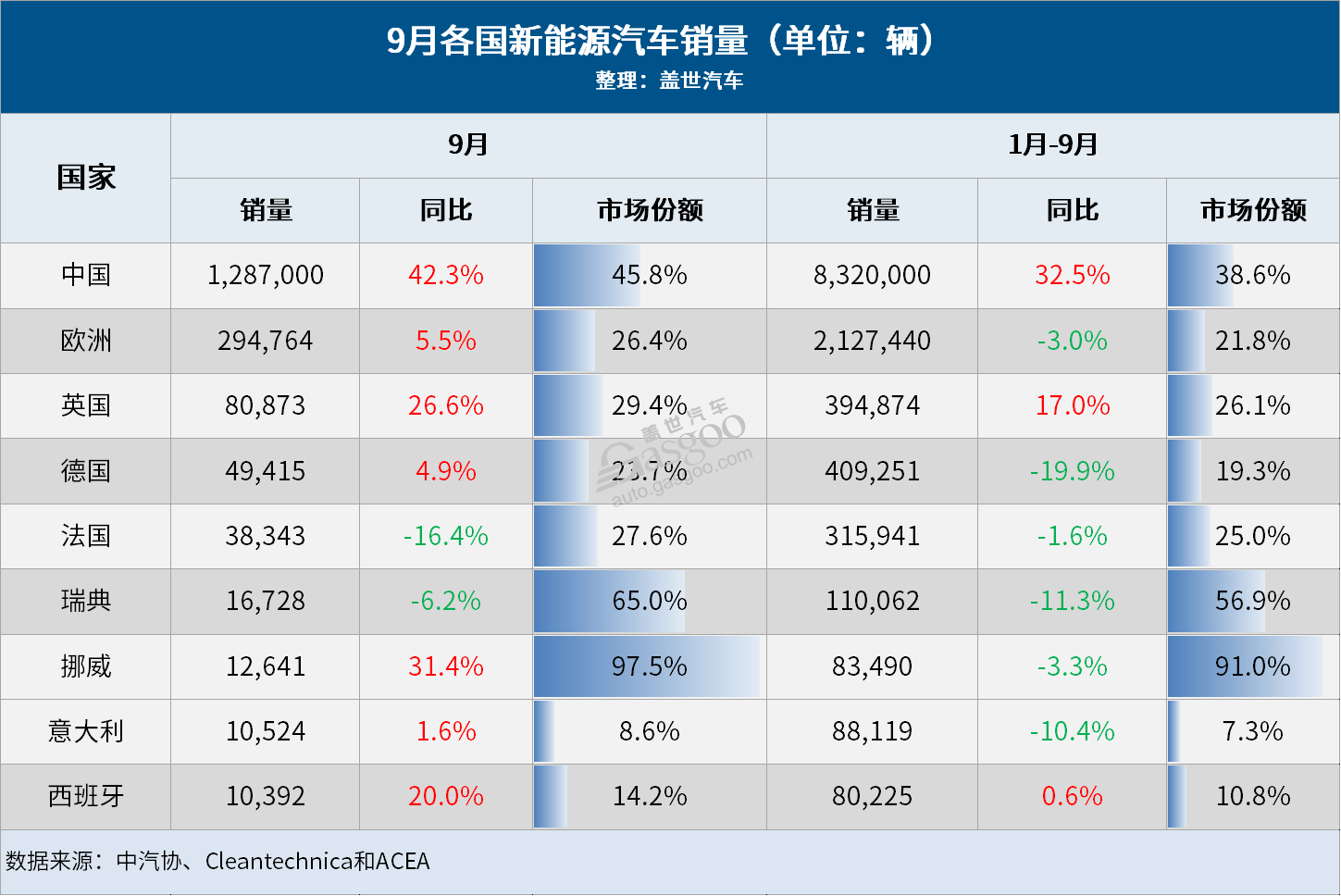

从具体的市场来看,9月份,中国新能源汽车产销分别完成130.7万辆和128.7万辆,同比分别增长48.8%和42.3%,市占率高达45.8%,月度产销创历史新高。1-9月,中国新能源汽车累计产销分别完成831.6万辆和832万辆,同比分别增长31.7%和32.5%,市占率为38.6%。

中汽协常务副会长兼秘书长付炳锋在7月份的2024中国汽车论坛上表示,他预计2024年全年中国新能源汽车销量有望达到1,150万辆。盖世汽车研究院也预测,2024年中国新能源汽车产量为1,148万辆,同比增长26.5%,渗透率达42.9%;销量有望达1,150万辆,同比增长28.1%。

与此同时,欧洲电动汽车(包括纯电动汽车和插电式混合动力汽车)市场也显示出良好的迹象。在去年各国政府取消补贴后,欧洲电动汽车的需求有所下降,但市场在9月份出现了反弹。

9月份,欧洲电动汽车注册量约为29.5万辆,同比增长6%,是自4月份以来首次恢复增长。其中,欧洲纯电动汽车注册量同比增长14%至21.2万辆,是推动欧洲电动汽车市场增长的因素;插电式混合动力汽车注册量下降9%至8.3万辆。

在市场渗透率方面,欧洲电动汽车市场也迎来了良好的表现。9月份,电动汽车在整个欧洲汽车市场的份额上升至26%,其中纯电动汽车市占率为19%。此外,欧洲混合动力汽车(市占率34%)的销量首次超过汽油车(市占率29%),柴油汽车的市场渗透率(8%)也日益下降,未来这一趋势肯定会持续下去。

截至9月底,欧洲电动汽车渗透率为22%(纯电动汽车占15%),仅比一年前23%的水平低1%。

作为欧洲最大的电动汽车市场,英国和德国的电动汽车市场喜忧参半。

德国9月电动汽车和纯电动汽车销量分别同比增长5%和8.7%,成功扭转了8月分别下滑59.9%和68.8%的跌势。不过,虽然德国9月电动汽车渗透率从去年同期的21.0%增长至23.7%,但低于两年前的水平。

经济下行、补贴取消以及纯电动汽车定价过高是笼罩在德国电动汽车市场上的“巨大阴霾”。面对欧盟更严格的排放要求和市场压力,德国政府正在讨论推出新激励措施的可能性,这对“补贴敏感”的德国电动汽车市场来说是一大利好消息。

英国2024年的零排放汽车规定要求纯电动汽车在各品牌的总销量中的占比达到22%,否则就需要购买积分或缴纳罚款。因此,汽车制造商正在大幅提供折扣,试图满足政府的零排放汽车销售要求,英国9月纯电动汽车交付量也创下56,387辆的新高,同比增长24%。

到今年年底,受零排放汽车规定的影响,英国市场显然会接近纯电动汽车渗透率达22%的目标,但鉴于1-9月纯电动汽车渗透率仅为17.8%,因此一些品牌可能在12月底前为纯电动汽车提供更多折扣以改善销量占比。

作为欧洲电动化转型最快的市场,挪威电动化转型再次刷新了纪录,有望在2025年实现零排放。

9月份,挪威电动汽车渗透率达到创纪录的97.5%,高于去年同期的93.0%。其中,挪威纯电动汽车市场份额也从去年同期的87%增长至96.4%,也创下了新高;相比之下,纯汽油车的市占率跌至0.37%,其他类型汽车的市占率也降至1%左右。

自7月初欧洲实施新的GSR2安全法规以来,许多旧款汽车设计(主要是化石燃料汽车)被淘汰出挪威市场,纯电动汽车几乎成了市场上唯一的选择。目前,挪威市场售出的新车95%以上都是纯电动汽车,随着纯电动汽车的价格和每公里行驶成本的降低,内燃机汽车的“淘汰”速度会加快,并被更经济的纯电动汽车取而代之,挪威有望在2025年成为首个实现零排放汽车的国家。

总而言之,欧洲电动汽车市场的发展仍然聚焦于各国政府的政策措施、更多平价车型的推出以及充电基础设施的完善等。一方面,德国政府正考虑重新推出激励措施,英国政府也凭借零排放规定提振纯电动汽车销量。

另一方面,由于消费者对电动汽车的高购车成本望而却步,欧洲汽车制造商已开始推出低成本车型。Stellantis于9月中旬开始交付售价2.33万欧元的Citroën ë-C3城市车,而雷诺也在10月推出了售价2.5万欧元的R5车型。

从全球市场来看,由于政策制定者提供了慷慨的补贴支持,电动汽车在全球新车销量中的占比从2019年的3.4%(210万辆)飙升至2023年的21.8%(1,360万辆)。但是,在经历初期的“爆炸式”增长后,由于需求放缓,2024年全球电动汽车市场的增长也有所放缓。

不过,随着许多政府仍为消费者提供税收减免,并收紧零排放和电动汽车目标,以及汽车制造商推出平价车型和折扣激励措施,EIU预计2025年全球电动汽车销量将同比增长16.3%,超过1,940万辆。