相关数据显示,2024年6月,全球轻型汽车销量预计约为760万辆,同比下降2.2%,前6月累计销量同比增长2.3%。当月,全球轻型汽车年销售速率达到8,900万辆,不仅较5月有所改善,而且是今年以来的最好成绩。

全球车市:中美销量下滑,欧洲增长3.6%

具体来看,6月份,中国汽车产销分别完成250.7万辆和255.2万辆,同比分别下降2.1% 和2.7%,环比分别增长5.7%和5.6%;上半年,中国汽车产销累计完成1389.1万辆和1404.7万辆,同比分别增长4.9%和6.1%。

中汽协副秘书长陈士华表示,伴随汽车以旧换新活动持续开展,地方配套政策陆续出台,企业新车型不断上市,叠加车企半年度节点冲量,6月汽车市场环比继续保持增长。“但由于一季度同期基数偏低,增速超过两位数,二季度后整体增速较一季度有所放缓。”

陈士华还表示,“当前消费信心不足、行业竞争进一步加剧、企业经营压力持续加大,汽车行业运行总体仍面临不小压力。”但展望下半年,以旧换新、新能源汽车下乡等利好政策的持续落地实施,以及车企新产品逐步上市,将有助于进一步释放中国汽车市场消费潜力,助力汽车行业稳健发展。

与此同时,由于软件技术公司CDK遭遇的网络攻击影响了美国汽车经销商的业务等挑战,美国新车销量在旺季下滑,6月新车销量预计约为134万辆,同比微跌3%。Cox Automotive和GlobalData在初步报告中表示,经季节性因素调整后,6月美国汽车年化销量为1,530万辆,远低于今年5月的1,608万辆以及去年6月的1,622万辆。

Cox Automotive首席经济学家Jonathan Smoke表示:“美国车队市场显然在放缓,零售市场缺乏紧迫感,许多潜在买家十分谨慎,仍不断在‘观望’。然而,鉴于贷款利率有望降低,全国大选的不确定性增加,以及新车价格继续承受下行压力,买家持观望态度也就不足为奇了。”

在中国和美国汽车市场销量下滑的情况下,欧洲汽车市场扭转了5月的同比跌势,恢复了增长。受意大利、德国和西班牙等主要市场的推动,欧洲6月新车注册量达到131万辆,同比增长3.6%。在五大主流车市中,意大利(+15.1%)、德国(+6.1%)、西班牙(+2.2%)和英国(+1.1%)的销量均实现不同程度的增长,但法国销量下降4.8%,主要受到工作日减少和大选带来的影响。

目前,欧洲各地借贷成本高企和经济增长乏力,正在拖累整个市场的消费情绪。今年上半年,欧洲汽车销量仍低于2019年新冠疫情前的水平,其中欧盟汽车销量较2019年的水平低约18%。不过,今年欧洲汽车市场有望继续保持增长态势。相关机构曾预计,2024年欧盟新车注册量预计为1,070万辆,同比增长2.5%。

相比之下,日本和印度车市的情况较为疲软。其中,日本6月新车销量达到373,599辆,同比下降5%。自去年年底以来,由于丰田汽车旗下子公司大发被曝安全测试造假丑闻,并且被勒令暂停生产后,日本汽车市场一直处于下滑状态,从而拖累日本上半年新车累计销量同比下滑13%。

不过,鉴于大发在5月初获准全面恢复生产,随着该公司逐步完成积压订单,日本汽车销量预计将在下半年恢复增长。

印度汽车销量的增长则受制于高温天气。由于全国各地的高温使顾客不愿光顾展厅,印度6月汽车销量同比下降6.4%,其中乘用车销量同比下滑6.8%至281,566辆,创下自2022年9月以来的新低。

印度汽车经销商协会联合会(FADA)表示,印度的酷暑天气使经销商门店的人流量减少了15%,从而导致购车人数进一步减少。FADA主席Manish Raj Singhania表示,当地经销商正面临客户询问率低和推迟购买决策等挑战。

印度经济的崛起,以及不断壮大的中产阶级群体使业界对印度汽车市场的中长期发展充满信心。铃木汽车公司执行副总裁Kenichi Ayukawa预计,在纯电动汽车增长前景看好的帮助下,印度汽车销量有望在2047年前达到2000万辆。

总体来看,虽然中国、美国、印度和日本等主要市场6月新车销量呈下滑态势,但部分市场上半年累计销量仍保持增长态势,这表明一些市场仍能克服短期挑战。因此,相关机构在4月份预计,2024年和2025年,全球轻型汽车销量将超过9,000万辆,同比增长2%至3%。

不过,该机构认为,全球轻型汽车市场的增长动力主要得益于东南亚和印度市场,美国和欧洲可能会落后于全球增长,而中国的长期潜力依然存在。电动汽车销量放缓应该会支撑传统汽车制造商的短期利润,但对全球的电动化转型来说仍是一项挑战。

新能源车市:中国销量大涨30%,意大利大涨40%

根据市场研究机构Rho Motion发布的数据,6月全球电动汽车(包括纯电动汽车和插电式混合动力汽车)销量预计同比增长13%,达到140万辆。其中,中国继续保持同比大幅增长,抵消了欧洲电动汽车销量的下滑;美国和加拿大电动汽车的销量同比增长6%,达到14万辆。

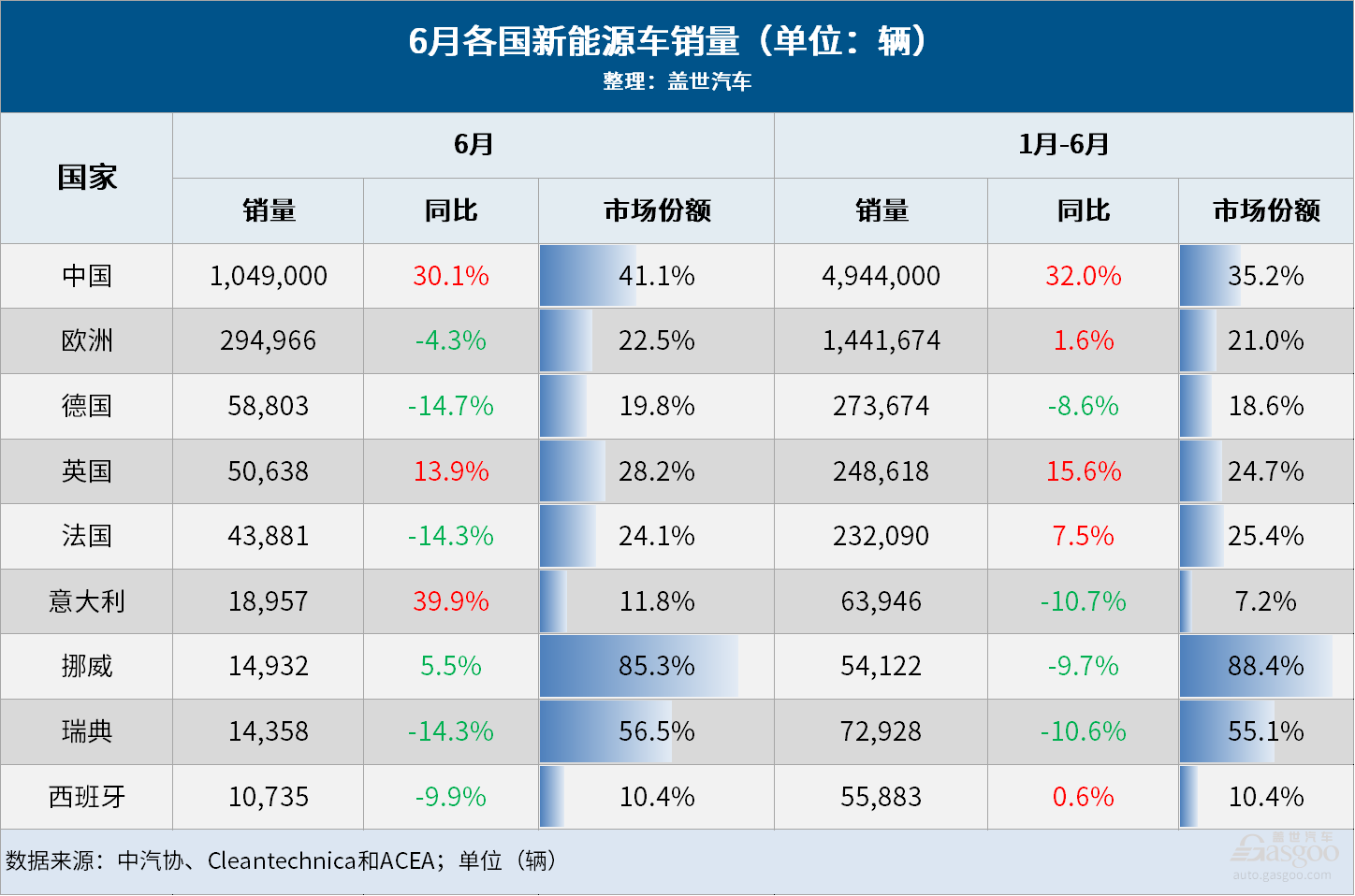

具体来看,6月份,中国新能源汽车产销分别完成100.3万辆和104.9万辆,同比分别增长28.1%和30.1%,环比分别增长6.7%和9.8%,市场占有率达到41.1%,其中新能源乘用车市场占有率达到45%。

上半年,中国新能源汽车产销累计完成492.9万辆和494.4万辆,同比分别增长30.1%和32%,市场占有率达到35.2%。陈士华指出,“自协会有统计以来的10多年,截止到今年6月底,国产新能源汽车累计产销量超过了3000万辆。”

中国汽车技术研究中心资深首席专家吴松泉表示,新能源汽车产销量和保有量快速增长,说明车的品质越来越好,被越来越多的用户认可和接受。

吴松泉还指出,展望下半年,诸多新车型上市和车辆价值提升、以旧换新政策深入实施,再加上国家大力支持发展新质生产力,有利于中国新能源汽车市场进一步增长。整体来看,今年中国新能源汽车产销规模有望达到1150万辆。

在中国新能源汽车市场保持较快增长之际,欧洲汽车市场面临巨大的电动化转型压力,6月电动汽车(包括纯电动汽车和插电式混合动力汽车)销量同比下滑4.3%至29万辆,市场占有率为22.5%。

其中,欧洲纯电动汽车销量同比微增0.1%,但市场份额从一年前的16.5%降至15.9%,主要是因为比利时和意大利市场的增长未能抵消德国、荷兰和法国市场两位数的降幅。

回顾上半年,欧洲电动汽车销量达到144万辆,同比增长1.6%,市场占有率为21%。其中,欧洲纯电动汽车销量达到95万辆,较去年同期微增1.6%,但市场份额从去年同期的14.2%降至13.9%,这与业界对电动汽车市场加速转型的预期相悖。

从具体的市场来看,6月份,德国、法国、西班牙、瑞典和挪威的电动汽车销量均有所下滑。

其中,作为欧洲最大的电动汽车市场,德国6月电动汽车销量下滑近15%,市场份额不到20%。上半年,德国电动汽车销量下滑8.6%,市场份额下滑至18.6%。

业内分析人士认为,由于德国政府在去年底突然取消纯电动汽车补贴冲击了消费者的购车意愿,导致德国上半年纯电动汽车市场下滑16.4%,从而拖累了欧洲整个纯电动汽车和电动汽车市场。

不过,欧洲另外两个主流汽车市场——英国和意大利——6月电动汽车销量分别增长近14%和40%,主要得益于当地政府推出的政策。

其中,在英国零排放汽车政策的影响下,英国6月电动汽车销量达到5万辆,市场份额从去年同期的25.1%增长至28.2%。其中,英国纯电动汽车销量同比小幅增长7.4%,插电式混合动力汽车销量同比劲增30%。

意大利电动汽车市场受益于政府终于推出了备受期待的补贴,促使意大利6月纯电动汽车交付量增加了一倍以上。但为了等待政府补贴,意大利消费者在前几个月推迟购车决定,导致该国上半年电动汽车销量下滑超过五分之一。

对此,业内分析人士指出,鉴于电动汽车价格昂贵以及经济不景气等因素影响了消费者购买大宗商品的欲望,因此欧洲电动汽车市场仍然是一个对补贴和政策敏感的市场。

雷诺品牌首席执行官Fabrice Cambolive近期也在一次会议上说道,“这是一个对政策变化极其敏感的市场,新的激励措施刺激了电动汽车的需求,而插电式混合动力汽车的需求实际上是由客户驱动的。”

总体来看,续航里程焦虑、不确定的经济前景以及缺乏平价车型等因素限制了电动汽车的进一步普及,全球电动汽车市场都面临着巨大的压力。

相关机构表示,2023年,全球电动汽车销量超过1400万辆,市场份额从2019年的2.5%和2022年的13%增长至16.5%。2024年上半年,中国的电动汽车销量增长率仍保持稳健,美国和欧洲也实现了温和增长,但与2020至2021年的峰值相比有所放缓。

该机构认为,电动汽车的定价动态、电动汽车对大多数传统OEM的利润摊薄效应,以及政府补贴变化都可能会影响电动汽车销售,导致美国和欧洲的电动汽车市场份额保持稳定或下降。相反,在中国市场,价格下跌和大量车型将继续对传统油车的销售施加压力,并推动电动汽车的普及。