2023年,电池新能源产业链虽面临结构性调整及行业内卷,但整体投资扩产依旧火热,一方面在于新能源汽车销量持续高升,另一方面,储能应用开始独立成长为另一万亿赛道,吸引更多产业链企业入局。在需求持续扩张下,新能源产业链相关公司推进新项目开工建设进度也进一步加快。

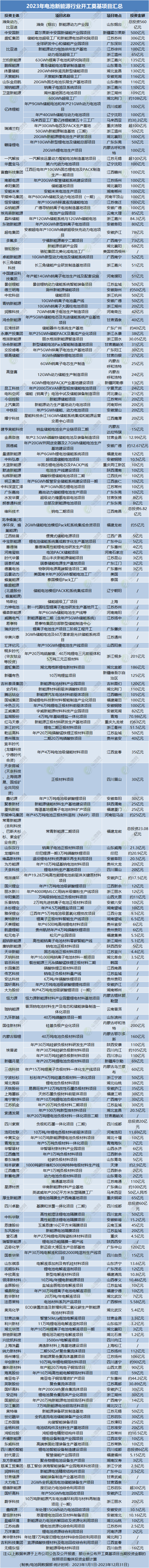

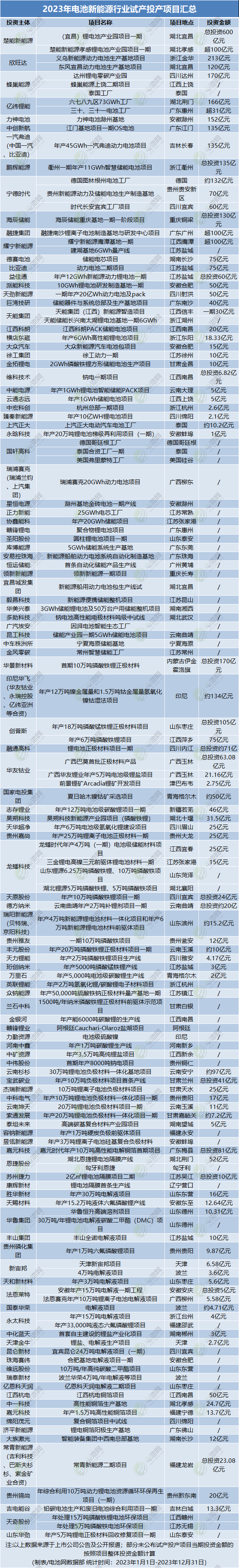

根据上市公司公告及公开报道,电池网统计了2023年电池新能源产业链投资扩产项目相关情况,统计在内的403个项目中,328个公布投资金额,投资总额达14,219.12亿元。

电池新能源产业链主要环节新产能不断落地的背后,是新、老玩家锚定双碳目标下,行业所迎来黄金发展机遇的巨大投资机会,因此,尽管产能过剩的声音于2022年就不绝于耳,但2023年开工投产的势头仍有增无减。

电池网根据上市公司公告及公开报道梳理了2023年电池新能源产业链项目开工投产情况,据不完全统计,开工奠基项目235个,204个项目公布了投资金额,投资总额约1.03万亿元,平均投资约50.31亿元;试产投产项目142个,90个公布投资金额,共计投资约4587.48亿元,平均每个项目投资约50.97亿元。

具体来看,235个电池新能源行业开工项目中,电池项目96个,83个公布投资金额,共计投资约5670.53亿元,平均每个项目投资约68.32亿元;

正极材料及原材料项目50个,41个公布投资金额,共计约1824.26亿元,平均每个项目投资约44.49亿元;

负极材料项目25个,24个公布投资金额,共计1116.09亿元,平均每个项目投资约46.50亿元;

隔膜项目11个,10个公布投资金额,共计约519.7亿元,平均投资51.97亿元;

电解液项目17个,15个公布投资金额,共计约230.54亿元,平均投资约15.37亿元;

铜箔铝箔项目11个,10个公布投资金额,共计606.09亿元,平均投资60.61亿元;

电池结构件、智能装备、电池回收及等其它领域项目共计25个项目,21个公布投资金额,总投资295.81亿元,平均投资14.09亿元(部分未公布当期开工投产项目金额的按照项目整体投资金额计算)。

另外,2023年,统计在内的142个电池新能源行业投产项目中,电池项目61个,36个公布投资金额,共计3035.05亿元,平均投资84.31亿元(部分未公布当期开工投产项目金额的,按照项目整体投资金额计算)。

从公布投资额的项目来看,204个项目开工奠基项目中,百亿级项目45个,投资主体分别为潍柴动力、比亚迪、中安国新、盛虹集团、比亚迪、兰钧新能源、鹏辉能源、纬景储能、天宸能科、山东金启航、湖钠能源、卫蓝新能源、亿纬锂能、瑞浦兰钧、赣锋锂电、一汽解放、华晨宝马、富鑫科技集团、南都电源、卓阳集团、安能未来、平煤神马集团、恒安储能、众钠能源、桐乡时代(华友钴业等投资)、盛虹集团、新疆有色、吉林泰泽集团、史丹利、腾远钴业、国城集团、中色正元、国佳新材料、内蒙古镕锂、埃普诺、星源材质、迈奇化学、纳力新材料、扬州博恒。

其中,比亚迪、亿纬锂能、埃普诺均有三个百亿级项目开工。另外,投资50-100亿元项目有31个,投资10-49亿元项目有86个。

90个试产投产项目中,百亿级项目17个,投资主体分别为楚能新能源、欣旺达、蜂巢能源、亿纬锂能、力神电池、中创新航、一汽弗迪、鹏辉能源、宁德时代、海辰储能、融捷集团、耀宁新能源、华景新材料、印尼华飞、创普斯。

另外,投资50-100亿元项目有15个,投资10-49亿元项目有36个。

从上述表格来看,2023年,我国电池新能源行业开工投产项目迈出新速度。

百亿级项目层出不穷 二三线企业扩产提速

2023年,统计在内公布投资金额的294个电池新能源行业开工投产项目中,有62个为百亿级项目,部分企业投资金额更是达到数百亿元。例如,楚能新能源(宜昌)锂电池产业园项目,总投资600亿元;潍柴动力与比亚迪合资建设的潍柴(烟台)新能源动力产业园总投资560亿元;霍尔果斯中安国新储能产业园项目总投资500亿元;盛虹集团储能电池超级工厂和新能源电池研究院项目总投资306亿元;比亚迪全球研发中心和储能产业园项目总投资220亿元,欣旺达义乌新能源动力电池生产基地项目总投资213亿元……

同时,随着电池领域头部企业项目开工加速,带动配套材料项目产能需求快速提升,进而推动相关项目开工同步提速。其中,正极材料领域是除电池领域以外开工数量最多的领域,桐乡时代、盛虹集团、新疆有色、吉林泰泽、史丹利、腾远钴业等企业均有百亿级项目开工。

于产业链企业而言,规模化产能已成市场筹码,继而推动企业加速开工投产。

华为技术有限公司总裁任正非在《不做昙花一现的英雄》一文中曾说过,“没有规模,难以对付未来的低成本竞争。”同时,他还强调,“扩张必须踩在坚实的基础上。如果没有坚实的基础,擅自扩张,那只能是自sha。”

可以看到,由于前几年的快速扩张,2023年头部电池企业扩产节奏克制并放缓,例如宁德时代、欣旺达、蜂巢能源等电池企业主要为项目投产,新开工项目多为二三线企业以及新入局玩家。

值得一提的是,由于行业产能的快速扩张,目前整个电池新能源行业已进入结构性过剩周期,产业链企业逐渐开始业绩承压,在产品订单、盈利等方面出现分化。

EVTank此前分析,2023年,整个动力(储能)电池行业的产能利用率指标堪忧,以行业龙头宁德时代为例,其产能利用率已经由2022年的83.4%下降到2023年上半年的60.5%。EVTank预计,2023年和2026年全球动力(储能)电池的需求量将分别为1096.5GWh和2614.6GWh,全行业的名义产能利用率将从2023年的46.0%下降到2026年的38.8%。

当然,行业总体产能过剩仍然是结构性的问题,且随着动力(储能)电池行业的逐步成熟,竞争日益激烈,部分企业将被淘汰出局或者终止部分规划产能。

储能企业加速产能跃进 无效产能将加速出清

近年来储能行业市场规模快速发展,在发电侧、电网侧和用电侧的应用场景逐步丰富,除了动力电池应用外,储能已成为目前锂电池应用的强劲增长点,储能电池企业数量也随之增加。

多位业内人士表示,2023年到2025年储能产业整体有非常可观的增速。同时,受益于储能的高速发展,磷酸铁锂路线的锂电池细分产业增长势头迅猛。

在市场整体处于供不应求的情况下,近年来,包括宁德时代、比亚迪、亿纬锂能等在内的老牌电池企业,以及海辰储能、楚能新能源等储能生力军均开始围绕储能电池大幅扩产,提振了储能领域的投资热情。从投资企业来看,2023年新开工的电池项目,除与车企合作项目以外,大多数项目产品序列都已涵盖储能电池,新入局玩家更是大多都通过储能项目进场。

需要警惕的是,本轮储能布局热潮很大原因在于对储能未来市场预期太高,在储能企业蜂拥而至、资本强势注入的背景下,产业资源集中涌入电池赛道,产能过剩现象愈发明显。叠加储能电池价格不断下跌的背景下,头部厂商们的扩张也会加快行业洗牌的速度,市场出清可能会更快到来。

新型电池技术建设加速 海外布局进展大更新

2023年,湖钠能源钠离子电池及系统项目、众钠能源广德寻钠钠离子电池制造基地项目、东驰新能源年产20GWh新型钠离子电池项目、青钠新能源10GWh钠离子电池项目等钠电池项目迎来大批量开工,且投资额大多为数十亿/上百亿,可以看见的是,钠电池已逐渐成为电池行业又一大项目投资路线。

从2023年钠电池投产项目来看,还多为一些中试线、测试项目,随着越来越多的钠电池项目逐渐建设落地,钠电池产品应用也将提速。虽然目前钠电池综合性能还有着一些瓶颈需要突破,但目前锂电池产业链企业包括新创企业已纷纷布局这一赛道,未来,钠电池也会与锂电池一起为新能源行业赋能。

除此之外,近年来,电池产业链国内市场内卷氛围渐浓,为谋求更大发展,电池企业纷纷出海布局,这其中,头部电池企业海外扩产项目也逐渐进入实质性阶段。

2023年,宁德时代德国图林根州电池工厂迎来投产,正式供应欧洲周边客户;国轩高科德国哥廷根工厂、美国弗里蒙特工厂、泰国合资工厂一期逐渐投产下线;蜂巢能源泰国工厂也进入产品下线环节;同样为位于泰国的上汽正大电动汽车电池工厂也迎来投产......

受益于电池企业出海加速,材料及设备厂商海外布局也在提速。2023年,华友钴业、永瑞控股、亿纬亚洲等多方合资打造的印尼华飞材料项目投产;同样在印尼投建项目的力勤资源,其电池级硫酸镍项目进入量产状态;新宙邦、瑞泰新材在波兰布局的电解液项目也已宣布投产;匈牙利恩捷首条产品线正式贯通......

2023年年初以来,电池产能过剩的焦虑和跌跌不休的价格,使得整个产业链的行情都略显颓态,在此背景下,海外市场顺理成章地成为了各企业的下一个目标。但需要注意的是,海外建厂虽然能挖掘更多的海外市场资源,但是对于企业所承受的风险以及压力也势必会增加,如何应对政策风险,如何解决海外工厂运作难题将十分考验企业的综合竞争力。

结语:

电池新能源产业项目“大干快上”背后,很大程度源于我国新能源领域强势发展的有力支撑,同时,主机厂对于动力电池的需求持续上涨,叠加储能市场愈发火热,产业链企业也更有扩产热情。

乘联会日前分析,目前中国汽车出口的海外市场环境仍保持相对良好态势,近期中国新能源乘用车海外销量持续走强,形成国内外新能源市场同步走强的特征。

叠加工商业储能、大储市场的持续增长,未来电池新能源行业也将继续持续高景气。不过,新一轮淘汰赛开启,如何与行业发展形成良性共振成为考验产业链现存企业及跨界者长久发展的重要命题。