1月1日,中指研究院发布中国房地产市场2023总结 & 2024展望。2023年,“房地产市场供求关系发生重大变化”定调楼市,各级政府部门频繁优化楼市政策力促房地产市场平稳运行,政策环境已接近2014年最宽松阶段,但居民收入预期弱、房价下跌预期仍在等因素依然制约着市场修复节奏,新房市场调整态势未改,核心城市政策效果持续性不足。以价换量下,重点城市二手房市场表现好于新房。

展望2024年,房地产市场恢复仍依赖于购房者预期能否修复,供求两端政策仍有发力空间,“三大工程”将是政策发力主要方向,预计将对2024年稳投资起到重要作用,同时也会对销售恢复、稳定预期起到积极作用。整体来看,2024年新房销售市场依然面临调整压力,若经济持续恢复、置业意愿改善,叠加城中村改造如期推进,销售规模或可实现小幅增长。在销售市场修复缓慢影响下,全国新开工、投资下行态势或难改。

(1)房价:2023年,百城新建住宅价格累计上涨0.27%,主要受政策管控及部分优质改善楼盘入市带动等因素影响,新房价格出现结构性上涨。百城二手住宅价格累计下跌3.53%,跌幅较2022年扩大2.76个百分点,房价走势持续低迷,至12月,已连续20个月环比下跌,连续7个月环比下跌的城市数量超90个。

(2)市场供求:2023年,重点100城新建商品住宅销售面积同比下降约6%,1-11月重点15城二手房销售规模同比增长36%。全年来看,受疫情后需求集中释放带动,一季度市场升温明显,年中量价出现回落,市场表现低迷,8月底中央及各级政府加大政策托底力度,9-10月新房销售同比降幅有所收窄,但政策效果持续性不足,年末市场仍下行。50个代表城市商品住宅批准上市面积同比下降超10%,可售面积小幅回落但仍处高位,短期库存出清周期延长至19.6个月。

(3)需求结构:2023年以来,改善性住房需求仍为新房市场关键支撑,30个代表城市中多数城市套总价均值、中位数和各价位门槛值均高于上年同期。面积段来看,90-120平方米产品仍占据市场主流地位,伴随着各城市逐渐取消或优化楼市调控政策,再改、高端改善需求得以释放,改善市场表现出一定韧性。

(4)土地市场:2023年,全国300城住宅用地推出、成交面积同比均下降超20%,仅部分城市或个别地块热度较高,整体低迷态势未改。重点22城方面,优质地块成交量增加,央国企为拿地主力,拿地金额占比达49%,民企投资力度仍不足。至12月末,除北京、上海、深圳外,多数城市已取消土地最高限价,但仅少量核心城市优质地块拍出高溢价,整体热度仍较低。

(5)政策展望:需求端,一线城市有望因需、因区施策优化限购;核心二线城市或全面取消限购;更多低能级城市或通过发放购房补贴等方式促进购房需求释放。供给端,企业端资金支持政策有望继续细化落实,“三个不低于”等政策若能实质性落地将有助于改善企业融资环境;“保交楼”资金和配套举措或进一步跟进,各地土拍规则预计将继续放宽;另外,“三大工程”建设相关政策有望加速落地。

(6)市场展望:根据“中国房地产业中长期发展动态模型”测算,2024年全国房地产市场将呈现“销售规模仍有下行压力,新开工面积、开发投资或继续回落”的特点。中性情形下,预计2024年全国商品房销售面积同比下降4.9%,乐观情形下,2024年,宏观经济持续恢复,居民置业意愿有所好转,叠加城中村改造如期推进,全国商品房销售面积或可实现小幅增长。而新开工、投资受多项不利因素影响,或将延续下行态势。中性情形下,2024年新开工面积同比降幅在10%左右,新开工规模低于9亿平方米;房地产开发投资额同比下降6.1%。

2023年中国房地产市场形势总结

1.价格水平

2023年,改善型楼盘入市带动百城新房价格累计上涨0.27%;二手房价格累计下跌3.53%,全年维持跌势,超九成城市价格下跌

新建住宅方面,2023年百城新建住宅价格累计上涨0.27%,受政策管控及部分优质改善项目入市带动,自9月起房价月度环比微幅上涨。具体来看,年初在疫情防控全面解除、降首付、降利率等楼市利好政策带动下,积压购房需求积极释放,市场信心短暂修复;随着积压需求释放完毕,年中新房市场活跃度下滑,房价亦重新进入下行通道;8月多部委落地楼市优化举措,随后房企也为备战“金九银十”积极推货,受部分优质改善项目入市带动,9-12月百城新房价格环比呈小幅上涨态势。单12月来看,百城新建住宅均价16220元/平方米,环比上涨0.10%。

二手住宅方面,2023年,百城二手住宅价格累计下跌3.53%,年初二手房价环比跌幅短暂收窄后,年中房价进入加速下行通道。具体来看,2023年初,受积压购房需求释放影响,二手房成交保持较高活跃度,带动百城二手住宅价格环比跌幅短暂收窄;年中市场下行压力加大,房价跌幅有所扩大,9月“认房不认贷”政策落地后,换房需求推动重点城市二手房挂牌量走高,房价下行探底趋势更为明显。12月,百城二手住宅均价15315元/平方米,环比下跌0.55%,已连跌20个月环比下跌。

从涨跌城市个数看,2023年,新建住宅价格累计下跌城市数量为64个,月度环比下跌城市数量基本保持在40-50个的区间。2023年,二手住宅价格累计下跌城市数量为99个,价格环比下跌城市数量呈先降后升态势。3月,二手住宅价格环比下跌城市数量下降至68个,4月起下跌城市数量整体呈持续增加态势,12月百城二手住宅价格环比下跌城市数量为100个,已连续7个月超90城,二手房价格呈普跌态势。

2.成交规模

重点100城全年新房成交面积同比下降约6%,年末延续调整态势

全国:根据国家统计局数据,2023年1-11月,全国商品房销售面积为10.1亿平方米,同比下降8.0%,商品房销售额为10.5万亿元,同比下降5.2%,其中商品住宅销售面积同比下降7.3%,销售额同比下降4.3%。1-11月,现房销售2.2亿平方米,同比增长17.4%,表现明显好于期房,从占比上看,现房销售面积占总销售面积的比重为21.8%,较2022年末提升4.5个百分点。

重点100城:2023年,重点100城新建商品住宅成交面积同比下降约6%,绝对规模为2016年以来最低水平。据初步统计,2023年,重点100城新建商品住宅月均销售面积约2849万平方米,同比下降5.9%。具体来看,受疫情后需求集中释放带动,年初市场升温明显,叠加低基数效应,1-4月销售面积同比增长23%,年中量价出现回落,市场表现低迷,8月末以来,多个核心城市陆续落地执行“认房不认贷”、优化限购和限售政策,政策环境已接近2014年最宽松阶段,但居民预期仍未能明显改善,政策带动效果较为有限,9、10月重点城市销售面积环比小幅回升,但同比仍有较大降幅。进入12月,房企冲刺全年业绩,销售节奏加快,重点城市销售面积环比增长约19%,同比下降约17%,销售面积较上年同期仍有一定差距,京沪政策优化对市场带动效果尚不明显。

从不同梯队城市来看,代表城市中,一线城市新建商品住宅累计销售面积同比增长,二线、三四线城市同比均下降。

据初步统计,2023年,一线城市新建商品住宅月均成交67万平方米,同比增长约4%。其中,上海、广州在低基数下,累计销售面积同比分别增长10.9%、3.9%,而深圳累计销售面积同比下降9.0%,北京销售面积与上年基本持平。年底,京沪优化楼市政策,12月北京、上海成交面积环比增长,但由于市场有效需求不足和居民预期偏弱,政策效果不及预期,更多是带动前期存量客户或犹豫客户入市。

二线代表城市商品住宅月均成交45万平方米,同比下降3.7%,成交规模仍处2016年以来最低水平。在低基数影响及部分规模较大城市集中备案的带动下,10月二线代表城市销售面积同比降幅明显收窄,进入11月,多个城市市场活跃度转弱,政策效果持续性有所不足,12月,在企业加大营销力度、部分城市项目集中网签等因素带动下,二线城市销售面积环比增长约21%,较高基数下同比下降14.2%,降幅较11月扩大。

三四线代表城市商品住宅月均成交16万平方米,同比下降11.4%,四季度,三四线代表城市月均成交面积同比下降26.2%,仍保持较大降幅,多数城市市场调整压力较大,部分城市如南通、惠州等,在低基数下累计销售面积同比增长,但绝对规模仍处近年较低水平,市场情绪延续低迷态势。

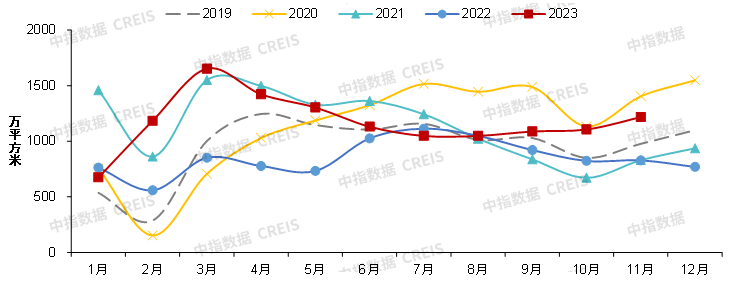

图:2019年以来15个代表城市二手住宅月度成交面积走势

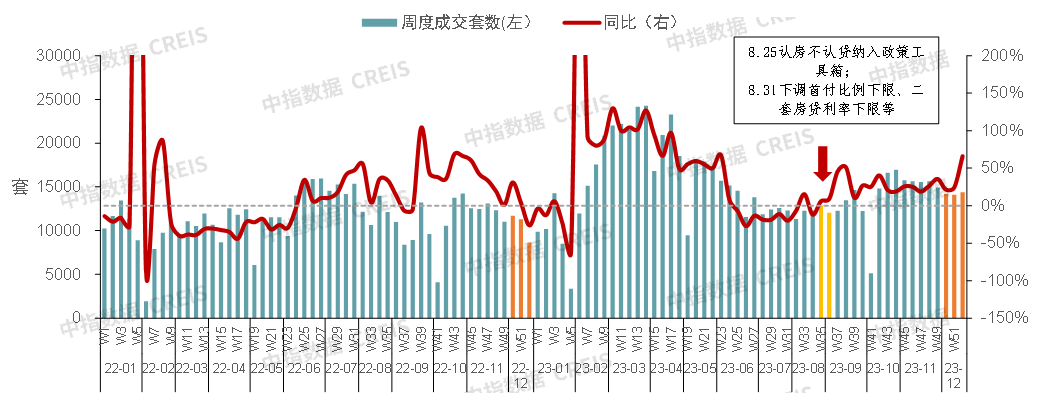

图:2022年以来11个代表城市二手住宅周度成交套数走势

二手房市场维持一定活跃度,在政策显效以及低基数下销售面积同比增长。2023年1-11月,15个代表城市二手住宅累计成交面积约12880万平方米,同比增长36.4%,绝对规模处在2019年以来同期高位。上半年二手房市场运行节奏与新房基本一致,但受2022年末需求积压及购房者对期房交付的担忧影响,年初重点城市二手房销售增幅明显,1-5月销售同比增幅近70%,年中同样市场热度下降,9-11月,在政策优化带动及低基数下,二手房市场表现相对较好,同比延续增长态势,11月重点城市二手房成交面积同比增长近50%。进入12月,二手房市场活跃度环比小幅回落,但整体表现相对平稳,在低基数下同比维持增长。12月4日-24日,重点城市周均成交套数较11月周均下降8.2%,较2022年同期增长34.7%。

3.需求结构

多个城市新房套总价上涨,中高总价段占比提升,改善性住房需求仍是重要支撑

2023年1-11月,30个代表城市中16城套总价均值、中位数同比均上涨,9城套总价均值、中位数均下降,其中北京、合肥、成都、东莞等城市涨幅较为突出。主要原因在于:一是,房地产行业出清仍在持续,个别房企风险暴露,消费者购房信心不足,刚需置业群体观望情绪未见明显好转,改善产品入市带动改善性住房需求释放,带动套总价上涨。二是,年内首套房“认房不认贷”、降低二套商贷利率等政策不断落地,也进一步促进改善性住房需求释放。

多个重点城市中高总价段成交套数同比增长、占比提升,低总价段成交套数同比有所下降。北京、上海、成都、长沙等城市中高总价段成交占比提升态势延续,其中北京1-11月500-1000万总价段成交套数同比增长26%,占比提升8.5个百分点,而500万以下产品成交套数同比下降17.7%,占比下降8.8个百分点。成都250-500万、500万以上总价段的项目成交套数在低基数下同比分别增长29.8%和41.8%,占比分别提升7.4个、2.4个百分点。

从成交面积段来看,90-120平方米产品仍是新房市场需求主力。与上年同期相比,30个代表城市中,18个城市120平方米以上新房成交套数占比提升,19个城市120-144平方米成交套数占比有所提升,其中合肥、西安、成都等核心二线城市提升明显。另外,随着越来越多的新房产品定位于满足改善性住房需求,30个代表城市中18个城市90平米以下面积段产品成交占比下降。

4.供求关系

市场供需两端均走弱,可售面积回落但仍处高位,出清周期延长至19.6个月

全国:房屋新开工面积同比降幅仍较大,施工面积同比延续下降趋势。2023年1-11月,全国房屋新开工面积为8.7亿平方米,同比下降21.2%,降幅较1-10月收窄2个百分点。全国房屋施工面积为83.1亿平方米,同比下降7.2%。全国房屋竣工面积为6.5亿平米,同比增长17.9%,2023年“保交楼”工作持续推进,竣工保持修复态势,今年以来单月竣工面积同比持续保持增长。

重点城市:房企供货能力、供货意愿不足,50个代表城市商品住宅批准上市面积同比下降超10%。据初步统计,2023年,50个代表城市商品住宅月均批准上市面积约1600万平方米,同比下降约11%(同口径销售面积同比下降约5%),供给端表现整体偏弱。具体来看,上半年在较低基数下供应规模同比小幅增长约2%;但进入三季度后,受销售低迷影响,同时受限于前期拿地缩量,房企推售积极性、推售能力均偏弱,新房批准上市面积同比降幅较大,7月以来,单月批准上市面积同比降幅均超20%。11、12月,在冲刺全年业绩目标下,房企加快项目供货节奏,50个代表城市批准上市面积环比增长,12月环比增长约8%,同比下降约19%。

销供比方面,供需均走弱背景下,重点50城整体表现供小于求。据初步统计,2023年,50个代表城市商品住宅月均新增供应约1600万平方米,同期月均成交面积为1955万平方米,销供比为1.22,高于2022年水平。其中,一季度为1.47,二季度为1.14,三季度为1.04,四季度销售面积回升,销供比再度走高至1.24,供小于求态势延续。

受供给端表现整体偏弱影响,截至11月末,50个代表城市商品住宅可售面积约3.4亿平方米,较2022年底下降9.0%,但规模仍处在近年高位。出清周期方面,截至2023年11月末,按近6个月月均销售面积计算,重点50城短期库存出清周期为19.6个月,较2022年末延长1.6个月,其中三四线代表城市短期库存出清周期达27.8个月,短期库存去化压力大。

5.土地供求

300城住宅用地供求同比降幅均超两成,央国企仍是拿地主力,年底多地取消地价上限,土拍分化加剧

据初步统计,2023年,全国300城住宅用地供求规模同比降幅均在两成以上,其中推出6.1亿平方米,同比下降22.4%;成交4.8亿平方米,同比下降23.1%,绝对规模为近十年最低位,土拍整体低迷态势未改。为提高房企参拍意愿,各地政府不断调整供地结构,带动成交楼面均价同比上涨7.6%。

流拍撤牌方面,全国住宅用地流拍撤牌宗数及流拍撤牌率延续下降趋势。究其原因,一方面是今年多地政府在土地出让前,发布拟出让土地清单供房企提前决策,减小地块流拍可能性;另一方面是继续加大核心区或优质地块力度,提高项目去化确定性。据初步统计,2023年,全国流拍地块数量共计3762宗,撤牌550宗,流拍撤牌率21.8%,较上年下降6.9个百分点,但流拍撤牌率整体仍偏高。

各线城市推出和成交规模同比均下降,三四线城市推出面积降幅最大。推出方面,据初步统计,2023年,一线、二线住宅用地推出面积同比降幅均近两成,三四线城市降幅超20%。成交方面,房企投资仍趋审慎等因素影响下,各线城市成交面积同比下降均在两成左右,土地出让金亦呈不同程度下降。

楼面价方面,受核心区优质地块成交占比提升影响,各线城市均呈现不同程度上涨。一线城市土拍情绪整体较稳,成交楼面均价上涨8.0%,其中北京、上海今年以来多宗地块竞拍至地价上限,而广州、深圳房企竞争程度相对较弱,广州甚至多宗地块流拍。二线城市今年持续推出优质地块,成交楼面均价整体上涨4.1%,10月以来济南、合肥、成都、福州相继有地块竞拍出较高溢价率。三四线城市中,多数城市土地市场低迷,在部分城市如东莞、佛山、常州、盐城等优质地块带动下成交楼面均价结构性上涨7.9%。

土拍热度方面,2023年在新房销售端修复缓慢影响下,房企拿地力度及策略并未转变。北京、上海、杭州仍是房企拿地重心,多宗地块触顶,杭州、上海地价达上限占比在六成左右;成都、合肥、厦门、广州、宁波等地,房企向优质板块侧重,这些地块普遍竞争激烈,带动城市整体地块达上限占比超三成。天津、苏州、南京、青岛、重庆等地,大多数区域新房销售市场调整压力较大,仅个别地块房企关注度较高。无锡、郑州、沈阳、长春等地,短期土地市场低迷态势未改,出让地块均底价成交。

另外,据媒体报道,9月底,自然资源部已给各省市自然资源主管部门下发文件,其中包含建议取消土地拍卖中的地价限制等内容。截至12月末,22城中有18城已实际落实“取消土地限价”,北上深尚未调整,宁波溢价率上限由15%上调至30%。从土拍表现来看,取消限价带动少量核心城市优质地块土拍升温。10月30日,济南成交10宗土地中,有3宗溢价率超50%。11月15日,成都成交7宗地中,1宗地溢价率达30%,1宗溢价率17%,其余多底价成交;30日,成都出让5宗地中,天府新区麓湖地块溢价率达61%,由润达丰地产获取,其余地块均底价成交。12月12日,杭州出让9宗地中,杭政储出[2023]165号地块成交溢价率达38%;28日,杭州成交6宗地,溢价5宗,杭政储出[2023]180号地块经52轮竞价,成交溢价率达36%。12月29日,广州成功出让3宗地,其中海珠琶洲西区地块成交溢价率达59%,最终由越秀获取。

注:高溢价率地块统计口径为按成交溢价率高于10%统计,武汉、济南、杭州、上海部分地块溢价率上限低于10%的,如果触顶成交,则也统计在内。

优质地块推出带动半数城市高溢价地块成交同比增长,未来改善型楼盘供应增加或对新房市场形成一定支撑。在当前市场环境下,能够引起房企积极竞拍,并高溢价成交的地块多为核心区域优质地块,根据中指监测,2023年,22城高溢价率地块成交规模2719万平方米,同比增长20.0%。具体城市来看,天津、广州、福州低基数影响下,高溢价地块成交规模同比增幅均超100%;成都今年加大核心区供地力度,高溢价地块成交面积同比增幅亦超100%;北京、上海、杭州土拍表现稳定,呈不同程度增长。若2023年成交的优质地块2024年逐渐入市,有望对部分城市新房销售提供一定支撑。

拿地企业方面,根据中指统计,2023年,22城集中供地累计拿地金额中,央国企占比49%,较2022年提升12个百分点;地方国资占比26%,较2022年下降16个百分点;民企占比刚过两成,较2022年提升4个百分点。

今年以来,央国企拿地金额占比提升明显,地方国资托底乏力。一方面,2023年地方政府财政压力较大,叠加受2022年10月“财政部严禁通过举债储备土地,不得通过国企购地等方式虚增土地出让收入,不得巧立名目虚增财政收入,弥补财政收入缺口”影响,地方平台拿地现象减少。另一方面,市场下行期,央国企资金优势凸显,尤其是北京、上海热点城市,央国企拿地金额占比较高;苏州、青岛、合肥央国企拿地占比较上年均提升20个百分点以上。

6.开发投资

1-11月房地产开发投资额同比下降9.4%,降幅持续扩大

全国房地产开发投资额同比自2022年4月起连续下降,2023年以来降幅整体呈现扩大态势。2023年1-11月,全国房地产开发投资额为10.4万亿元,同比下降9.4%。单月来看,年初投资额同比降幅较2022年底有所收窄,但随着市场再度转弱后,开发投资额单月同比降幅再度扩大,5月以来同比降幅均超10%。

2023年以来房企到位资金同比延续下降趋势,1-11月各项资金来源同比均降。2023年1-11月,房地产开发企业到位资金为11.7万亿元,同比下降13.4%。其中,国内贷款为1.4万亿元,同比下降9.8%;自筹资金为3.9万亿元,同比下降20.3%;定金及预收款为4.0万亿元,同比下降10.9%;个人按揭贷款为2.0万亿元,同比下降8.1%。

2024年中国房地产市场趋势展望

1.经济及政策环境宏观环境:2024年经济增速或放缓,跨周期与逆周期调节政策有望进一步发力

2023年前三季度,我国GDP同比增长5.2%,预计全年5%左右的增长目标能够顺利实现,但“三驾马车”中,近几个月出口同比增速持续收窄;固定资产投资同比增速也收窄至2.9%,房地产开发投资降幅仍在扩大。展望2024年,全球经济增长放缓,外需或延续低迷态势,“一带一路”对我国出口的带动作用有望继续显现,而疫情带来的疤痕效应仍在,消费超预期走强概率较低,稳投资的必要性更加强烈。2023年12月中央经济工作会议提出要“坚持稳中求进、以进促稳、先立后破”“要强化宏观政策逆周期和跨周期调节,继续实施积极的财政政策和稳健的货币政策,加强政策工具创新和协调配合”,预计未来货币政策将进一步发力稳经济,财政政策亦有望协同跟进,更好地释放经济发展潜能。

政策环境:“供求关系发生重大变化”定调下,预计各地将继续优化楼市政策,“三大工程”配套措施有望加速落地

7月24日中央政治局会议提出“适应我国房地产市场供求关系发生重大变化的新形势”,这一重大判断为房地产市场定调,此后多部委明确房地产政策优化方向,各地政策持续落地。根据中指监测,2023年已有200余省市(县)出台房地产调控政策超670次,多数城市限制性政策完全放开。

中央层面,2023年2月,《求是》杂志发表习近平总书记《当前经济工作的几个重大问题》文章,强调了房地产行业在国民经济中的重要地位,并提出“深入研判房地产市场供求关系和城镇化格局等重大趋势性、结构性变化,抓紧研究中长期治本之策”。两会政府工作报告亦强调“有效防范化解优质头部房企风险”“加强住房保障体系建设”“支持刚性和改善性住房需求”。4月,中央政治局会议召开,分析研究当前经济形势和经济工作,针对房地产的关键词“房住不炒”“因城施策”“支持刚性和改善性住房需求”“保交楼”“房地产业发展新模式”均延续了此前提法,房地产政策环境整体保持宽松。

7月,中央政治局会议为房地产定调,一是明确提出“我国房地产市场供求关系发生重大变化”,二是进一步明确推进城中村改造、“平急两用”公共基础设施以及规划建设保障性住房。在此背景下,过去供不应求阶段出台的调控政策需要适时调整优化,为监管部门以及各地优化楼市政策打开了空间。8月底以来,多部委积极表态并出台具体措施,各地的限制性政策也逐步放松,房地产行业真正迎来政策底。

10月30日至31日,中央金融工作会议明确“促进金融与房地产良性循环,健全房地产企业主体监管制度和资金监管,完善房地产金融宏观审慎管理,一视同仁满足不同所有制房地产企业合理融资需求。因城施策用好政策工具箱,更好支持刚性和改善性住房需求,加快保障性住房等‘三大工程’建设,构建房地产发展新模式。”

12月,中央经济工作会议明确2024年政策方向,一是继续强调“坚决守住不发生系统性风险的底线”“积极稳妥化解房地产风险,一视同仁满足不同所有制房地产企业的合理融资需求,促进房地产市场平稳健康发展”,二是进一步明确“加快推进保障性住房建设、‘平急两用’公共基础设施建设、城中村改造等‘三大工程’”,同时提出“完善相关基础性制度,加快构建房地产发展新模式”。“先立后破”的政策基调也给房地产政策带来了更强的优化预期。

地方层面,8月底以来,各地频繁出台政策利好,北上广深落实首套房“认房不认贷”,9月政策频次达2022年四季度以来单月最高水平。限购方面,南京、合肥、济南、青岛等14个二线城市全面取消限购政策,另有多个二线城市从优化购房套数、优化限购范围、放松购房限制条件等方式放松限购。一线城市中,广州放松近郊限购。

限贷方面,各地积极落实差别化住房信贷政策,多数城市商贷已执行首套20%,二套30%的首付比例,并调整二套房贷利率下限至LPR+20BP,部分核心二线城市如杭州首付比例降至首套25%、二套35%。一线城市中,广州、深圳商贷首付比例均已降至首套30%、二套40%;北京、上海调整首套商贷首付比例至30%,二套根据不同区域执行40%-50%。另外,全国多数城市均已执行首套房“认房不认贷”政策。

根据中指监测,2023年以来近30城降低或取消了限售年限要求;深圳、成都、合肥等十余城已对限价政策进行优化;同时全国超30城明确实行房票安置,一线城市中广州明确提出探索房票安置政策机制。

与此同时,各地支持力度也在持续增强,如郑州支持非住宅改建租赁住房,指出租赁住房运营年限期满后,符合相关标准的项目,可改变土地性质作为普通住宅销售;武汉发布通知强调要盘活企业资产、加快盘活存量用地,明确对已出让尚未建设的存量用地,政府可组织开展土地收回和规划优化,并重新供应等。此外,部分城市加快落实中央部署,城中村改造政策也不断落地。10月,广州审议通过了《广州市城市更新专项规划(2021-2035年)》《广州市城中村改造专项规划(2021-2035年)》,11月,《广州市城中村改造条例(草案修改稿·征求意见稿)》向社会各界公开征求意见,为城中村改造的加快推进提供保障。

除了以上政策举措外,部分城市亦从优化普宅认定标准(11月深圳取消了实际成交总价低于750万元的要求、12月京沪优化普宅认定标准)、优化预售资金监管、加大购房补贴力度、降低中介费率、降低增值税免征年限等方面完善政策工具箱,力促刚性和改善性住房需求释放。

整体来看,房地产市场的持续低迷以及行业风险的积聚对整个宏观经济、金融系统的稳定均带来了不利影响,稳定房地产市场对于稳定宏观经济大盘至关重要。在7.24中央政治局会议提出要“适应我国房地产市场供求关系发生重大变化的新形势”的重要背景下,过去市场过热阶段出台的限制性政策正在逐步退出或优化。

从政策趋势上看,需求端,降低购房成本、降低购房门槛仍是政策优化聚焦点,核心一二线城市首套、二套首付比例有望进一步下降,一线城市也有望因需、因区施策优化限购政策,二线城市或全面取消限购政策;更多低能级城市或通过发放购房补贴等方式促进购房需求释放。另外,降低交易税费、优化限价政策等,或将在2024年继续优化调整。

企业端,政策仍将侧重缓解房地产企业的资金压力、防控风险上,金融机构或继续加大对房企的资金支持力度,若“三个不低于”等相关政策能够实质性细化落实,将有利于改善企业融资环境。另外,“保交楼”资金和配套举措或进一步跟进,稳定市场预期。同时,涉及待售住宅、非住宅闲置项目、未开发土地等存量盘活的政策,亦是为企业提供流动性支持的重要方面。

此外,“三大工程”建设的配套措施有望进一步加速落地,预计监管部门将进一步明确城中村改造相关细则,也将有更多城市落实城中村改造配套政策。推动“三大工程”建设,或将对2024年稳投资起到重要作用,同时也会对销售恢复、稳定预期起到积极作用。2.市场趋势中性假设下,2024年全国商品房销售面积下降约5%,若城中村改造加快推进,销售有望实现微增;开工、投资下行态势难改

根据“中国房地产业中长期发展动态模型”,结合国内外经济研究机构对2024年经济环境的预测,参照近期宏观政策及重要会议精神,对2024年房地产市场提出如下假设:

假设1:宏观经济逐渐恢复,GDP增速较2023年放缓(GDP增长4.5%~5.0%之间);假设2:货币信贷政策继续发力稳经济,M2同比增长9.5%左右;假设3:房地产调控政策延续宽松状态,因城施策力度仍较大;假设4:城中村改造等政策实质性落地。

在满足假设条件、不发生超预期事件的前提下,根据“中国房地产业中长期发展动态模型”测算,2024年全国房地产市场将呈现“销售规模仍有下行压力,新开工面积、开发投资或继续回落”的特点。

需求端,展望2024年,房地产市场恢复仍依赖于购房者预期能否修复,根据“中国房地产业中长期发展动态模型”,中性情形下,2024年全国商品房销售面积同比下降4.9%,规模在11亿平方米左右。乐观情形下,2024年,宏观经济持续恢复,居民置业意愿有所好转,叠加城中村改造如期推进,全国商品房销售面积或可实现小幅增长;值得关注的是,2024年是超大特大城市城中村改造的启动之年,城中村改造对住房需求的实际拉动或有限,但对预期影响至关重要。悲观情形下,2024年,宏观经济下行压力大,居民收入预期不稳以及房价持续下跌影响下,全国商品房销售面积下降约8.6%,规模低于11亿平方米。

另外,从近两年土地成交规模来估算新房市场规模,根据中指数据,2022年全国住宅用地与商办用地合计成交规划建筑面积16.7亿平方米,2023年成交约13亿平方米,乐观假设近两年成交的土地半数将在2024年入市,新房市场供给规模预计在15亿平方米左右,也将为乐观情形下销售市场实现12亿平方米体量提供一定支撑。

各线城市来看,一线城市新房销售面积或继续小幅增长。2024年,一线城市限购、限贷等政策仍有较大优化空间,且城中村改造进程有望加快推进,优质供给增加也有望对市场形成一定支撑,预计一线城市新房销售面积继续稳中有增。

二线城市2024年市场有望底部企稳。近两年二线城市商品房销售面积明显下滑,跟历史相比,2023年销售规模较2018年高点下降了约35%,已经回落至2012年水平,与2022年基本持平,新房销售底部企稳态势渐显。展望2024年,杭州、成都、西安等城市短期库存相对合理,伴随着政策端持续优化调整,新房销售规模有望保持在高位;南昌、武汉、郑州等城市政策优化空间有限,库存去化承压,短期市场走出底部或仍需要时间;福州、天津等城市库存去化压力大,市场调整态势短期或难改。另外,随着市场量价逐步调整到位,近两年市场超跌的城市需求有望出现修复。

三四线城市2024年新房销售规模预计将继续下行。2023年,三四线城市商品房销售面积同比继续下降,较2021年历史高点下降了36%,市场调整幅度较一二线城市更大,销售规模已降至2014-2015年水平。当前三四线城市市场情绪较为低迷,需求存在透支、房价下跌、政策带动效果不足等是重要原因,2024年,三四线城市增量政策整体较为有限,部分城市或通过发放购房补贴等方式促进需求释放,但效果或较弱,同时多个三四线城市城镇人均住房面积较大,未来新房市场规模空间整体受限。综合来看,三四线城市住房逐渐回归消费属性,未来住房需求更多依赖于农村进城人口、居民购买力等因素,2024年各影响因素表现或难有明显改善,预计新房销售规模延续下行态势。

价格方面,从房价趋势上看,短期二手房挂牌量或仍处于高位,需求偏弱下,价格下跌态势预计将延续,二手房价格下跌,或导致更多购房需求转入二手房市场,房企为了加快回笼资金,新房项目降价促销力度或将继续加大,预计新房价格整体表现疲软。

从结构上看,一方面,2023年以来,全国300城土地成交楼面均价同比上涨5%左右,优质地块成交量增加带动成交楼面均价结构性上涨,这部分地块逐渐入市,预计也将对新房销售价格产生结构性带动。另一方面,2024年,一二线城市房地产市场有望保持一定活跃度,市场份额有望延续2023年的上升态势,从而进一步带动全国销售均价结构性上涨。根据模型测算,中性情形下,2024年全国商品房销售均价同比上涨2.6%左右。

综合分析商品房销售面积和销售均价趋势,中性情形下,预计2024年全国商品销售额同比小幅下降2.4%;乐观情形下,2024年全国商品房销售额同比可实现小幅上涨,涨幅在4%左右。

供应端,房企新开工规模仍受新房销售恢复节奏慢、土地缩量、现有存量高等因素制约,2024年新开工难改下行趋势,根据模型测算,中性情形下,2024年新开工面积同比降幅在10%左右,绝对规模降至8.3亿平方米。值得关注的是,2024年是城中村改造加速推进的第一年,整体对新开工带动规模或相对较小,乐观情形下,新开工面积同比小幅下降2.7%,规模降至9亿平方米左右。

投资方面,一方面,新开工下降、施工过峰等因素或将继续制约建筑工程投资修复,近两年土地成交缩量态势未改,或导致土地购置费进一步下行,另一方面,“保交楼”政策继续发力、购房者对于现房的偏好提升等因素预计将继续对竣工形成一定支撑,进而对房地产投资产生带动作用。中性情形下,2024年房地产开发投资额同比下降约6%。乐观情形下,城中村改造和保障性住房建设发力,房地产开发投资额与2023年基本持平。

2024年房企经营策略建议

销售方面,根据中指数据,2023年,TOP100房企销售总额为62791.0亿元,同比下降17.3%。各阵营房企销售额同比均有所下降,TOP10房企销售额平均同比下降11.7%,TOP11-30、TOP31-50房企、TOP51-100房企销售额平均同比降幅较大,分别下降17.8%、19.0%、28.2%。

从企业类型来看,央国企实现增长。TOP50企业中,央国企销售额平均增长4.0%,而稳健民企销售额平均下降12.4%,混合所有制企业下降15.8%,出险民企下降46.5%。

拿地方面,2023年,TOP100企业拿地总额13195亿元,同比微增1.7%,年底推地节奏有所加快,带动企业拿地总额增速转正。其中,前50家企业和前100家企业中,央企和国企数量占比均约八成。头部企业坚持以销定产、量入为出,以保持投资效率和经营稳健。

融资方面,2023年,房地产企业债券融资总额为6925.4亿元,同比下降7.5%。其中,房地产行业信用债融资4233.1亿元,同比下降9.1%,占比61.1%;海外债发行219.3亿元,同比增长24.6%,占比3.2%;ABS融资2472.9亿元,同比下降6.8%,占比35.7%。

2023年,我国房地产市场仍处于下行阶段,房企资金面承压未改。在供求发生重大变化的新形势下,市场格局与企业格局继续面临调整,长期来看,房地产市场十万亿规模仍在,不同城市、不同需求仍有结构性机会。与此同时,行业探索新发展模式的方向逐渐清晰,房企应紧抓市场机会积极作为,并主动适应新形势,轻重并举实现高质量发展。展望2024年,全国新房市场短期依然面临下行压力,不同房企需要结合自身情况制定相应策略,穿越周期。

针对出险房企,建议积极作为,解决当前面临的问题。

一方面,借助当前金融政策窗口,积极与金融机构对接,对债务能展尽展,同时,积极营销回款,并全力保交付;另一方面,处置资产、加快出清,抓政策机遇盘活存量,包括未售住宅、非住宅、未动工土地等,结合政策契机,主动寻求机会将相关资产通过转为保租房或保障房进行盘活,承担相应损失进行出清。

针对稳健型房企,抓市场机会积极营销,快速回笼资金,轻重并举探索新发展模式。

第一,积极营销快速回款。当前房地产市场规模仍在,中长期看政策环境仍将保持宽松态势,核心一二线城市政策具备进一步优化空间,企业应把握市场窗口积极营销。同时,和金融机构积极开展合作,拓宽融资渠道,降低融资成本。

第二,优化城市布局结构,聚焦核心城市,并保持一定拿地规模。土地是房企重要的生产资料,企业须保持一定的拿地规模,才能实现可持续发展。当前市场仍处调整期,精准投资仍是最重要的投资策略,房企拿地仍需优中选优,聚焦核心城市核心区域,保障项目去化安全性。另外,2024年城中村改造或将得到更多政策和资金支持,房企应积极寻找参与城中村改造的机会。

第三,打磨产品力,把握主流需求。未来好产品、好服务是房企立足市场的关键。在商品住房回归商品属性的趋势下,未来消费者对房企产品品质和服务品质的要求也将更高,好产品、好服务才会有更强市场竞争力;同时,改善性需求未来具备较大发展空间,把握主流需求,才能更好地促进销售资金回笼。

第四,轻重并举,积极探索新发展模式。在新形势下,伴随着行业探索新的发展模式,房企也应顺势而为,积极探索适合自身发展的新模式,轻重并举或是重要方向,代建、物业服务、商业运营、长租公寓等方面具备发展空间。如在代建领域,近年地方国资拿地入市率低、地方保障房建设正在加速,代建市场仍处于快速发展期,代建行业渗透率及规模仍有较大提升空间。