作为2021年以来的锂电产业链的“超级明星”,碳酸锂价格在过去两年内出现了巨幅波动,曾一度登顶向60万元/吨的价格进发,也曾在23年上半年的需求低谷期中跌落至17万元/吨的位置。同时,恰逢碳酸锂期货上市在即,SMM将在本篇对锂产业链概况、资源资源端、冶炼端、需求端、供需格局、签单形式及定价机制方面为读者进行全面梳理。

锂产业链概览:

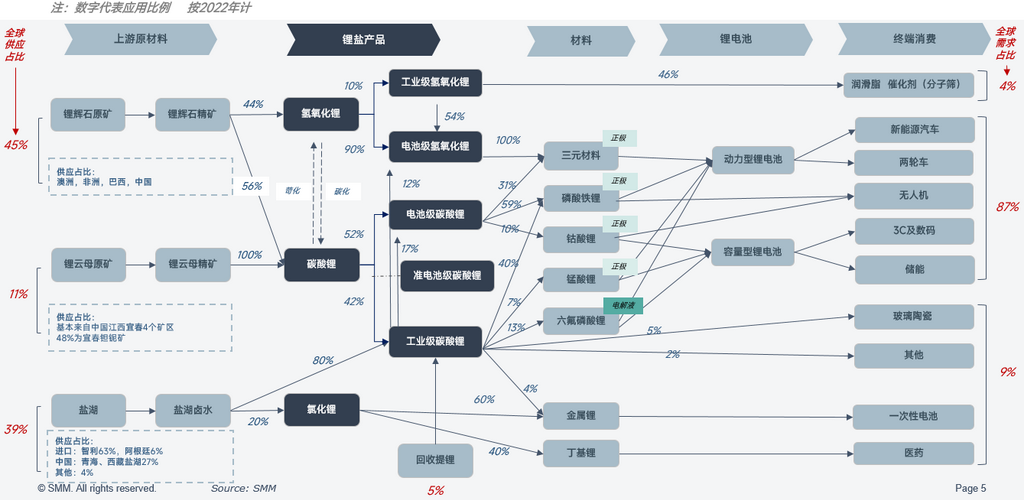

锂作为原子量最小的金属元素,因为锂的电荷密度很大并且有稳定的氦型双电子层,具有极强的电化学活性,可以与其他材料反应,形成各种化合物,是制造电池材料的绝佳选择。在锂产业链中,上游为锂辉石、锂云母、盐湖卤水等锂矿资源,锂资源经提取后,在各环节分别经加工可制得一次锂盐、二次/多次锂盐、金属锂等多种形式产品。初级加工阶段的产品主要包括碳酸锂、氢氧化锂、氯化锂等一次锂盐;进一步加工可制取磷酸铁锂、钴酸锂、六氟磷酸锂、金属锂等二次或多次锂产品。各种锂产品可广泛应用于锂电池、陶瓷、玻璃、合金、润滑脂、制冷剂、医药、核工业及光电等新兴领域。

数据来源:SMM

锂资源端:

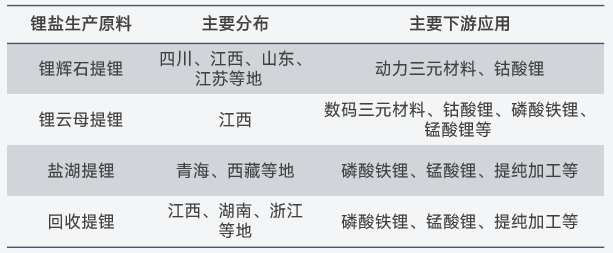

从锂的资源类型来看,可分为原生料与再生料两条主线。其中,原生料的锂资源主要赋存于盐湖卤水、锂辉石与锂云母中。再生料则主要通过退役锂电及循环再生的方式获取锂资源。

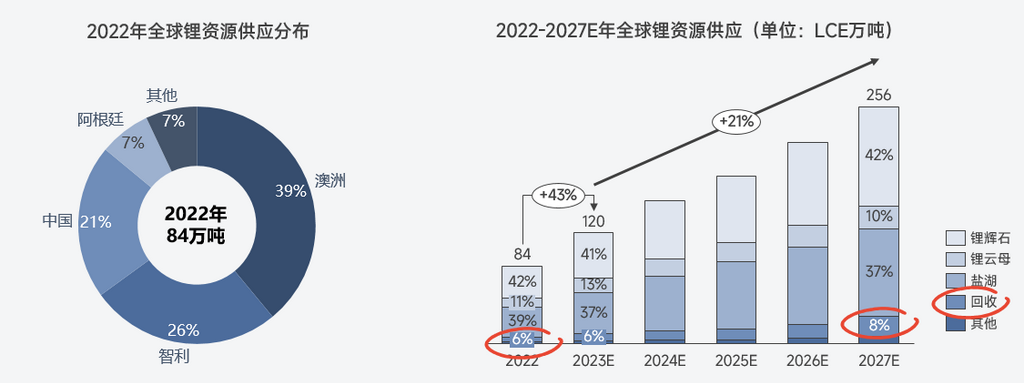

先从原生料路径出发,整体锂资源储量的分布集中度较高。据USGS最新公布数据显示,全球锂资源储量共计2,200万吨锂金属当量。其中,世界锂资源排名前五的国家分别为智利、澳大利亚、阿根廷、中国、美国,合计占比达87%,中国储量占比为7%。对资源类型进行进一步切分,盐湖是目前世界锂资源的主要来源,主要分布于智利、阿根廷、中国等地;锂辉石矿主要分布在澳大利亚、加拿大、美国、中国等地,资源分布集中度较盐湖偏低,是目前实现商业化提锂程度最高的资源类型;锂云母资源储量较小,集中分布于中国江西地区。

从锂资源的产出情况来看,2022年全球锂资源产出总量为84万吨LCE,预期在2023-2026年将实现21%的年复合增长率,在2026年达到256万吨LCE。分国别来看, CR3分别为澳大利亚、智利、中国,合计占比高达86%,集中度较高。分原料类型来看,辉石未来依然是主导,盐湖作为第二大原料类型,云母仍将作为补充的角色。值得关注的是,22年后迎来报废潮,产间废料及退役废料的快速增长,以及回收提锂工艺突破,将助推回收提锂量快速增长,预期2026年再生料将达到8%的锂资源供应占比。

数据来源:SMM

锂冶炼端:

中国是全球范围内锂冶炼产出量最高的国家。分省份看,中国碳酸锂生产区位主要根据资源与冶炼企业分布,主要生产省份为江西、四川、青海三省。江西是中国最大的锂云母资源分布省份,并且有赣锋锂业等知名冶炼企业产能,通过进口锂辉石生产碳酸锂及氢氧化锂;四川是中国最大的辉石资源分布省份,也是氢氧化锂的生产集中地。青海是中国最大的盐湖卤水提锂省份。

数据来源:SMM

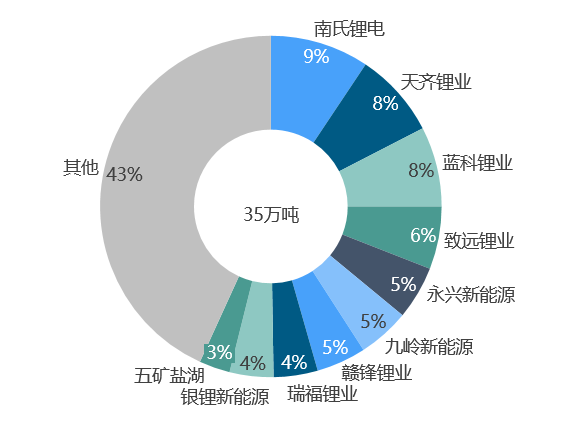

分企业来看,碳酸锂方面,2022年总计产量为35万吨,其中CR10的企业占比合计达69%,生产格局相对集中。其中产量最大的为江西志存锂业,产出占比达到了9%,行业尚无绝对垄断龙头出现。

数据来源:SMM

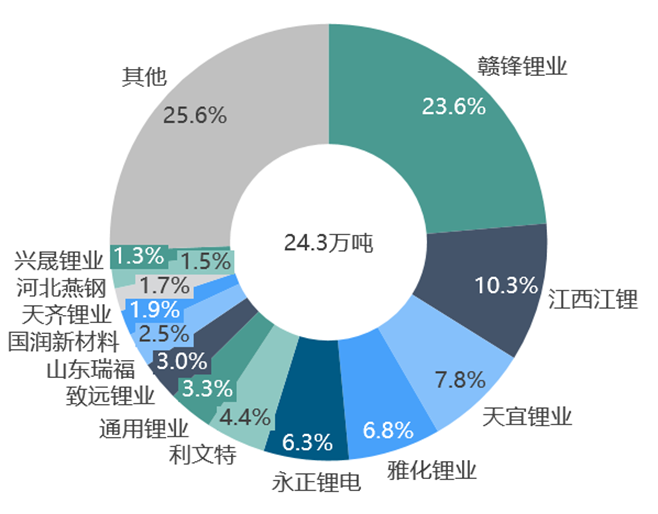

氢氧化锂方面,2022年产出总计为24.3万吨,其中CR10企业占比高达74%,生产格局较碳酸锂更为集中。企业一共有其中产量最大的企业赣锋锂业产量占比高达24%,龙头效应较为明显。

数据来源:SMM

锂需求端:

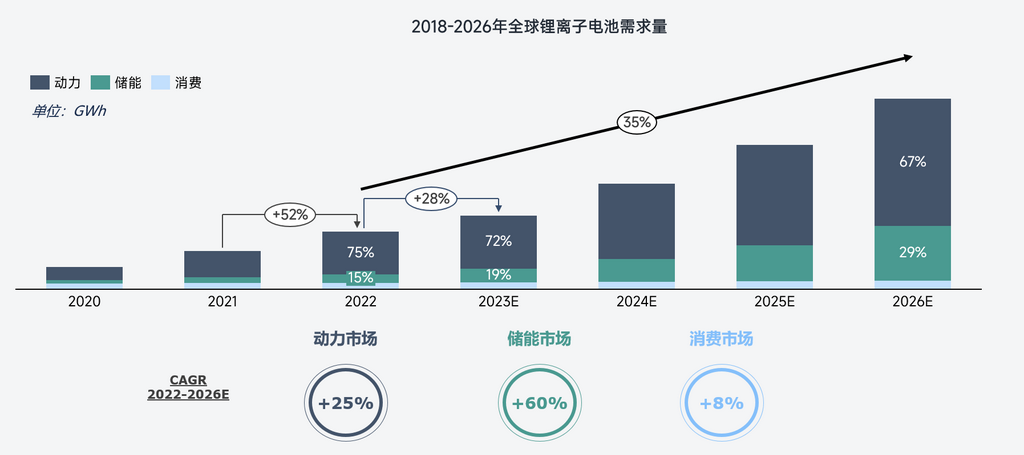

锂的消费需求可划分为锂电行业、传统行业两大板块。随海内外动力及储能市场需求的爆发式增长,拉动锂电需求在锂消费总量中的占比逐年攀升。据SMM统计,2016-2022年间,锂电领域在碳酸锂的消费占比中分别由78%提升至93%,氢氧化锂则是由小于1%的比例跃升至接近95%+的占比。分市场来看,锂电行业的总需求主要由动力、储能、消费三大市场共同驱动:

- 动力市场:受全球电动化政策、车企转型及市场需求驱动拉动下,动力市场需求在2021-2022年实现爆发式增长,在锂电需求占比中占绝对主导地位,并有望在远期维持稳定提升。

- 储能市场:在能源危机、国家政策等因素的作用下,中国、欧洲、美国三大市场共同发力,并将成为锂电需求的第二大增长点。

- 消费市场:整体市场趋于饱和,远期增速预期较低。

数据来源:SMM

总体来看,锂电池的需求量在22年同比增长52%,并在22-26年将以35%的年复合增速稳步提升,将拉动锂电行业在锂需求占比中的进一步提升。分不同应用来看,储能市场增速最高,动力市场随着全球新能源汽车持续发力,消费市场主要依靠电动两轮车、新型消费品如无人机、电子烟、穿戴式设备等增长,年复合增速仅为8%。

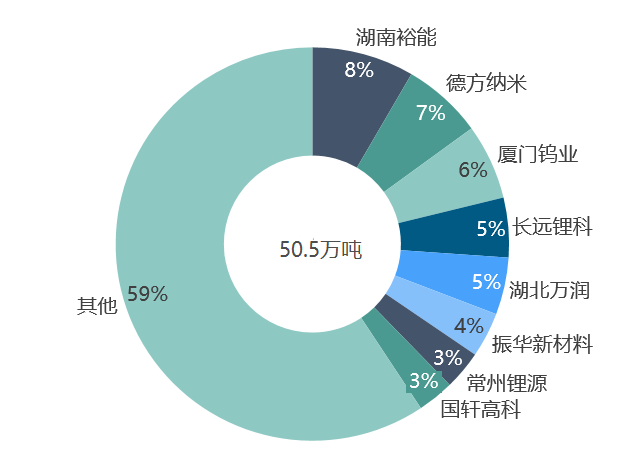

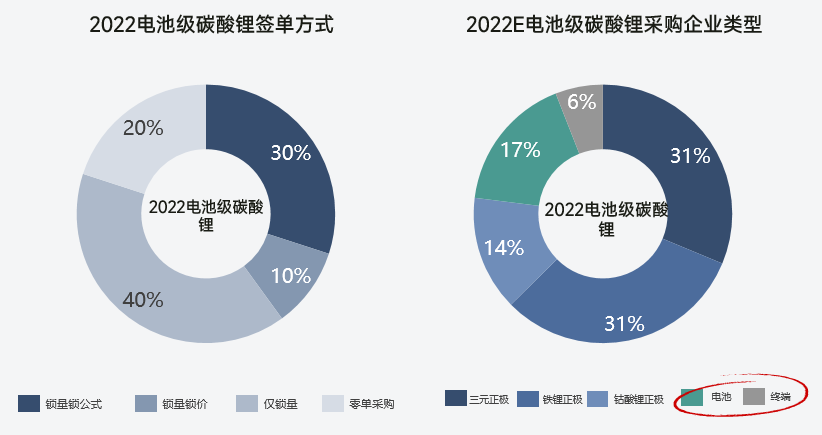

从锂盐的直接消费企业来看,碳酸锂方面,2022年需求总量为51万吨,消费企业主要集中于磷酸铁锂正极材料企业与中低镍三元正极材料企业中,下游企业消费集中度较低,其中CR12占比44%,具有较强的长尾效应,格局较为分散。

数据来源:SMM

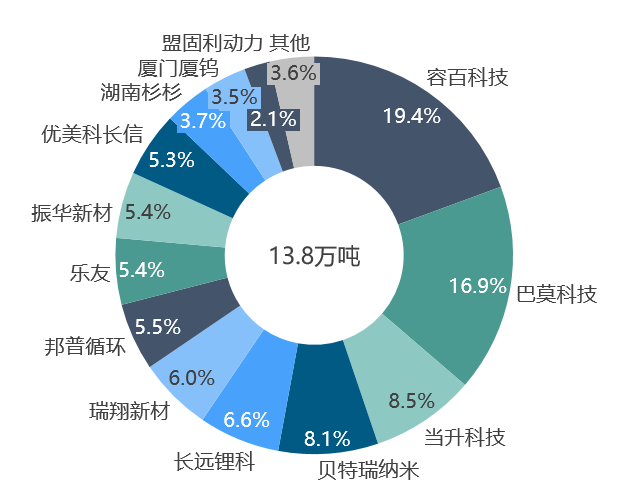

氢氧化锂方面来看,2022年消费总量为14万吨,下游消费企业集中度明显高于碳酸锂,CR10占比87%,格局较为集中,未来随着各家三元正极材料企业纷纷推进高镍化,行业集中度预计将会有所下降。

数据来源:SMM

锂资源供需结构:

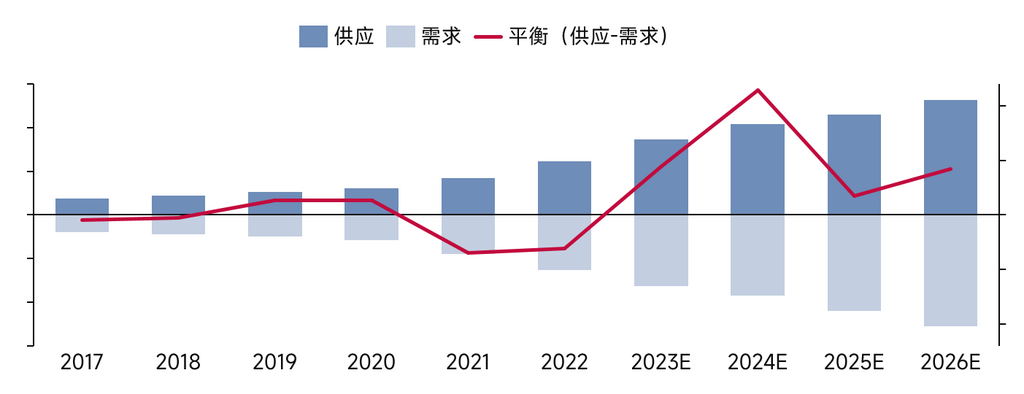

综合供需来看,实际在2015-2019年间,锂已经完成了一轮周期。2015-2017年, 新能源需求国补刺激下实现快速增长,而锂资源端增速因不及需求,导致供需错配出现;但在2019年国补退坡后,终端需求迅速萎缩,但前期投建锂资源项目已陆续达产,锂正式进入过剩周期。期间有多家矿企宣布破产,行业迎来一轮洗牌。

本轮行业周期于2020年底开启:

- 2021-2022年:终端需求快速爆发,与上游锂资源供应形成错配。2021年-2022年部分在上轮过剩周期被叫停的锂矿项目陆续重启,但仍存在较大幅度短缺。同时,此期间也是锂价实现快速拉涨的阶段。

- 2023-2024年:复产的项目+新建的绿地项目预期将于2023-2024年间陆续达产,新能源需求增速不及爆发初期,资源过剩程度将于2024年到达顶峰。

- 2025-2026年:持续过剩下上游锂资源增速或将放缓,需求端受储能领域带动,过剩将得到有效缓解。

数据来源:SMM

锂盐签单情况及结算机制:

锂盐的签单模式主要有长单、零单两种形式。零单则可以定义为灵活性贸易,贸易双方不会约定一定周期内的交易产品,数量,计价方式,实现自主报价;其中,长单可以进一步拆分为三类:

- 锁量锁公式:对供应量、结算价格方式进行提前约定,结算价格将以参考第三方平台的(SMM)月均价为基础,并辅以调整系数,实现随行就市的结算,灵活度中等。

- 锁量锁价:对供应量、结算价格均形成提前约定,且结算价格在未来结算周期中均是固定的。价格一经锁定,未来将不做修改/在触发调整机制后,由买卖双方重新协定固定价,灵活度低。

- 仅锁量:只对供应量形成口头/书面协议,但对货物的价格结算方式不做前期约定,灵活度较高。

在2021-2022年间,因价格的大幅波动下,锂盐的签单格局及定价机制也在悄然发生改变。从签单方式来看,2022年,40%企业使用仅锁量的定价机制,主要是因为锂市场供应紧张,价格高企,上游冶炼企业为保障利润,多采取锁量不锁价的方式;未来来看,随着供需回归理性,买卖双方对于供应及价格稳定性成为主要诉求,预计长单锁量锁公式比例(挂钩SMM锂盐价格,实现公式联动)增加。

从锂盐的采购方来看,除材料企业的直接采购外,锂盐买家增加终端企业(电池、车企、其他金属矿企)使得整体采购企业类型更加丰富,考虑到新进入玩家多考虑行业长期稳定性及对成熟金属定价熟悉,预计对行业定价机制将产生一定影响,长单下锁量锁公式的定价模式占比提高。

数据来源:SMM

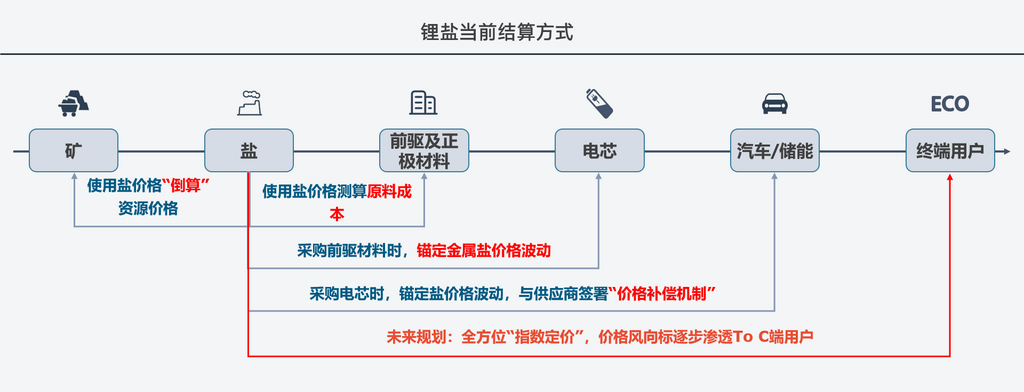

从全局来看,对锂产业链来说,锂盐的价格更是成为整条产业链的定价枢纽,促进各个产业环节之间的价格及成本实现顺畅的传导。分环节来看:

- 锂矿 – 锂盐:以锂盐价格为基准,并通过利润分成的方式对锂矿石进行浮动定价

- 前驱体 - 正极环节:锚定锂盐及其他金属盐的价格,并与单耗及折扣系数相乘,实现价格联动更新

- 正极 – 电芯:锚定金属盐的价格,并与单耗及折扣系数相乘,实现价格联动更新

- 电芯 – OEM/集成商:将正极/锂盐(锂盐作为正极中的主要原料之一)的价格拆出来,其他主材采用一口价的方式,根据锂盐价格的波动,签署价格补偿机制,实现价格联动结算。

SMM新能源研究团队

王聪 021-51666838

张玲颖 021-51666775

马睿 021-51595780

杨玥 021-51666856

袁野 021-51595792

冯棣生 021-51666714

徐颖 021-51666707

吕彦霖 021-20707875

柳育君 021-20707895

于小丹021-20707870

孙贤珏 021-51666757

周致丞021-51666711