6月21日晚,欣旺达公告,无锡国寿、中银资产、建信领航、重庆制造、建信投资、恩泽海河、华淳投资、华淳保信共8家企业以合计16.5亿元向公司子公司欣旺达动力科技股份有限公司(简称“欣动力”)增资,认购欣动力4.33亿元新增注册资本,对应欣动力增资完成后合计4.64%的股权。

公告显示,本次增资完成后,欣动力的注册资本将由89.09亿元增至93.42亿元。

据了解,欣动力是欣旺达动力电池业务板块主体公司,于2023年6月7日由欣旺达电动汽车电池有限公司更名而来,市场主体类型由有限责任公司变更为股份有限公司。随着增资与股改的推进,业内预测,欣旺达动力电池业务或分拆在即。

可以看到的是,目前新能源行业发展趋势愈发明显,相关产业链企业“蛋糕”做大的同时,对于资金的需求以及渴望也大幅提升。

分拆上市成为助力产业扩张新动能

在全球双碳目标的驱动下,新能源汽车、储能、风电、光伏等新能源产业迎来了蓬勃发展。

但新能源是一个重资产行业,尤其是在电池制造环节,需要大量的资金来进行产能扩张、设备购置、研发制造,而部分项目回款时间又长,对于企业的资金链来说是一个巨大考验,因此,分拆上市正成为当下上市公司资源整合、资本运作的重要方式。

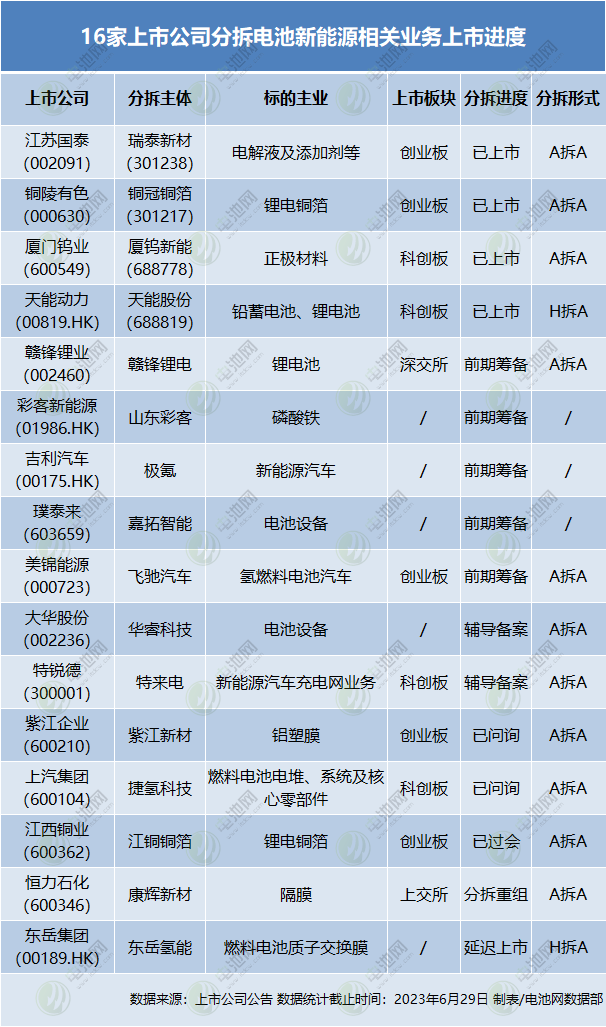

据电池网不完全统计,分拆上市新规落地以来,已有多家上市公司官宣拟分拆电池新能源领域相关业务上市,目前瑞泰新材、铜冠铜箔、厦钨新能、天能股份4家公司已成功被分拆上市,另有12家公司正在推进相关分拆工作。

上述表格可见,16家电池产业链上市公司拟分拆标的涉及业务包括锂电池、正极材料及上游原材料、电解液及添加剂、铜箔、铝塑膜、电池设备、新能源汽车、氢燃料电池及相关零部件、充电网等多个领域。

从所属板块来看,分拆母公司大多集中在主板,只有天能动力、彩客新能源、吉利汽车、东岳集团4家位于港交所;而从分拆子公司上市板块来看,已披露的大多企业会倾向于选择科创板或者创业板。

从公司规模来看,目前已官宣分拆的上市公司规模普遍较大,将子公司分拆出去,母公司的营收净利不会受过多影响,且可以更好的聚焦主业。

而从分拆动机来看,主要包括聚焦母公司主业、拓宽融资渠道、优化融资结构、提升业务品牌知名度、强化子公司在专业领域的竞争地位和竞争优势,提升公司整体市值等等。

电池网注意到,除了以上电池产业链领域上市公司,光伏领域也是此次新能源分拆上市大潮之中一股大军,其中不乏一些大型国企、央企以及明星企业。

例如,6月18日晚,华润电力公告,公司获联交所告知,上市委员会已同意公司可根据上市规则第15项应用指引,进行建议分拆及A股上市。此前,华润电力公告正在筹划分拆华润新能源于中国境内证券交易所上市。

6月2日,中国电建公告,拟筹划分拆下属控股子公司中电建新能源集团股份有限公司至境内证券交易所上市,并授权公司管理层启动本次分拆上市的前期筹备工作。

另外,光伏领域明星企业天合光能也曾在4月22日宣布,结合公司控股子公司天合智慧的业务发展需要,促进公司及天合智慧共同发展,公司拟筹划天合智慧分拆上市事宜。同时,阳光电源控股子公司阳光新能源,晶盛机电控股子公司美晶新材也曾传出分拆上市的消息。

除了上述明确公告分拆电池新能源业务上市的案例,广汽集团、长安汽车等车企培育的埃安、深蓝等新能源汽车品牌也正积极融资,寻求独立上市,未来也不排除分拆上市的可能性。

可以看出,国内上市公司已掀起分拆上市,扩宽融资渠道的热潮。例如在资本市场上颇为活跃的大族激光,继公司旗下PCB业务大族数控分拆上市后,2022年下半年再次筹划旗下半导体封装设备业务主体公司大族封测分拆上市;2022年底,大族激光再度提出拟将子公司大族富创得分拆上市。

随着新能源产业的不断发展,“分拆上市”将逐渐成为助力新能源上市公司产业扩张的新动能。

政策支持推动分拆上市成为趋势化

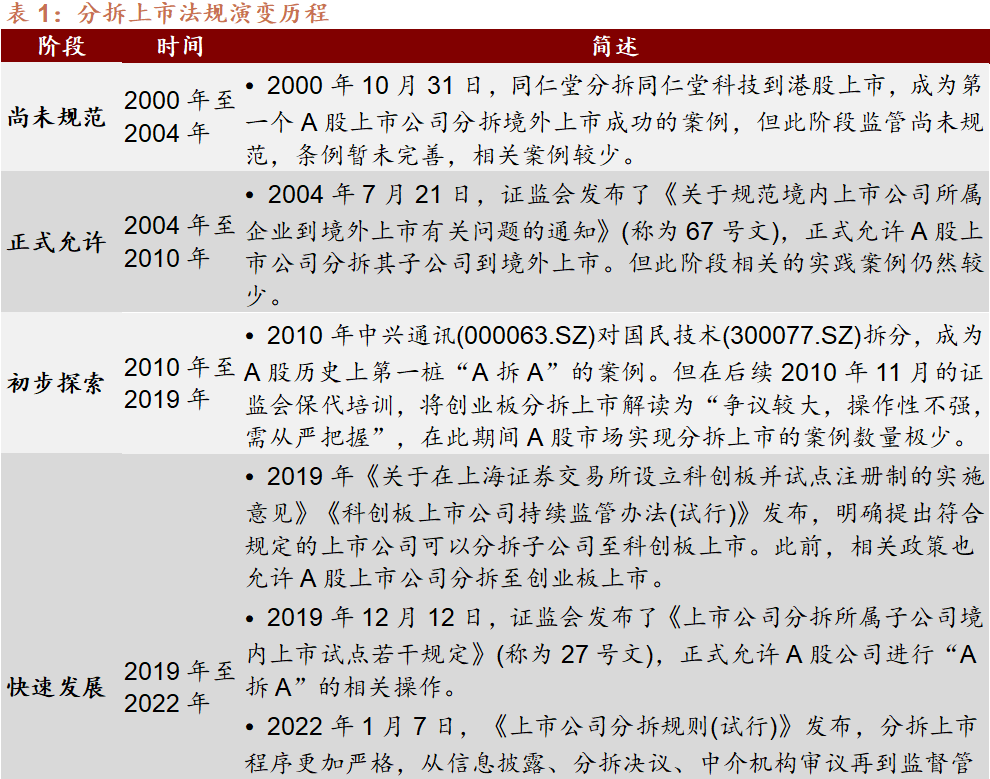

分拆上市并不是一个新鲜名词,但早些年在A股分拆并不常见,大多存在于港股以及境外市场,而且多用于国企、央企资产重组,民营企业分拆案例少之又少。

图片来源:招商证券

2004年,证监会发布《关于规范境内上市公司所属企业到境外上市有关问题的通知》,允许符合条件的境内上市公司分拆至境外上市,但境内分拆上市的制度一直未能建立。

直到2019年12月,证监会发布《上市公司分拆所属子公司境内上市试点若干规定》,明确分拆条件、规范分拆流程、强化中介机构责任,为上市公司的境内分拆提供了明确的指引。2022年1月,证监会发布《上市公司分拆规则(试行)》,A股市场对企业境内拆分上市的吸引力上升,使得A拆A案例逐步出现,并且开始取代境外分拆,成为当前分拆上市的主流模式。

2022年5月,国务院国资委印发《提高央企控股上市公司质量工作方案》提出,对上市公司拟分拆子企业上市的要充分论证,结合战略定位、拟分拆业务独立性和成长性、分拆后的治理安排和管理成本等因素统筹考虑,支持有利于理顺业务架构、突出主业优势、优化产业布局、促进价值实现的子企业分拆上市。

招商证券此前研报分析认为,分拆上市可以增加母子公司之间的信息透明度和约束机制,进而改善上市公司的治理结构,实现“一业一企、一企一业”的专业化整合。

此外,在融资功能方面,与出售子公司相比,分拆上市的子公司面向公众而非单一买家,母公司仍可在保持控股股东地位的同时,使子公司与资本市场直接对接,最大限度地利用资本市场的融资功能,为企业的发展募集资金。

值得关注的是,6月20日晚间,千亿石化行业巨头恒力石化公告,公司及其子控股公司已经与大连热电签署意向协议,大连热电将通过向两个主体发行股票的方式,收购恒力石化方控股的康辉新材料科技有限公司(简称“康辉新材”)100%股权。

简而言之,恒力石化拟将子公司康辉新材分拆出来,通过借壳大连热电的方式,实现“分拆上市”。分拆完成后,大连热电将成为康辉新材的控股股东,恒力石化将成为大连热电的控股股东。

此前A股市场虽已有“分拆+借壳”的案例,但大多为央企、国企,此次恒力石化交易若顺利落地,有望成为A股首例由民企上市公司主导的“分拆+重组”案例。

结语

从宏观意义上来看,分拆上市对于上市公司聚焦主业、子公司独立发展、扩宽融资渠道有着积极有利的帮助,但一分为二一定大于二吗?

其实也并非如此,拆分子公司虽然可以让分拆出来的资产得到更高估值,但就母公司而言,当分拆利好逐步消失,也存在一定估值下降的风险,而且子公司方面也只有少数优质公司可以持续跑赢行业。另外,分拆上市还面临着一定的同业竞争、关联交易和掏空母公司风险。

市场需求确定性下,企业项目投资持续落地,资本需求日渐攀升,拥抱资本市场已成为企业产能扩张和市场地位提升的重要保障,站在上市母公司角度而言,分拆子公司在包括信息传递、公司信披等方面,也非常考验上市母公司的治理能力。