“车企降价对于供应商来说,从来不是一件好事。因为压力会一级一级传导。”在媒体2月初的一则报道中,有行业人士直言,由于特斯拉降价,一些供应商的压力倍增。

摆在这些供应商面前的无非两条路,要么被继续压价,要么掌握充足的议价权。

随着2023年国补取消,国内大部分车企都宣布了涨价措施,特斯拉却一反常态,打出降价牌。目前仅有少数车企跟上脚步,但也不能排除“降价潮”不会出现。问题在于,特斯拉拥有足够的降价空间,至于其他一些车企自身若没有能够覆盖成本的交付量,只会是“多卖多亏”。

于是,车企如何维持或者尽可能保持成本优势变得愈发关键。压力的接力棒也由此传到供应商的手上。比如,特斯拉的供应商已经开始准备直面这家车企可能提出的降价要求,当然也不乏有供应商面临丢单的风险。

根据集邦咨询(TrendForce)发布的最新报告,自2022年起,小米、华为和比亚迪等公司陆续导入微容科技、风华高科的低容值车规MLCC,竞价抢单就此开始。

车企为了确保足够的获利能力,转而采购价格更低的MLCC产品。而MLCC相关厂商通过竞价的方式,争取订单。报告认为,这一趋势将加重供应链上、下游降价压力,同时长久以来车用MLCC的高毛利恐将逐渐式微。

MLCC(片式多层陶瓷电容器)素有“电子工业大米”之称,是全球用量最大的被动元件之一。数据显示,一辆混合动力/插电式混合动力汽车需要大约1.2万颗MLCC,纯电动汽车则需要约1.8万颗,高端车型单车用量甚至可以达到3万颗以上。

随着ADAS/AD等级不断提高,MLCC的需求也将成倍增长。据太阳诱电预计,2023年全球汽车MLCC需求规模将是2019年的1.9倍。

MLCC市场主要分为三个梯队,以村田、太阳诱电等日企为代表的第一梯队;和由国巨、基美、三星等中国台湾、韩国公司组成的第二梯队;第三梯队则是中国大陆代表团,相关厂商包括风华高科、宇阳科技等。

近两年,日本厂商相继退出低端车规产品的低价竞争循环,转向高端产品的生产。因而TrendForce指出,此次中国大陆、中国台湾和韩国厂商将竞价争夺低端车规MLCC的订单。同时接下来,在新创车企仍要考虑降低整车成本的情况下,2023年MLCC车规产品价格战将持续进行。

一边是车企想要压低价格,另一边是行业内部发起的激烈价格战,供应商的处境看似里外为难。

不过上述报告也指出,消费电子、5G、数据中心等基建市场需求放缓,汽车市场对MLCC的需求有望从特斯拉降价促销中受惠增加。据统计,今年2月MLCC供应商BB Ratio(Book-to-Bill Ratio;订单出货比值)微幅上升至0.79。

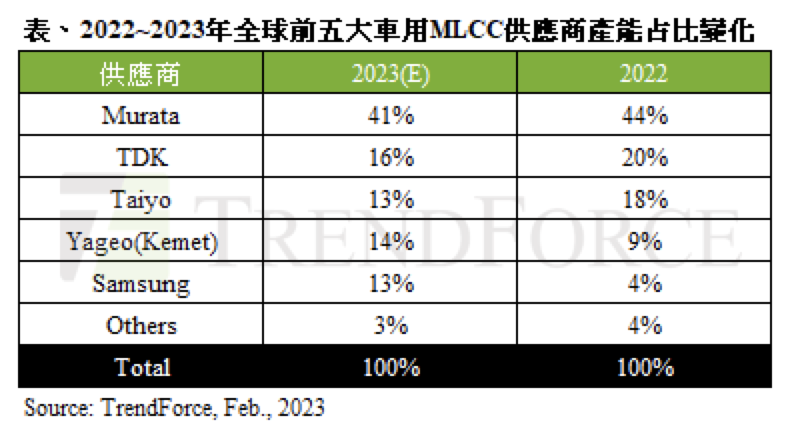

此外,受此次价格战的影响,日厂长期把持的高市占率也将被其他竞争对手分食,预估村田、TDK、太阳诱电2023年车规MLCC产能占比将分别下滑至41%、16%及13%,合计份额较2022年减少超过10%。而从行业整体看,MLCC供应商全年将积极投入研发,并扩大车用MLCC产能。

除了MLCC市场,放眼其他车载零部件市场,可能也存在类似情况。无论如何,能够在这场价格战中活下来的供应商,将会更好地活着。