11月25日,在由上海有色网信息科技股份有限公司、上海有色网金属交易中心有限公司主办的SME 2025上海金属周——主论坛上,铜冠金源期货有限公司投资咨询部经理李婷分享了“金融工具助力企业风险管理”。

风险管理助力企业稳健经营

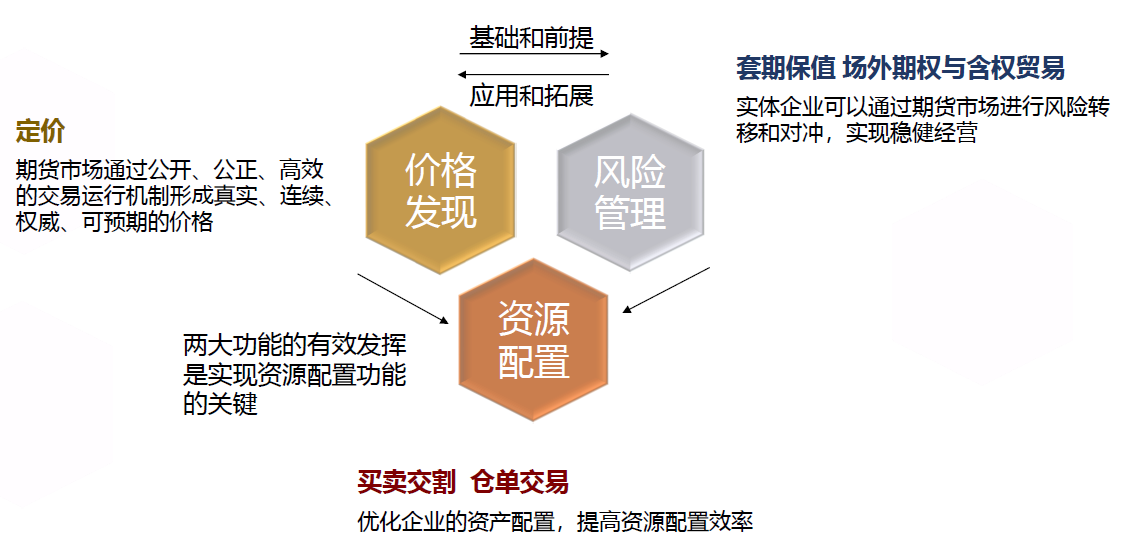

期货市场服务实体经济的功能作用

企业风险管理的必要性

周期性属性:行业的周期性波动,企业利润波动大。对宏观经济敏感,政策依赖高度。

产业链模式利润分配:采购成本和销售收入两头浮动。传统采购、定价模式容易出现剪刀差。产业链利益分配存在零和博弈、利润分配矛盾加剧。

控制生产经营成本:采购、库存、销售管理的成本控制。旺季超库存和淡季消库存的矛盾。

参与风险管理的上市企业经营更加稳健

•参与风险管理的上市公司ROE的波动性、经营性净现金流的波动性更低。

•上市公司套保参与度不断提高。

•2024年发布套保相关公告的非金融类A股上市公司已达1503家(+14.7%),整体套期保值参与率达到28.6% (+3.3%)。

•是企业风险管理需求上升的结果,也是期货市场功能发挥的体现。

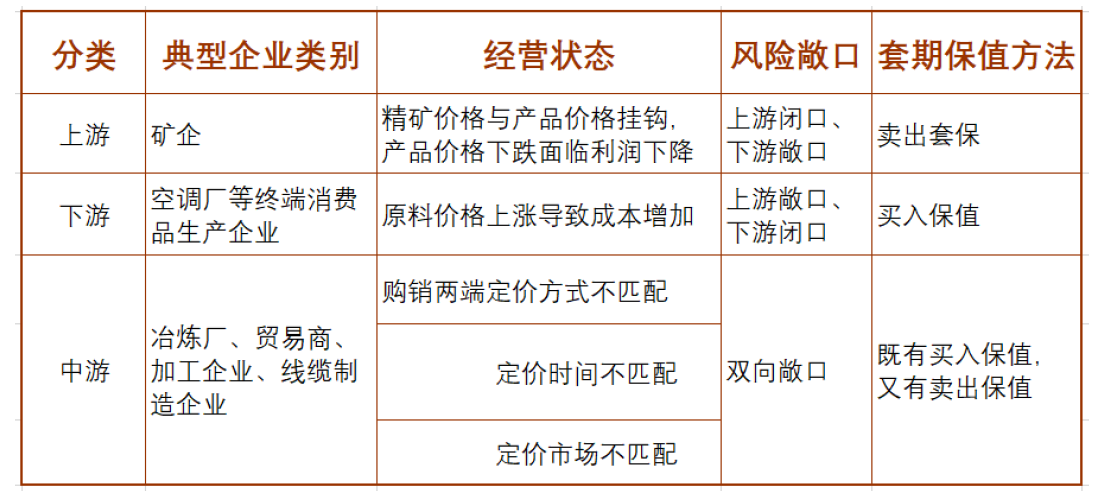

企业风险敞口及相应套保方法

企业风险管理策略案例

套期保值风险管理案例

传统的套期保值,是在期货市场上建立与现货市场“品种相同、方向相反、数量相同、时间相近”的头寸,来规避现货市场价格波动的风险。

其列举了某铜加工企业的套保案例进行了说明。

基差变化影响套保效果

基本策略中,现货价格与期货价格同步的假设条件,在现实中出现的概率极低。

基差的波动可能导致套保效果下降。

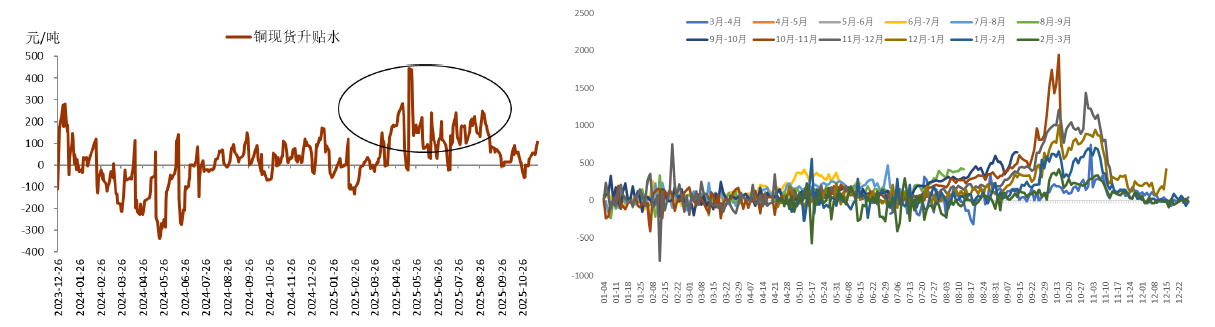

基差波动加剧,企业保值面临风险加大

近两年来,铜现货大部分时间都呈现升水状态,期货市场呈现极端Back结构的频率,持续时间都高于以往。

主要是由于现货局部供应紧张、库存低位,以及市场对于未来供应转宽松的预期等多种因素导致。

对于卖出套保企业来说,在Back结构市场下,使得企业套保的效果明显减弱。

企业套保是个连续滚动操作的过程,尤其是企业需要往后移仓的情形,如果Back结构持续走强,会加大基差亏损。

企业可以采取选择远月合约套保、调整套保比例、变换保值市场、期权替代期货套保等策略优化套保效果。

期权替代期货优化保值策略

►期权

优势:权利金支出远低于期货占用资金。买入期权最大亏损有限,为所支付的权利金,不会面临追保问题。买入看涨/跌相对于期货而言,只要期货价格下跌/上涨幅度超过权利金,多余的部分就是增值收益。

劣势:期权流动性有限,权利金支出可能较高,期权收益肯能无法覆盖损失。

其结合买入看涨期权替代买入期货保值的操作案例进行了论述。

买入期权替代期货保值的策略,尤其适用于“判断后市有较明确的大幅度上涨或下跌,不利于企业利用期货对现货业务进行保值,但处于企业风险管理必须要封闭敞口”的情形。

零成本领口期权策略

•零成本领口期权策略(zero-cost callar),或者低成本领口期权策略

通过同时买卖不同期权合约形成权利金收支基本平衡的组合策略。对资源型企业,买入1倍数量的平值看跌期权对冲价格下跌风险,同时卖出N倍(通常是3倍)数量的虚值看涨期权对冲买入期权付出的权利金。

•优势

这种策略组合相对单纯的买入看跌期权的优势是成本显著降低,而且可以获得一部分价格上涨带来的超额收益。

•劣势

一旦价格出现极端大涨(超过卖出看涨期权的行权价格),企业会损失绝大部分的超额收益,而且从倍率的角度来看,损失的这部分超额收益远大于价格下跌时对冲的风险。

国际矿业公司比较喜欢构建零成本领口期权策略(zero-cost callar),或者低成本领口期权策略。

企业在不同场景下的策略

企业根据自身的经营状况,在不同的场景下,选择更为适合的风险管理策略。

除了对冲风险敞口,如保值理念、现金流等因素也是重要的考量因素。

需要强调的是,策略的核心是对未来市场的研判,而市场研判没有绝对的正确,只是概率问题。

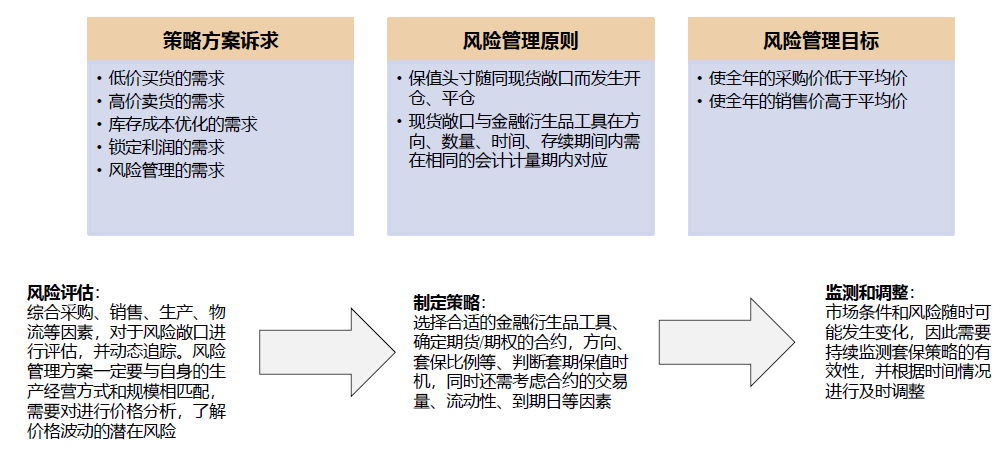

企业风险管理方案制定

企业风险管理方案制定

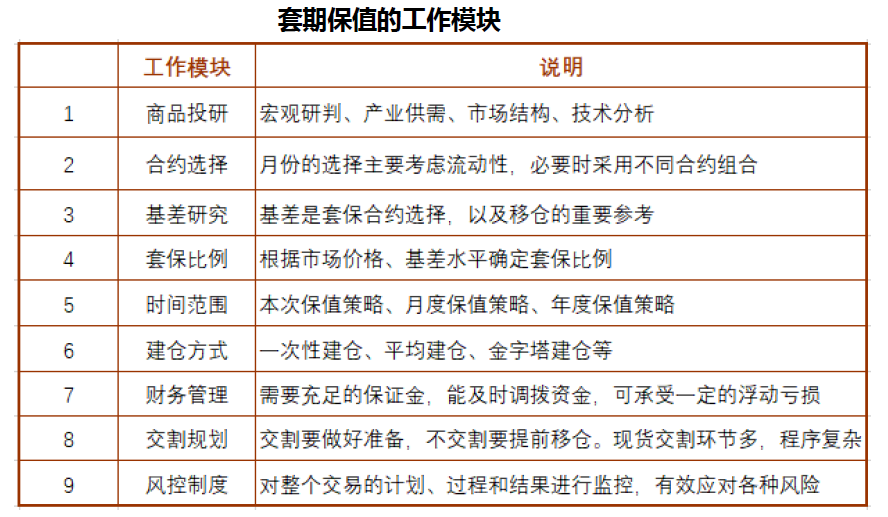

►套期保值方案制定

其围绕企业5W核心决策系统进行了阐述。

此外,其还对套期保值的工作模块进行了介绍。